软件产品增值税“即征即退”企业全部销项税额明细表

- 格式:xls

- 大小:22.00 KB

- 文档页数:1

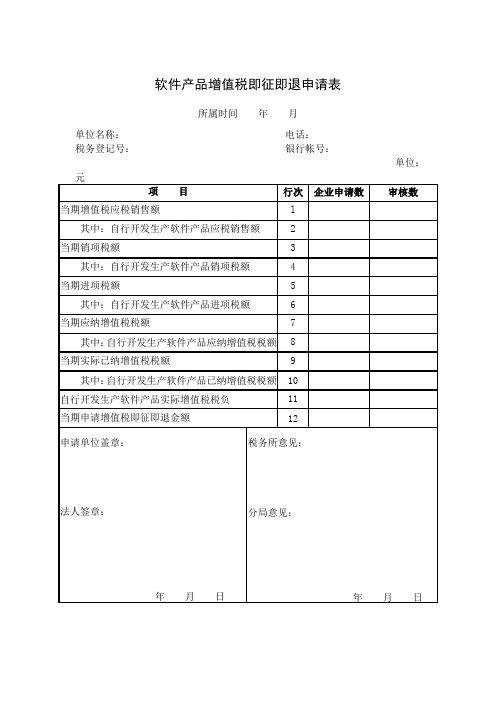

软件产品增值税即征即退申请表所属时间年月单位名称:电话:税务登记号:银行帐号:单位:申请退税企业相应入库凭证清单企业管理码:注:1.本清单必须加盖企业公章;2.税单号填写缴款书右上角14位电脑打印号码; (电子报税付款通知)税票号见“纳税流水号”栏。

3.按缴款书上的对应项目填写,不得更改;4.应附缴款书原件及复印件(原件核对后盖章退回);<电子报税付款通知税票>也需附原件及加盖企业公章的复印件. 5.本表一式一份。

企业关于享受软件产品增值税即征即退政策的申请一、申请享受即征即退政策软件产品销售情况:我公司可享受软件产品增值税即征即退政策的软件产品为:。

我公司年月增值税应税销售额为元,其中:申请享受即征即退政策的软件产品销售额为元;另,享受出口免抵退政策货物与劳务销售额为元。

我公司本期享受即征即退政策的软件产品销售清单详见附件1。

我公司本期有 / 无嵌入式软件销售,嵌入式软件销售额计算情况详见附件2。

二、申请享受即征即退政策软件产品进项税额情况:我公司年月实际抵扣进项税额元(其中:出口免抵退货物与劳务对应的进项税额为元),我公司按以下第种方式核算申请享受即征即退政策的软件产品对应的进项税额为元。

1、我公司可以单独核算享受即征即退政策的软件产品对应的进项税额;2、我公司专用于软件产品开发生产设备及工具的进项税额为元;除此以外,我公司无法单独核算享受即征即退政策软件产品对应的其他进项税额,我公司承诺自年月(税款所属期)起一年内,按以下第种方式计算享受即征即退政策的软件产品应分摊的其他进项税额为元,具体计算公式为:(1)按照实际成本确定软件产品应分摊的进项税额;(2)按照销售收入比例确定软件产品应分摊的进项税额。

三、申请退税情况:根据财税[2011]100号、沪地税地[2005]33号文件的有关规定,我公司申请年月软件产品增值税实际税负超过3%的部分即征即退税额为元。

(企业公章)年月日附件1:申请享受即征即退政策软件产品发票开具清单(企业公章)年月日附件2嵌入式软件产品销售额计算表税款所属时间:自年月日至年月日:注:1、按哪种方法确定当期计算机硬件、机器设备销售额,是指纳税人按照下列顺序确定的方法:①按纳税人最近同期同类货物的平均销售价格计算确定;②按其他纳税人最近同期同类货物的平均销售价格计算确定;③按计算机硬件、机器设备组成计税价格计算确定。

软件产品增值税“即征即退”汇总表

所属日期:年月

填制企业盖章:企业填制人员签名:年月日

填表说明:

1.《申请软件产品增值税“即征即退”企业全部销项税额明细表》(以下简称“表一”)

2.《申请软件产品增值税“即征即退”企业全部进项税额明细表》(以下简称“表二”)

3.第1行=“表一”中的“全部销售额”一栏中的合计数; 4.第2行=“表一”中的“软件产品销售额”一栏合计数; 5.第3行=第1行-第2行;

6.第4行=上期《资产负债表》存货一栏期末数; 7.第5行=本期购进或生产数 8.第6行=第4行+第5行-第7行,特殊情况请企业附上具体说明;

9.第7行=当期《资产负债表》存货一栏期末数; 10.第8行=(第3行-第6行)÷第6行; 11.第9行=“表一”中的“全部销项税额”一栏中的合计数;12.第10行=“表一”中的“软件产品销项税额”一栏中的合计数; 13.第11行=“表二”中的“全部进项税额”一栏中的合计数;

14.第12行、第13行须同《增值税纳税人申报表》第13项、第14项相一致; 15.第14行=第11行+第12行-第13行;

16.第15行能单独计算自行开发生产软件产品进项税额的按实际发生额填列(“表二”中“软件进项税额”一栏合计数),否则第15行=第14行×第2行÷第1行;17.纯软件产品第3行至第8行不需填列; 18.此表一式一份,随同《软件产品增值税即征即退申请表》一并上报。

软件产品增值税即征即退税额的计算方法会计看过来!即征即退是指对按税法规定缴纳的酬金,由税务机关在征税时部分或全部退还纳税人的一种部分赋税优惠。

与出口退税先征后退、投资退税一并属于退税的范畴,其实质是一种特殊方式的免税和减税。

那么软件产品房产税即征即退税额如何推算计算呢?下边一起来学习吧!(一)增值税即征即退税额的计算方法:即征即退税额=当期软件产品增值税应纳税额-当期软件产品年销售额×3%当期软件产品增值税应纳税额=当期软件产品销项税额-当期软件产品可抵扣进项税额当期软件产品销项税额=当期软件产品销售额×13%(二)嵌入式软件产品增值税即征即退税额的计算:1.嵌入式软件产品增值税即征即退税额的计算方法即征即退税额=当期嵌入式软件产品增值税营业税应纳税额-当期系列产品嵌入式软件产品销售量×3%当期嵌入式软件产品增值税应纳税额=当期嵌入式软件产品品牌当期-当期嵌入式软件产品可抵扣进项税额当期嵌入式软件产品销项税额=当期嵌入式软件产品销售额×13%2.当期嵌入式软件产品销售额的计算公式当期嵌入式软件产品销售额=当期嵌入式软件产品与计算机硬件、机器设备销售额合计-当期计算机硬件、机器设备销售额计算机硬件、机器设备销售额按照下列顺序确定:①按纳税人最近同期同类货物的平均销售价格计算选定;②按其他计算方法纳税人最近同期同类货物的平均销售价格计算确定;③按计算机硬件、机器设备交易对象组成计税价格计算确定。

计算机硬件、机器设备组成计税价格= 计算机硬件、机器设备成本×(1+10%)。

增值税即征即陌生退政策对于很多会计人员来说既熟悉又陌生,熟悉是因为这个政策都看过,陌生是因为没操作过,因为这是特定特殊行业才用得到的,即征即退如何申报?即征即退的误区有哪些?即征即风险意识退可能需要具备哪些风险意识?点击了解详情>>。

关于软件产品增值税即征即退税额计算财政部、国家税务总局《关于软件产品增值税政策的通知》(财税[2011]100号)规定了软件产品增值税即征即退税额的计算如下:(一)软件产品增值税即征即退税额的计算方法:即征即退税额=当期软件产品增值税应纳税额-当期软件产品销售额×3%当期软件产品增值税应纳税额=当期软件产品销项税额-当期软件产品可抵扣进项税额当期软件产品销项税额=当期软件产品销售额×17%(二)嵌入式软件产品增值税即征即退税额的计算:1.嵌入式软件产品增值税即征即退税额的计算方法即征即退税额=当期嵌入式软件产品增值税应纳税额-当期嵌入式软件产品销售额×3%当期嵌入式软件产品增值税应纳税额=当期嵌入式软件产品销项税额-当期嵌入式软件产品可抵扣进项税额当期嵌入式软件产品销项税额=当期嵌入式软件产品销售额×17%2.当期嵌入式软件产品销售额的计算公式当期嵌入式软件产品销售额=当期嵌入式软件产品与计算机硬件、机器设备销售额合计-当期计算机硬件、机器设备销售额计算机硬件、机器设备销售额按照下列顺序确定:①按纳税人最近同期同类货物的平均销售价格计算确定;②按其他纳税人最近同期同类货物的平均销售价格计算确定;③按计算机硬件、机器设备组成计税价格计算确定。

计算机硬件、机器设备组成计税价格= 计算机硬件、机器设备成本×(1+10%)。

小编寄语:会计学是一个细节致命的学科,以前总是觉得只要大概知道意思就可以了,但这样是很难达到学习要求的。

因为它是一门技术很强的课程,主要阐述会计核算的基本业务方法。

诚然,困难不能否认,但只要有了正确的学习方法和积极的学习态度,最后加上勤奋,那样必然会赢来成功的曙光。

天道酬勤嘛!。

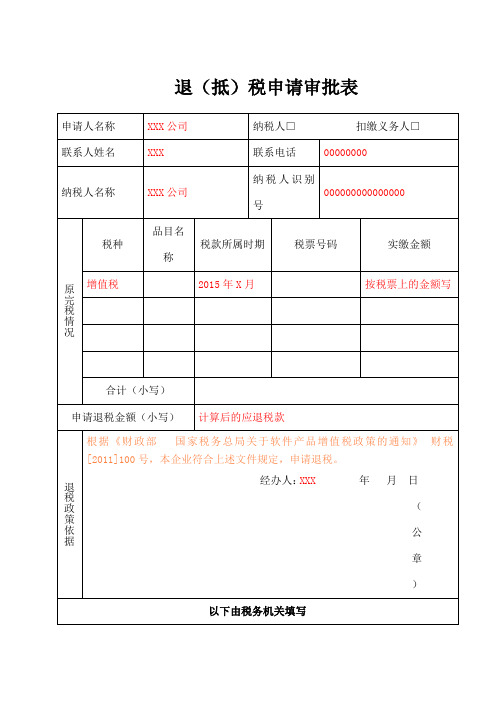

退(抵)税申请审批表2. 纳税人退税账户与原缴税账户不一致的,须另行提交资料,并经税务机关确认。

3.本表一式四联,纳税人一联、税务机关三联。

填表说明:一、申请人名称:填写纳税人或扣缴义务人姓名。

二、申请人身份:选择“纳税人”或“扣缴义务人”。

三、联系人名称:填写联系人姓名。

四、联系人电话:填写联系人固定电话号码或手机号码。

五、纳税人名称:填写税务登记证所载纳税人的全称六、纳税人识别号:填写税务机关统一核发的税务登记证号码。

七、原完税情况:分税种、品目名称、税款所属时期、税票号码、实缴金额等项目,填写申请办理退税的已入库信息。

上述信息应与完税费(缴款)凭证复印件、完税费(缴款)凭证原件或完税电子信息一致。

八、申请退税金额:填写申请退(抵)税的金额,应小于等于原完税情况实缴金额合计。

九、退税政策依据:填写享受税收优惠政策依据,即政策文件名称、文号、适用政策条款等内容。

另外如果纳税人本次退税账户与原缴税账户不一致,申请人需在此注明,并须另行提交资料,经税务机关登记确认。

十、受理情况:填写核对接收纳税人、扣缴义务人资料的情况。

十一、核实情况:分税种、品目名称、税款所属时期、税票号码、减免性质名称及代码,分别填写应退(抵)税金额。

一个税种、品目、税款所属时期、税票号码可以对应多个减免性质名称及代码。

减免性质代码及名称为税务机关统一发布,用于减免税核算与日常管理的标准代码及名称。

核实确认的每张税票合计的应退(抵)税金额应小于等于原完税情况中对应税票实缴金额合计,应退(抵)税金额合计应小于等于原完税情况实缴金额合计。

十二、退还方式:退还方式可以单选或多选。

对于有欠税的纳税人,一般情况应选择“抵扣欠税”。

对于选择“抵扣欠税”的情况,税务机关可以取消该选择,将全部申请退税的金额,以“退库”方式办理。

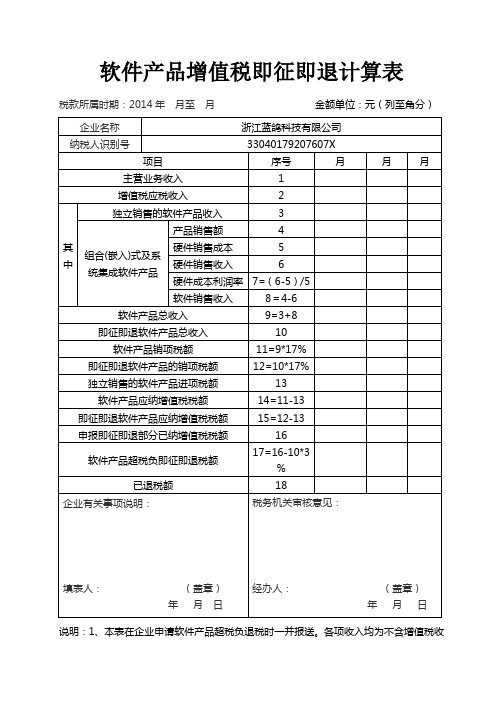

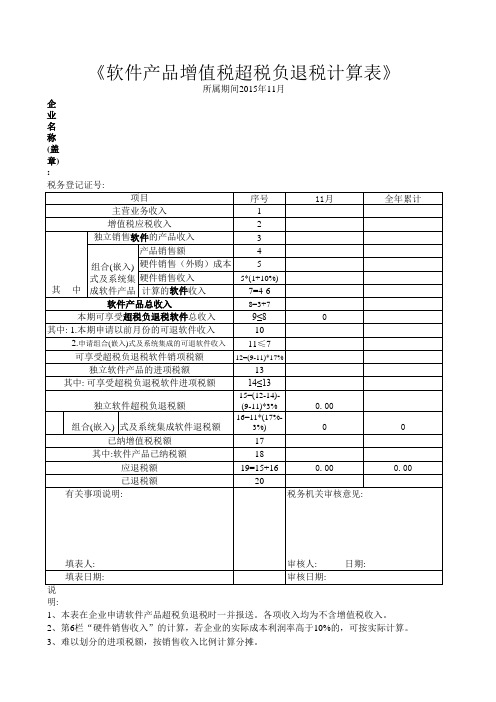

软件产品增值税即征即退计算表税款所属时期:年月至月金额单位:元(列至角分)说明:1、本表在企业申请软件产品超税负退税时一并报送。

软件产品增值税退税申请表含填表说明Document serial number【KKGB-LBS98YT-BS8CB-BSUT-BST108】退(抵)税申请审批表2. 纳税人退税账户与原缴税账户不一致的,须另行提交资料,并经税务机关确认。

3.本表一式四联,纳税人一联、税务机关三联。

填表说明:一、申请人名称:填写纳税人或扣缴义务人姓名。

二、申请人身份:选择“纳税人”或“扣缴义务人”。

三、联系人名称:填写联系人姓名。

四、联系人电话:填写联系人固定电话号码或手机号码。

五、纳税人名称:填写税务登记证所载纳税人的全称六、纳税人识别号:填写税务机关统一核发的税务登记证号码。

七、原完税情况:分税种、品目名称、税款所属时期、税票号码、实缴金额等项目,填写申请办理退税的已入库信息。

上述信息应与完税费(缴款)凭证复印件、完税费(缴款)凭证原件或完税电子信息一致。

八、申请退税金额:填写申请退(抵)税的金额,应小于等于原完税情况实缴金额合计。

九、退税政策依据:填写享受税收优惠政策依据,即政策文件名称、文号、适用政策条款等内容。

另外如果纳税人本次退税账户与原缴税账户不一致,申请人需在此注明,并须另行提交资料,经税务机关登记确认。

十、受理情况:填写核对接收纳税人、扣缴义务人资料的情况。

十一、核实情况:分税种、品目名称、税款所属时期、税票号码、减免性质名称及代码,分别填写应退(抵)税金额。

一个税种、品目、税款所属时期、税票号码可以对应多个减免性质名称及代码。

减免性质代码及名称为税务机关统一发布,用于减免税核算与日常管理的标准代码及名称。

核实确认的每张税票合计的应退(抵)税金额应小于等于原完税情况中对应税票实缴金额合计,应退(抵)税金额合计应小于等于原完税情况实缴金额合计。

十二、退还方式:退还方式可以单选或多选。

对于有欠税的纳税人,一般情况应选择“抵扣欠税”。

对于选择“抵扣欠税”的情况,税务机关可以取消该选择,将全部申请退税的金额,以“退库”方式办理。

退(抵)税申请审批表备注:1. 本表适用于享受税收优惠政策纳税人办理减免退税。

2. 纳税人退税账户与原缴税账户不一致的,须另行提交资料,并经税务机关确认。

3.本表一式四联,纳税人一联、税务机关三联。

填表说明:一、申请人名称:填写纳税人或扣缴义务人姓名。

二、申请人身份:选择“纳税人”或“扣缴义务人”。

三、联系人名称:填写联系人姓名。

四、联系人电话:填写联系人固定电话号码或手机号码。

五、纳税人名称:填写税务登记证所载纳税人的全称六、纳税人识别号:填写税务机关统一核发的税务登记证号码。

七、原完税情况:分税种、品目名称、税款所属时期、税票号码、实缴金额等项目,填写申请办理退税的已入库信息。

上述信息应与完税费(缴款)凭证复印件、完税费(缴款)凭证原件或完税电子信息一致。

八、申请退税金额:填写申请退(抵)税的金额,应小于等于原完税情况实缴金额合计。

九、退税政策依据:填写享受税收优惠政策依据,即政策文件名称、文号、适用政策条款等内容。

另外如果纳税人本次退税账户与原缴税账户不一致,申请人需在此注明,并须另行提交资料,经税务机关登记确认。

十、受理情况:填写核对接收纳税人、扣缴义务人资料的情况。

十一、核实情况:分税种、品目名称、税款所属时期、税票号码、减免性质名称及代码,分别填写应退(抵)税金额。

一个税种、品目、税款所属时期、税票号码可以对应多个减免性质名称及代码。

减免性质代码及名称为税务机关统一发布,用于减免税核算与日常管理的标准代码及名称。

核实确认的每张税票合计的应退(抵)税金额应小于等于原完税情况中对应税票实缴金额合计,应退(抵)税金额合计应小于等于原完税情况实缴金额合计。

十二、退还方式:退还方式可以单选或多选。

对于有欠税的纳税人,一般情况应选择“抵扣欠税”。

对于选择“抵扣欠税”的情况,税务机关可以取消该选择,将全部申请退税的金额,以“退库”方式办理。

软件产品增值税即征即退计算表增值税收入。

2、软件产品销售收入指有登记证书的软件产品。

软件产品增值税“即征即退”汇总表

所属日期:年月

填制企业盖章:企业填制人员签名:年月日

填表说明:

1.《申请软件产品增值税“即征即退”企业全部销项税额明细表》(以下简称“表一”)

2.《申请软件产品增值税“即征即退”企业全部进项税额明细表》(以下简称“表二”)

3.第1行=“表一”中的“全部销售额”一栏中的合计数; 4.第2行=“表一”中的“软件产品销售额”一栏合计数; 5.第3行=第1行-第2行;

6.第4行=上期《资产负债表》存货一栏期末数; 7.第5行=本期购进或生产数 8.第6行=第4行+第5行-第7行,特殊情况请企业附上具体说明;

9.第7行=当期《资产负债表》存货一栏期末数; 10.第8行=(第3行-第6行)÷第6行; 11.第9行=“表一”中的“全部销项税额”一栏中的合计数;12.第10行=“表一”中的“软件产品销项税额”一栏中的合计数; 13.第11行=“表二”中的“全部进项税额”一栏中的合计数;

14.第12行、第13行须同《增值税纳税人申报表》第13项、第14项相一致; 15.第14行=第11行+第12行-第13行;

16.第15行能单独计算自行开发生产软件产品进项税额的按实际发生额填列(“表二”中“软件进项税额”一栏合计数),否则第15行=第14行×第2行÷第1行;17.纯软件产品第3行至第8行不需填列; 18.此表一式一份,随同《软件产品增值税即征即退申请表》一并上报。

软件产品增值税即征即退一、软件产品增值税即征即退政策规定(一)即征即退优惠政策1.一般增值税纳税人销售自己开发制造的软件产品,按13%的税率征收增值税后,对实际增值税负担超过3%的部分实行即征即退政策。

2.增值税一般纳税人在本地化进口软件产品后销售,销售的软件产品可享受本条第一款规定的增值税即征即退政策。

本土化改造是指对进口软件产品进行重新设计、改进、转换等,不包括进口软件产品的汉字化处理。

3.纳税人委托开发软件产品,授权受托人征收增值税,授权委托人或者双方共同所有的增值税不征收;国家版权局登记后,纳税人出售所有权的,不征收增值税。

(2)软件产品的定义和分类软件产品是指信息处理程序及相关文件和信息。

软件产品包括计算机软件产品、信息系统和嵌入式软件产品。

嵌入式软件产品是指嵌入计算机硬件、机械设备并与计算机硬件、机械设备一起销售的软件产品。

(三)享受条件符合下列条件的软件产品,经主管税务机关批准,可以享受财政部国家税务总局关于软件产品增值税政策的通知(财税〔2011〕100号)规定的增值税政策:1.省级软件行业主管部门认可的软件检测机构出具的检验证明文件;2.取得软件行业主管部门颁发的软件产品注册证书或作权行政部门颁发的计算机软件作权注册证书。

(四)计算软件产品增值税即征即退税1.软件产品增值税即征即退税的计算方法:即征即退税=本软件产品增值税应纳税额-本软件产品销售额×3%本软件产品增值税应纳税额=本软件产品销售税-本软件产品可抵扣进项税-本软件产品可抵扣进项税本软件产品销售税=本软件产品销售额×13%2.计算嵌入式软件商品增值税即征即退税:(1)嵌入式软件商品增值税即征即退税的计算方法即征即退税=本期嵌入式软件商品增值税应纳税额-本期嵌入式软件商品销售额×3%本期嵌入式软件商品增值税应纳税额=本期嵌入式软件商品销售税-本期嵌入式软件商品可抵扣进项税嵌入式软件商品销售税=嵌入式软件商品销售额×13%(2)本期嵌入式软件商品销售计算公式嵌入式软件商品销售=嵌入式软件产品和计算机硬件,机械设备销售总额-计算机硬件,机械设备销售计算机硬件、机械设备销售按以下顺序确定:①根据纳税人最近同期同类货物的平均销售价格计算确定;②根据其他纳税人最近同期同类货物的平均销售价格计算确定;③计税价格按计算机硬件和机械设备组成计算确定。

附件二:(表一)软件产品增值税“即征即退”企业全部销项税额明细表(表一)

所属日期: 年 月

填制企业盖章:企业填制人员签名:年 月 日

填表说明:

1、填写“软件产品销售额”和“软件产品销项税额”二栏须同“合同对应软件产品金额”和“对应合同号码”二栏相对应;

2、使用“普通发票”填制“销售额”一栏,“销售额”=“销售收入”栏数据÷1.17;

3、使用“普通发票”填制“销项税额”一栏,“销项税额”=“销售额”栏数据×17%;

4、软件产品销售额含纳税人销售软件产品并随同销售一并收取的软件安装费、维护费、培训费等收入(指在同一张发票上收取的,并按规定缴纳增值税的)。

5、此表一式一份随同《软件产品增值税即征即退申请表》一并上报。