财税基础教学大纲.doc

- 格式:doc

- 大小:390.50 KB

- 文档页数:14

财税法教学大纲一、引言在如今全球化社会中,财税法作为重要的法律领域,对于国家经济发展起着至关重要的作用。

为了提高财税法的教学质量,本篇文章将详细介绍财税法教学大纲的编写内容和要求。

二、财税法教学目标1. 掌握财税法基本概念及其适用范围。

2. 理解财税法的法律体系和法律关系。

3. 熟悉财税法中的核心原则和基本制度。

4. 理解财税法对于国家经济发展的作用和意义。

三、财税法教学内容1. 财税法的定义和基本概念1.1 财政法和税法的含义及其区别1.2 财税法的基本原则和价值追求2. 财税法的法律体系和法律关系2.1 财税法与宪法的关系2.2 财税法与行政法的关系2.3 财税法与经济法的关系3. 财税法的核心原则和基本制度3.1 财税法的公平原则3.2 财税法的效率原则3.3 财税法的简易原则3.4 财税法的灵活原则3.5 财税法的透明原则3.6 财税法的合法性原则4. 财税法与国家经济发展的关系4.1 财税法在宏观经济调控中的作用4.2 财税法对市场经济的引导作用4.3 财税法对资源配置的影响4.4 财税法对收入分配的调节作用四、财税法教学方法1. 理论讲授:通过讲授相关理论知识,使学生了解财税法的基本概念、原则和制度。

2. 案例分析:通过分析典型的财税法案例,培养学生分析问题和解决问题的能力。

3. 实践操作:组织学生参与财税法实践活动,如模拟法庭辩论、税务申报等,提高学生的实践能力。

4. 研究报告:要求学生根据财税法领域的热点问题,撰写研究报告,培养学生的研究能力和创新思维。

五、财税法教学评价1. 考试评价:通过期末闭卷考试,测试学生对财税法相关知识的掌握程度。

2. 课堂表现评价:评价学生在课堂上的积极参与程度、思维能力和表达能力。

3. 作业评价:布置财税法相关的作业,评价学生对财税法实际操作的掌握情况。

4. 研究报告评价:评价学生对财税法热点问题的研究深度和研究方法的正确运用。

六、结语编写一份全面且合理的财税法教学大纲对于提高财税法课程的教学质量和效果具有重要意义。

《物业管理财税基础》课程教学大纲第一部分大纲说明一、课程的性质、目的和任务《物业管理财税基础》是开放教育试点物业管理(专科)专业主干课程,是电大统设必修课,同时也可作为其他相关专业的选修课。

本课程目的在于培养学生会计、财务管理、税收、保险的基本原理、基本知识和基本操作技能,学会用物业管理财税理论与方法分析和解决物业管理工作中的实际问题。

本课程分一个学期开设。

二、课程的学时和学分本课程计划课内学时72课时,共4学分。

三、与其它课程的关系学习本课程应先修管理学基础理论知识,同时以《物业管理实务一》为基础课程。

并要其他课程,如营销管理、社区服务与管理、商务物业管理等课程。

四、课程的特点1、本课程属专业基础和主干课程,授课时注重理解基本概念,基本原理和掌握基本规程和操作方法。

2、本课程属比较新的知识领域,内容较多,理论上有待完善和发展,因此,授课时在注重各种知识的综合运用。

五、课程教学要求的层次:本课程的教学要求包括了解、理解和掌握三个层次。

了解指一般把握的内容;理解是指在了解的基础上把握概念、原则和方法,对各类相关事项的处理掌握其理论依据;掌握指能够运用所学知识分析和解决问题。

属于了解层次的,考试时所占份量较轻;属于掌握和熟练掌握层次的是考试的重点。

六、教学方法和教学形式建议本课程的授课要理论联系实际,重视实践教学环节。

充分利用录像、IP课件、CAI课件、VCD等各种教学资源,通过案例教学、实习等教学环节使学生既能掌握物业管理的基本原理、基本知识,又能熟练掌握物业管理财税基本运作规程和方法,解决物业管理企业的实际问题。

避免照本宣科,灌输纯理论。

学生在学习中,既要掌握基本概念和基本知识,又要避免为了应试死记硬背,应当结合物业管理财税实际,请有实践经验的专家讲课,或深入物业管理公司企业搞调查研究;并按计划完成实习教学任务。

只有这样才能使学以致用,掌握物业管理基本知识与服务技能,成为合格的物业管理人才。

各试点电大应成立《物业管理财税基础》课程组并报中央电大《物业管理财税基础》课程组备案。

税收基础第五版教学大纲税收基础第五版教学大纲税收是现代社会经济运行中不可或缺的一环,它对于国家的财政收入和经济调控起着重要作用。

税收基础是学习和理解税收的基础,它对于培养学生的税收意识和税收思维具有重要意义。

税收基础第五版教学大纲旨在通过系统的课程设置和教学内容,培养学生的税收理论知识和实践能力。

第一部分:税收基础概述本部分主要介绍税收的定义、分类和功能。

通过对税收的概念和分类进行深入剖析,学生可以了解税收在经济中的地位和作用。

同时,通过对税收功能的探讨,学生可以认识到税收对于国家财政收入、资源配置和社会公平的重要性。

第二部分:税收法律法规本部分主要介绍税收法律法规的体系和基本原则。

学生将学习到税收法律法规的层级结构和内容框架,了解税收法律法规的制定和实施过程。

同时,学生将深入探讨税收法律法规的基本原则,包括公平原则、便利原则和效率原则等,从而培养学生的税收法律意识和法治思维。

第三部分:税收主体与纳税人本部分主要介绍税收主体和纳税人的概念和分类。

学生将了解税收主体的种类和职责,包括中央政府、地方政府和社会组织等。

同时,学生将学习纳税人的分类和权利义务,了解纳税人的权利保护和纳税义务履行的重要性。

第四部分:税收征收与征收方式本部分主要介绍税收的征收程序和征收方式。

学生将了解税收征收的程序,包括税收征收的主体、对象和依据等。

同时,学生将学习税收的征收方式,包括直接税和间接税,了解不同征收方式对经济运行的影响和作用。

第五部分:税收管理与税收合规本部分主要介绍税收管理和税收合规的重要性和方法。

学生将学习税收管理的基本原则和方法,包括信息化管理、风险管理和合规管理等。

同时,学生将了解税收合规的意义和要求,培养学生的纳税合规意识和税收道德观念。

第六部分:税收政策与税收改革本部分主要介绍税收政策和税收改革的内容和方法。

学生将学习税收政策的制定和实施,了解税收政策对经济发展和社会公平的影响。

同时,学生将深入探讨税收改革的目标和措施,包括税制改革和税收体制改革等,培养学生的税收改革思维和创新能力。

《财政与税收》教学大纲课程编号:授课学时/学分:54/3课程性质:专业基础课程一、本课程的教学目的通过本课程学习,培养学生以下专业素质:理解和掌握财政与税收的基本概念,了解这一学科的基本构架;明确财政与税收的研究对象;能够运用财政与税收的基本知识解决实际工作中的基本业务;为今后进一步学习相关知识或从事经济工作提供必要的知识和能力准备。

二、本课程的教学要求通过本课程的学习,要求牢固掌握财政与税收的基本概念,深刻理解财政与税收的基本理论,掌握财政与税收的基本原理和学科方法;学会理论联系实际,掌握运用所学理论知识和财政与税收的原理及方法分析现实财政与税收问题;掌握从财政与税收业务实践中探索一般规律和理论概括的思维方法;了解财政与税收科的发展前沿。

三、本课程的教学环节1、讲授80%,44学时2、讨论12%,7学时3、其他 8%,3学时四、本课程的教学参考书1、《财政学》寇铁军主编2002年2月第2版东北财经大学出版社2、《税法》中国注册会计师协会编2007年3月第1版中国财政经济出版社3、《财政与税收》单惟婷主编2001年7月第2版中国金融出版社第1章市场经济与财政(4学时)一、教学内容:§1 财政及其特征§2 市场失灵§3 财政的职能§4 西方财税理论的发展演变二、教学要求:掌握财政的概念,掌握公共财政的发展与特征,重点理解财政的职能及中国财政的特点,了解公共财政建设对财政改革的意义。

三、重点和难点:本章重点:财政含义;财政职能;财政特征;公共财政本章难点:财政特征四、思考题:1、如何理解财政?财政的一般特征是什么?2、财政有哪些基本职能?它们各包括哪些内容?如何理解?第2章公共财政收入(4学时)一、教学内容:§1 财政收入分类§2公共财政收入的规模§3 政府与国有企业的关系二、教学要求:掌握财政收入的分类;了解我国的税费改革;掌握财政收入的规模和结构分析;了解我国国有企业的改革,政府对国有资产的管理。

财税基础教学大纲执笔人唐君一、课程性质、地位和感化《财税差不多》是文秘专业的专业必修课程。

经由过程该门课程的进修,学生能够周全操纵财税方面的差不多理论和全然常识,培养和进步学生明白得,分析和应用财务治理的才能,为他们今后从事文秘工作打好差不多。

是以该门课程是文秘专业的骨干课程,在本专业课程体系中居于重要地位。

二、课程教授教化对象、目标和要求本课程有用于高职文秘专业学生。

本课程共分两部分:第一部分管帐差不多:本部分阐述了管帐的来源、成长过程,操纵原始凭证、记帐凭证的填制审核,总账、日记账、明细账的挂号、对账、结账、错账更正,管帐报表的编制方法,管帐核算法度榜样等内容。

第二部分税收差不多:本部分阐述了税收的全然概念、基来源差不多理,周全体系、具体地介绍我国现行税收轨制的各项规定。

经由过程本课程的教授教化,使学生操纵原始凭证、记帐凭证的填制审核,总账、日记账、明细账的挂号、对账、结账、错账更正,管帐报表的编制方法,管帐核算法度榜样等内容;操纵税收的全然理论、全然方法和全然常识。

操纵流转税、所得税、资本税、家当税、行动税重要税种的纳税义务人、征税范畴、税率、计税依照、应纳税额的运算,明白各税种的纳税刻日、纳税地点及申报等相干常识,操纵税收征管法的有关内容。

进修本课程,重要采取讲解方法进行教授教化,结合案例评论辩论启发学生思维,让学生周全操纵我国管帐核算和税收轨制的差不多常识。

三、课程的相干课程及其关系进修本课程前的相干课程有治理学差不多、秘书学、经济律例等。

经由过程进修这些课程,学生能够操纵治理学、秘书学喝和经济律例的差不多理论和全然常识,为进修本课程打好差不多。

学好本课程,也为今后秘书资格考据课程的进修奠定差不多。

四、课程内容及学时分派本课程教授教化总时数为52学时,均为理论学时。

第一部分管帐差不多第一章概论教授教化时数:12学时。

教授教化要求:经由过程进修,让学生明白得管帐的涵义、全然本能机能和分类,操纵管帐科目标分类和核算范畴。

财政与税收教学大纲(1401402《财政与税收》教学大纲(1401402 )课程编号:1401402课程名称:财政与税收(Public Finance and Tax Revenue)课程学时:48H先修课程:高等数学、线性代数、概率论与数理统计学、经济学、管理学、财务会计编写日期:2006-4-15编写人:江孝感一、课程的地位、作用及任务财政与税收是对现代财政与税收的理论概括。

财政与税收学研究的重点应放在揭示财政基本矛盾及其运行的基本规律上,包括财政与经济辩证关系和相互作用的规律,财政收支辩证关系和收支平衡的规律,财政分配按比例发展规律,物质利益规律及效率与公平兼顾的规律等。

系统而全面地介绍了税收的基本内容,学习财政与税收,有助于拓宽我们的视野,正确运用经济政策,对加快建设有中国特色的社会主义有着重要意义。

这门课通过课堂实时讲解、案例练习和交互讨论等教学方法达到以下培养学生的目标:1.通过本课程的教学,应使学员对财政与税收最主要的基本概念、基本理论和基本方法有一个基本了解;2.能够运用所学知识对现实财政与税收实践进行基本分析和操作;3.能够运用所学知识分析实际经济生活中的一些常见现象。

二、教学内容和基本要求本课程的授课时数为32学时。

在一个学期内完成。

各章节主要内容、重点难点及学生所需掌握的程度(以下内容标明A、B、C者分别为要求学员掌握、理解、了解)第一章财政与税收若干经济现象;(2学时)财政的概念B 财政的职能C。

第二章财权界定;(2学时)财政收入的形式B和内容B第三章事权界定;(2学时)财政支出的概念B 财政支出的理论C第四章国家预算国家预算概念B 国家预算制度C(2学时)第五章财政政策 (2学时)财政政策概念B 财政政策的运行机制B(2学时) 第六章税收原理(2学时)税收要素B及其分类A第七章流转税制(2学时)概念B 流转税分类B;第八章增值税(2学时)增值税及其计算A第九章消费税(2学时)消费税概念及其计算B第十章营业税(2学时)营业税的概念A 计算B第十一章关税(2学时)关税概念A 计算B第十二章所得税税制所得税A 计算B第十三章内(外)资企业所得税(2学时)内(外)资企业所得税及其计算A第十四章个人所得税(2学时)个人所得税及其计算B第十五章其他税制(2学时)其他税制;资源税及其计算B第十六章税收征管(1学时)税收征管概念B及运用C总复习 (1时)《财政与税收》课程考试大纲一、课程考核办法总评成绩=平时成绩+期末成绩平时成绩占20%期末成绩占80%二、考试内容及各部分所占比重1、政府间事权划分理论及财税资源配置(10%)事权划分的原则;事权划分的形式;我国事权划分体制;中央政府负责的项目;地方政府负责的项目;2、政府间财权划分理论及收入资源配置(10%)财政收入概念;财政收入形式;税收收入;公债收入;其他收入形式;财政支出形式;政府间转移支付;财政支出的经济分析;国家预算制度、预算程序、预算管理体制;影响收支划分的因素;收支划分的原则;收支划分的形式;我国的收支划分制度;中央政府收入项目;地方政府收入项目;3、政府的财政政策与货币政策(10%)财政政策的功能;目标;政策工具;政策效应;财政平衡政策和赤字财政政策;财政政策和货币政策的协调与配合;对中国现行财政政策的分析和中长期财政政策的展望4、税收理论基础及税制(10%)税收的基本概念;税收制度的构成要素;税收制度要素分类;税收负担与税负归宿;中国的分税制体制内容与改革方向5、增值税(12%)增值税基本概念和特点;增值税的类型及征税形式;增值税税率设计;中国增值税的纳税人、征税对象和税率;增值税的销项税额与进项税额、以及免税项目;应纳税额的计算;增值税的缴纳6、营业税(8%)营业税及其类型;营业税的征税对象及税率设计;中国营业税的纳税人、征税对象和税率;营业税应纳税额及计算;营业税的税收优惠;营业税的缴纳7、消费税(5%)消费税的概念及作用;消费税得类型及税率结构;中国消费税的纳税人、征税对象和税率;消费税计税依据及计算;消费税的减免和退税;消费税征管8、个人所得税(25%)个人所得税的征税项目及具体范围;税率;应纳税所得额的计算;个人应纳税额的计算;居民与非居民的判定;个人所得税税收优惠的规定9、企业所得税(10%)企业所得税的纳税人与课税对象;税率;应纳税所得额的确定;企业应纳所得税额的计算;企业所得税的申报缴纳;境外所得应纳税款的扣除;企业分回利润、股息、红利补税的计算;企业所得税的优惠三、题型:计算题、论述题、案例分析题四、考试方式:开卷。

课程名称:税收基础课程代码:01445第一部分课程性质与目标一、课程性质与特点税收是国家财政收入的主要来源,征税对国家、企业和个人经济利益产生的影响,可能改变全社会的资源配置、收入分配和经济发展格局。

因此,社会各行各业中无论是从事生产经营活动的企业从业人员和管理人员,还是制定或执行经济政策法规的政府管理人员,都越来越重视税收理论和税收制度的学习,都要熟悉、掌握税收理论、政策和法规。

税收知识课程在财经高等院校人才培养方案中处于极其重要的地位。

税收基础知识是一门有关税收理论、制度和管理的业务课程,与经济生活关系密切。

本课程作为经管专业学生的专业主干课,其目的在于培养学生用税收思想思考经济问题的方法,提高学生的实际工作能力。

二、课程目标与基本要求学生通过国家税收课程的学习,可以全面地了解税收的基础理论和基本知识;熟悉我国现行的税收法律制度,掌握各税种的征税规定、计税方法和申报纳税方法;明确纳税人应当承担的纳税义务、应当享有的法定权利以及违反税法所应当承担的法律责任。

理论联系实际,提高学生理解、运用和遵守执行国家税法的水平以及分析、解决税收实际问题的能力。

为学生将来从事的财经工作打下坚实的涉税业务处理能力的基础。

本课程理论教学以“必需、够用”为原则,精选讲解相关的税收的基本概念、基本理论和基本知识,从处理涉税实务的需要出发,培养学生认识问题和分析问题的能力。

三、与本专业相关课程的关系《税收基础知识》在《西方经济学》、《会计学》之后开设,在基本掌握经济学原理、会计基本核算方法的同时,了解国家税收的基本知识体系,掌握我国各主要税种的实务操作能力。

第二部分考核内容与考核目标第一章税收内涵一、学习目的与要求:掌握税收本质与形式特征,结合社会经济现象分析税收对构建和谐社会的作用。

二、考核知识点与考核目标(一)税收涵义与发展历史(次重点)识记:税收涵义理解:税收发展历史(二)税收的形式特征(重点)识记:税收本质理解:税收的无偿性、固定性、强制性(三)税收的作用(一般)第二章税收原则定法度,宏观调控谋发展一、学习目的与要求:掌握税收职能作用,梳理税收政策制定与运用的基本规律。

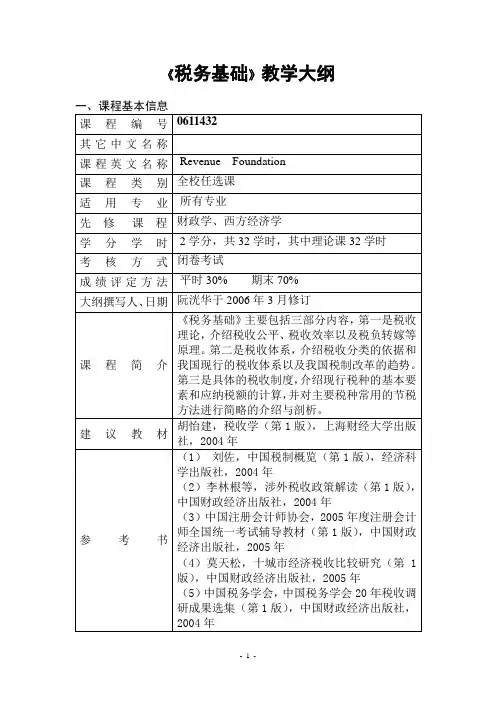

《税务基础》教学大纲一、课程基本信息二、课程的对象和性质本课程属于任意选修课,,其听课对象是全校各专业的学生。

本课程侧重于税收基本理论和基本知识的传授,使学生在学好各自专业课的同时,适当了解国内现行税收制度以及主要税种的常用节税方法,为今后的职业生涯提高成功的机率。

三、课程的教学目的和要求通过系统介绍国内现行税收制度以及主要税种常用节税方法的剖析,提高学生的理财意识和理财能力。

要求学生了解税收基本理论,熟悉现行税种的基本要素和应纳税额的计算原理,初步掌握主要税种的常用节税方法。

四、授课方法本课程以课堂讲授为主,并布置一定量的练习题,供学生课后复习。

五、理论教学内容与基本要求第一章税收导论课时安排:4学时教学要求:本章要求掌握税收各要素、理解税收的概念和特征、了解税收的起源与发展。

教学重点和难点:税收要素是重点,难点是税率的运用。

教学内容:第一节税收的起源与发展1.税收的概念和特征。

2.税收的起源与发展.。

第二节税收要素1.纳税人、课税对象、税率等。

2.起征点、免征额、税收抵免等。

第二章税收理论课时安排:4学时教学要求:本章要求掌握税负转嫁的原理、理解税收公平与效率原则的内涵,了解税收公平与效率原则对社会经济的影响。

教学重点和难点:重点是税负转嫁的条件。

难点是纳税能力的评定标准。

教学内容:第一节税收公平1.横向公平与纵向公平。

2.评定纳税能力的客观标准。

3.评定纳税能力的主观标准。

第二节税收效率1.征税对经济运行效率的影响。

2.征税本身的效率。

3.税收公平与效率的相互关系。

第三节税负转嫁1.税负转嫁的概念、特征与形式。

2.税负转嫁的条件。

第三章税收体系课时安排:2学时教学要求:本章要求掌握税收的分类,理解各税种的选择依据,了解我国现行的税收体系。

教学重点和难点:重点是税收分类,难点是税种选择的依据。

教学内容:第一节税收分类1.按课税对象性质。

2.按税负能否转嫁。

3按管理权限。

4按征收内容。

5按课征方法。

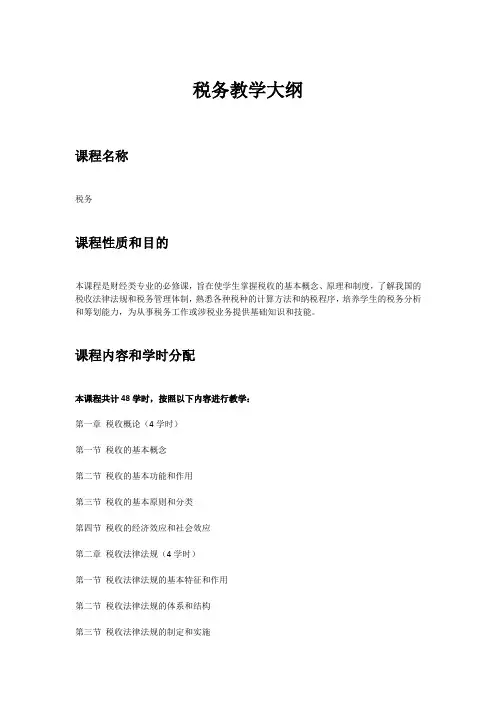

税务教学大纲课程名称税务课程性质和目的本课程是财经类专业的必修课,旨在使学生掌握税收的基本概念、原理和制度,了解我国的税收法律法规和税务管理体制,熟悉各种税种的计算方法和纳税程序,培养学生的税务分析和筹划能力,为从事税务工作或涉税业务提供基础知识和技能。

课程内容和学时分配本课程共计48学时,按照以下内容进行教学:第一章税收概论(4学时)第一节税收的基本概念第二节税收的基本功能和作用第三节税收的基本原则和分类第四节税收的经济效应和社会效应第二章税收法律法规(4学时)第一节税收法律法规的基本特征和作用第二节税收法律法规的体系和结构第三节税收法律法规的制定和实施第四节税收法律法规的遵守和监督第三章税务管理体制(4学时)第一节税务管理体制的基本概念和内容第二节税务管理体制的基本原则和目标第三节税务管理体制的基本形式和特点第四节税务管理体制的改革和发展第四章税收征收管理(8学时)第一节税收征收管理的基本概念和内容第二节税收征收管理的基本程序和方法第三节税收征收管理的主要环节和措施第四节税收征收管理的问题和对策第五章增值税(8学时)第一节增值税的基本概念和特点第二节增值税的计税依据和税率第三节增值税的纳税义务和纳税人第四节增值税的计税方法和纳税申报第六章消费税(4学时)第一节消费税的基本概念和特点第二节消费税的计税依据和税率第三节消费税的纳税义务和纳税人第四节消费税的计税方法和纳税申报第七章企业所得税(8学时)第一节企业所得税的基本概念和特点第二节企业所得税的计税依据和税率第三节企业所得税的纳税义务和纳税人第四节企业所得税的计税方法和纳税申报第八章个人所得税(4学时)第一节个人所得税的基本概念和特点第二节个人所得税的计税依据和税率第三节个人所得税的纳税义务和纳税人第四节个人所得税的计税方法和纳税申报第九章其他税种(4学时)第一节印花税第二节资源税第三节城市维护建设税第四节土地增值税课程教学方法和手段本课程采用讲授、讨论、案例分析、实验模拟等多种教学方法,结合多媒体、网络等教学手段,注重理论与实践的结合,培养学生的创新思维和实践能力。

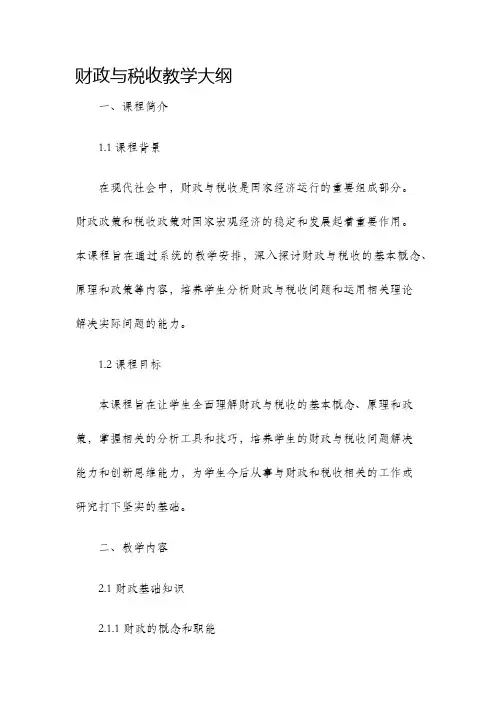

财政与税收教学大纲一、课程简介1.1 课程背景在现代社会中,财政与税收是国家经济运行的重要组成部分。

财政政策和税收政策对国家宏观经济的稳定和发展起着重要作用。

本课程旨在通过系统的教学安排,深入探讨财政与税收的基本概念、原理和政策等内容,培养学生分析财政与税收问题和运用相关理论解决实际问题的能力。

1.2 课程目标本课程旨在让学生全面理解财政与税收的基本概念、原理和政策,掌握相关的分析工具和技巧,培养学生的财政与税收问题解决能力和创新思维能力,为学生今后从事与财政和税收相关的工作或研究打下坚实的基础。

二、教学内容2.1 财政基础知识2.1.1 财政的概念和职能2.1.2 财政体制和财政制度2.1.3 财政收入和财政支出2.1.4 财政预算和财政管理2.2 税收基础知识2.2.1 税收的概念和分类2.2.2 税收原理和税收制度2.2.3 税收政策和税收管理2.2.4 税收与经济发展2.3 财政与税收的影响因素和评价指标2.3.1 经济因素对财政和税收的影响2.3.2 社会因素对财政和税收的影响2.3.3 政治因素对财政和税收的影响2.3.4 财政与税收政策的评价指标2.4 财政与税收的国内外比较2.4.1 国内财政与税收制度的比较2.4.2 国际财政与税收制度的比较2.4.3 国内外财政与税收政策的比较2.4.4 国内外税源管理的比较三、教学方法3.1 讲授法:通过讲述相关理论和案例分析,系统地介绍财政与税收的基本概念、原理和政策。

3.2 研讨法:组织学生进行小组讨论,分析实际案例和问题,培养学生的分析和解决问题的能力。

3.3 案例分析法:选取经典的财政与税收案例,让学生进行深入分析,锻炼实际应用理论的能力。

3.4 实践教学:组织学生参观考察税务部门,实践运用所学知识,加深对实际工作的了解和认识。

四、评估与考核4.1 平时成绩:包括课堂表现和小组讨论等。

4.2 作业报告:学生独立完成分析报告,对相关案例进行分析和研究。

财务会计税收法规授课大纲一、课程简介本课程主要介绍财务会计领域中的税收法规,包括主要税种、纳税申报流程、税务稽查等内容。

本课程将让学生了解到税法的基础知识和实际操作,提高学生在实际业务中应对税务问题的能力。

二、教学目标1.了解财务会计的主要税种及其纳税申报流程;2.掌握财务会计领域中的税法基础知识及实际操作;3.提高学生在实际业务中应对税务问题的能力。

三、教学内容3.1 税法基础知识1.税法基本概念;2.税法法律体系;3.税务征收管理制度。

3.2 税收管理1.税收政策和税率;2.纳税申报流程;3.税务稽查及处理原则。

3.3 具体税种1.增值税;2.企业所得税;3.个人所得税;4.印花税、城建税等其他税种。

四、教学方法本课程将采取理论教学和案例分析相结合的方式进行教学,从而使学生在理论基础上更好地理解实际应用场景,提高解决问题的能力。

五、考核方式本课程采取闭卷考试的方式进行考核,考试内容涵盖课程所学知识点。

同时,也将结合实际情况设计相关的实践考核,以检验学生所学的知识是否能够有效应用到实际业务中去。

六、参考资料1.《税法》;2.《税务管理法》;3.《企业所得税法》;4.《增值税法》;5.《个人所得税法》。

七、总结本课程是针对财务会计领域中的税收法规知识进行深入、详细地授课,通过理论教学和案例分析相结合的方式,使学生在认识到实际应用场景的基础上,提高解决实际业务问题的能力。

希望本课程能够对学生未来在实际工作中的税务管理能力提供一定的帮助和支持。

税收基础课程教学大纲

一、课程描述:

本课程的主要教学目的是:让学生了解税收的基本理论,掌握税收的基本概念,税收制度,增值税,消费税,营业税,关税,企业所得税,个人所得税等。

成果概述:

学生完成本课程的学习,必须取得以下成果:

1. 了解税收的基本理论

2. 熟悉中国现行税收制度

3. 掌握流转税制、所得收益税制

二、教学内容:

1 税收概述

税收的概念

税收的本质与特征

税收的产生和发展

2我国社会主义现行税制的建立和发展

我国现行税制体系

我国的税制改革

3 流转税制

增值税,消费税,营业税,关税

4 所得收益税制

企业所得税,个人所得

三、成果与评估标准:

四、学习指南

1.提交的证据;

证据可以用课业、作业、填写发票对特殊企业的调查活动案例分析的形式提交。

学生需要提供证据,用来证明他们已经懂得如何运用税收知识来维护自己的权利和履行应尽的义务。

2.与其他课程的关系:

这门课程能为培养实践能力提供一定的机会,例如解决问题的能力以及提高自学和自我表现的能力。

这门课程还与《经济法》、《数学》、《国际贸易》课程有联系。

3.教学设施:

因特网与多媒体。

4.教学方法:

由于这门课程理论性,操作性都很强,所以建议教师尽可能多使用各种教学技巧以提高学生的学习兴趣。

例如安排一些课业,进行案例分析,计算实际税费等。

5.参考书

《中国税务》。

财税法课程教学大纲 课程基本信息(Course I nformation)课程代码(Course Code)LA363*学时(Credit Hours)2*学分(Credits)32*课程名称(Course Name)(中文)财税法(英文)Finance and Tax Law课程性质(Course Type)基础课授课对象(Audience)本科生授课语言(Language of Instruction)中文*开课院系(School)凯原法学院先修课程(Prerequisite)授课教师(Instructor)李俊明课程网址(Course Webpage)*课程简介(Description) 本课程的性质是基础课程。

本课程的主要内容包括财政法和税法分这两部分。

在财政法部分,重点介绍了我国财政法的基本原理、预算法律制度、国债法律制度及政府采购法律制度等。

而税法部分则重点讲授税法基本原则、税收法律关系、所得税法律制度、流税法律制度、财产税法律制度、税收征管法律制度、税收处罚法律制度及税收救济法律制度等。

此外本课程的教师会根据内容的需要安排课堂案例分析和讨论。

本课程的教学目的是使学生掌握财税法的基本概念和原理,了解财税法的学说和制度的基本体系、内容及其最新发展,并能初步掌握运用所学知识分析相应的财税法律实际问题。

*课程简介(Description) This course is a basic course. The main contents of this course include two parts: financial law and tax law. The financial lawintroduces the basic principles of Chinese financial law, the budget legal system, the national debt legal system and the government procurement legal system. While the taxation law focuses on the basic principles of tax law, tax legal relationship, income tax legal system, tax law system, property tax legal system, tax collection and management legal system, tax punishment legal system and tax relief legal system etc.. In addition, the course also arranges classroom case analysis and discussion according to the needs of the content. The purpose of this course is to enable students know the basic concepts and principles of the financial and taxation laws,and understand the basic theory system, content and the latest development of the financial and laws, and finally use the knowledge to the corresponding legal practices.课程教学大纲(course s yllabus)*学习目标(Learning Outcomes) 1.学习和了解财政、财政法的基本概念,明确财政法的体系和法源、明晰财政法的功能和基本原则。

{财务管理税务规划}财税基础教学大纲

三、课程的相关课程及其关系

学习本课程前的相关课程有管理学基础、秘书学、经济法规等。

通过学习这些课程,学生可以掌握管理学、秘书学喝和经济法规的基

础理论和基本知识,为学习本课程打好基础。

学好本课程,也为以后秘书资格考证课程的学习奠定基础。

四、课程内容及学时分配

本课程教学总时数为52学时,均为理论学时。

第一部分会计基础

第一章概论

教学时数:12学时。

教学要求:通过学习,让学生了解会计的涵义、基本职能和分类,

掌握会计科目的分类和核算范围。

教学重点:会计的涵义、会计的基本职能和会计核算方法体系;会计要素的特征、分类;会计恒等式的理解、运用;会计科目的分类、各会计科目的核算范围;

教学难点:会计各职能之间的相互关系;会计核算的基本前提和会计信息质量要求;会计要素的分类;会计恒等式的运用;各会计科目的核算范围

教学内容:

第一节会计概述

一、会计的产生与发展

二、会计的涵义

三、会计的基本职能

第二节会计核算方法

一、会计核算的基本前提和会计信息质量要求

二、会计核算方法简介

第三节会计要素与会计恒等式

一、会计要素

二、会计恒等式

第四节会计恒等式的运用

一、经济业务的基本类型

二、会计恒等式的运用

第五节会计科目

一、会计科目的定义

二、会计科目的设置原则

三、会计科目的分类

第二章复式记账

教学时数:4学时。

教学要求:了解总分类账户和明细分类账户的定义和登记方法, 掌握借贷记账法的记账规则、试算平衡。

教学重点:借贷记账法的记账规则、试算平衡和具体运用;总分类账户和明细分类账户的定义和登记方法。

教学难点:借贷记账法下各账户的结构和会计分录的编制。

教学内容:

第一节复式记账概述

一、复式记账的含义

二、复式记账的基本原理

第二节借贷记账法

一、借贷记账法的定义

二、会计分录

三、借贷记账法下各账户的结构

四、借贷记账法的记账规则

五、试算平衡

六、借贷记账法的运用举例

第三节总分类账户和明细分类账户

一、总分类账户

二、明细分类账户

三、总分类账户和明细分类账户的联系

四、总分类账户和明细分类账户的登记

第三章借贷记账法的应用(工业企业)教学时数:6学时。

教学要求:了解工业企业主要生产经营过程核算的账户设置及账务处理;掌握采购成本、生产成本以及销售成本的计算方法。

教学重点:工业企业主要生产经营过程核算的账户设置及账务处理;采购成本、生产成本以及销售成本的计算方法。

教学难点:工业企业主要经济业务的账务处理。

教学内容:

第一节资金筹集的核算

一、投入资本的核算

二、银行借款的核算

第三节提供过程的核算

一、提供过程的核算内容

二、提供过程的主要账户设置

三、提供过程的账务处理

第三节生产过程的核算

一、生产过程的核算内容

二、生产过程的主要账户设置

三、生产过程的账务处理

第四节销售过程的核算

一、销售过程的核算内容

二、销售过程的主要账户设置

三、销售过程的账务处理

第五节财务成果的核算

一、财务成果的核算内容

二、财务成果的主要账户设置

三、财务成果的账务处理

第四章会计根据教学时数:2学时。

教学要求:了解会计根据的种类、会计根据的传递与保管,掌握会计根据的填制要求、审核内容。

教学重点:会计根据的种类、填制要求、审核内容以及会计根据的传递与保管。

教学难点:原始根据和记账根据的内容和填制方法。

教学内容:

第一节会计根据的意义和种类

一、会计根据的定义

二、会计根据的作用

三、会计根据的分类

第二节原始根据的填制和审核

一、原始根据的填制

二、原始根据的审核

第三节记账根据的填制和审核

一、记账根据的填制

二、记账根据的审核

第四节会计根据的传递和保管

一、会计根据的传递

二、会计根据的保管

第五章账簿

教学时数:2学时

教学要求:了解账簿的种类及各式;掌握日记账、总分类账、明细分类账的记账规则和一般登记方法,对账和结账的方法。

教学重点:账簿的种类及各种账簿的格式;日记账、总分类账、明细分类账的记账规则和一般登记方法;对账和结账的方法。