欧式期权定价及希腊字母

- 格式:xls

- 大小:42.00 KB

- 文档页数:2

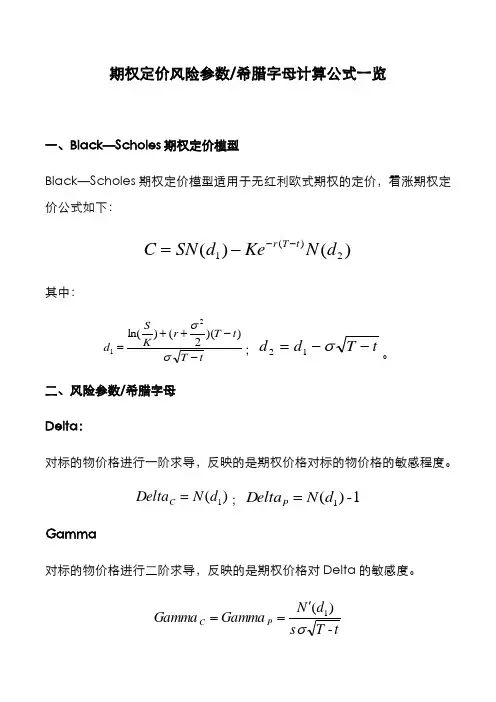

期权定价风险参数/希腊字母计算公式一览一、Black —Scholes 期权定价模型Black —Scholes 期权定价模型适用于无红利欧式期权的定价,看涨期权定价公式如下:)()(2)(1d N Ke d SN C t T r ---=其中:t T t T r K S d --++=σσ))(2()ln(21;t T d d --=σ12。

二、风险参数/希腊字母Delta :对标的物价格进行一阶求导,反映的是期权价格对标的物价格的敏感程度。

)(1d N Delta C =;1-)(1d N Delta P =Gamma对标的物价格进行二阶求导,反映的是期权价格对Delta 的敏感度。

t T s d N Gamma Gamma P C -)(1σ'==Vega对波动率进行一阶求导,反映的是期权价格对标的物波动率的敏感程度。

t T S d N Vega Vega P C -'==)(1Theta对时间进行一阶求导,反映的是期权价格对时间流逝的敏感程度。

)(2)(2)(1d N rKe tT S d N Theta t T r C ----'-=σ )-(2)(2)(1d N rKe tT S d N Theta t T r P --+-'-=σ Pho对无风险收益率进行一阶求导,反映的是期权价格对无风险收益率的敏感程度。

)()(2)(d N e t T K ho t T r C ---=ρ)-()(-2)(d N et T K ho t T r P ---=ρ 此外,极值波动率的计算公式为: ∑==N i i i l h N 12)ln(2ln 41σ。

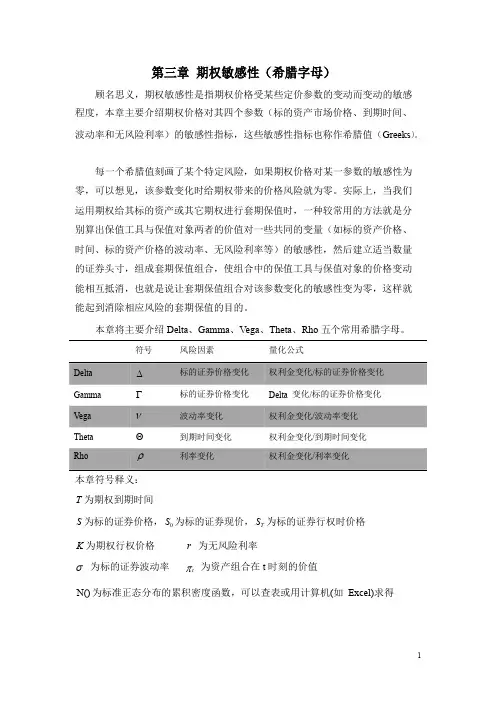

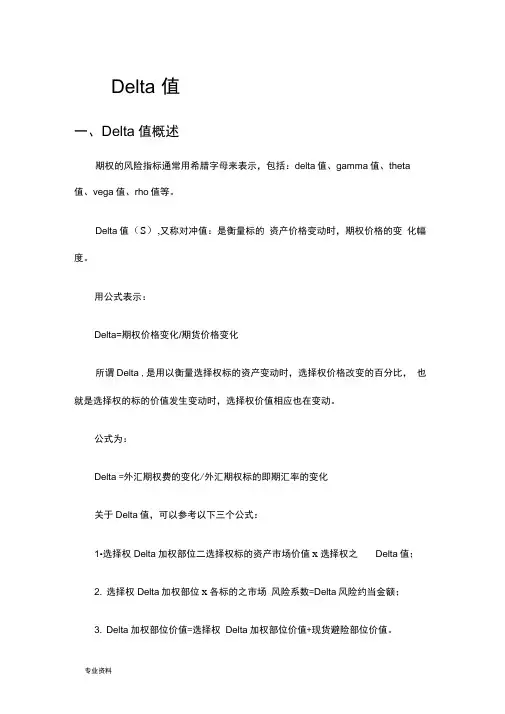

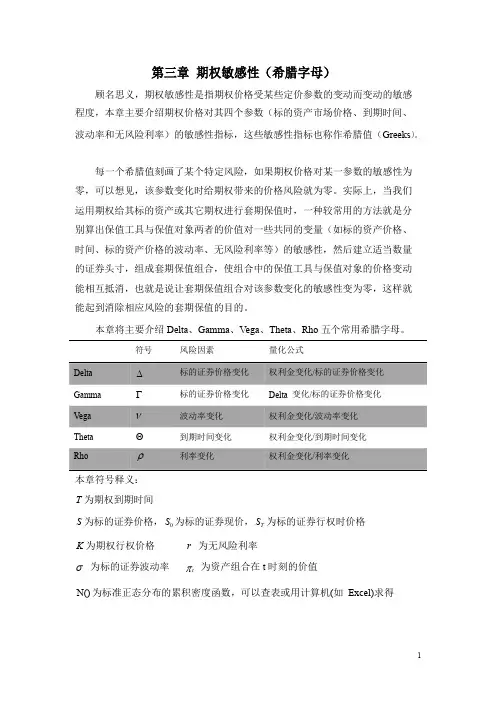

第三章 期权敏感性(希腊字母)顾名思义,期权敏感性是指期权价格受某些定价参数的变动而变动的敏感 程度,本章主要介绍期权价格对其四个参数(标的资产市场价格、到期时间、波动率和无风险利率)的敏感性指标,这些敏感性指标也称作希腊值(Greeks )。

每一个希腊值刻画了某个特定风险,如果期权价格对某一参数的敏感性为 零,可以想见,该参数变化时给期权带来的价格风险就为零。

实际上,当我们 运用期权给其标的资产或其它期权进行套期保值时,一种较常用的方法就是分 别算出保值工具与保值对象两者的价值对一些共同的变量(如标的资产价格、 时间、标的资产价格的波动率、无风险利率等)的敏感性,然后建立适当数量 的证券头寸,组成套期保值组合,使组合中的保值工具与保值对象的价格变动 能相互抵消,也就是说让套期保值组合对该参数变化的敏感性变为零,这样就 能起到消除相应风险的套期保值的目的。

本章将主要介绍 Delta 、Gamma 、Vega 、Theta 、Rho 五个常用希腊字母。

符号风险因素 量化公式Gamma Γ标的证券价格变化 Delta 变化/标的证券价格变化 Vega ν波动率变化 权利金变化/波动率变化Theta Θ到期时间变化 权利金变化/到期时间变化 本章符号释义:T 为期权到期时间S 为标的证券价格, S 0 为标的证券现价, S T 为标的证券行权时价格K 为期权行权价格σ 为标的证券波动率r 为无风险利率π t 为资产组合在 t 时刻的价值N () 为标准正态分布的累积密度函数,可以查表或用计算机(如 Excel)求得N()为标准正态分布的密度函数,N()=-x2''2第一节Delta(德尔塔,∆)1.1定义Delta衡量的是标的证券价格变化对权利金的影响,即标的证券价格变化一个单位,权利金相应产生的变化。

新权利金=原权利金+Delta×标的证券价格变化1.2公式从理论上,Delta准确的定义为期权价值对于标的证券价格的一阶偏导。

期权价值敏感性希腊字母公司内部档案编码:[OPPTR-OPPT28-OPPTL98-OPPNN08]第三章期权敏感性(希腊字母)顾名思义,期权敏感性是指期权价格受某些定价参数的变动而变动的敏感程度,本章主要介绍期权价格对其四个参数(标的资产市场价格、到期时间、波动率和无风险利率)的敏感性指标,这些敏感性指标也称作希腊值(Greeks)。

每一个希腊值刻画了某个特定风险,如果期权价格对某一参数的敏感性为零,可以想见,该参数变化时给期权带来的价格风险就为零。

实际上,当我们运用期权给其标的资产或其它期权进行套期保值时,一种较常用的方法就是分别算出保值工具与保值对象两者的价值对一些共同的变量(如标的资产价格、时间、标的资产价格的波动率、无风险利率等)的敏感性,然后建立适当数量的证券头寸,组成套期保值组合,使组合中的保值工具与保值对象的价格变动能相互抵消,也就是说让套期保值组合对该参数变化的敏感性变为零,这样就能起到消除相应风险的套期保值的目的。

本章将主要介绍Delta、Gamma、Vega、Theta、Rho五个常用希腊字母。

符号风险因素量化公式Delta 变化/标的证券价格变化GammaΓ化Vegaν波动率变化权利金变化/波动率变化ThetaΘ到期时间变化权利金变化/到期时间变化本章符号释义:T 为期权到期时间S 为标的证券价格,0S 为标的证券现价,T S 为标的证券行权时价格K 为期权行权价格 r 为无风险利率σ 为标的证券波动率 t π 为资产组合在t 时刻的价值()N 为标准正态分布的累积密度函数,可以查表或用计算机(如 Excel)求得'()N为标准正态分布的密度函数,22'()x N -=第一节 Delta (德尔塔,∆)定义Delta 衡量的是标的证券价格变化对权利金的影响,即标的证券价格变化一个单位,权利金相应产生的变化。

新权利金=原权利金+Delta ×标的证券价格变化公式从理论上,Delta 准确的定义为期权价值对于标的证券价格的一阶偏导。

Delta 值一、Delta值概述期权的风险指标通常用希腊字母来表示,包括:delta值、gamma值、theta 值、vega值、rho值等。

Delta值(S),又称对冲值:是衡量标的资产价格变动时,期权价格的变化幅度。

用公式表示:Delta=期权价格变化/期货价格变化所谓Delta ,是用以衡量选择权标的资产变动时,选择权价格改变的百分比,也就是选择权的标的价值发生变动时,选择权价值相应也在变动。

公式为:Delta =外汇期权费的变化/外汇期权标的即期汇率的变化关于Delta值,可以参考以下三个公式:1•选择权Delta加权部位二选择权标的资产市场价值x选择权之Delta值;2. 选择权Delta加权部位x各标的之市场风险系数=Delta风险约当金额;3. Delta加权部位价值=选择权Delta加权部位价值+现货避险部位价值。

1、Delta值的特性Delta具有以下特性:买权的Delta 一定要是正值;卖权的Delta 一定要是负值;Delta数值的围介乎0到1之间;价平选择权的Delta为0.5; Delta数值可以相加,假设投资组合两个选择权的Delta数值分别为0.5及0.3,整个组合的Delta数值将会是0.8。

对于看涨期权来说,期货价格上涨(下跌),期权价格随之上涨(下跌),二者始终保持同向变化。

因此看涨期权的delta为正数。

而看跌期权价格的变化与期货价格相反,因此,看跌期权的delta为负数。

风险指标的正负号均是从买入期权的角度来考虑的。

[因此,交易者一定要注意期权的指标与部位的指标之区别。

对于delta,期权部位的符号如下表。

表1期权部位的delta值部位看涨期权看跌期权多头+ -空头- +期权的delta值介于-1到1之间。

对于看涨期权,delta的变动围为0到1,深实值看涨期权的delta趋增至1,平值看涨期权delta为0.5,深虚值看涨期权的delta则逼近于0。

对于看跌期权,delta变动围为-1到0,深实值看跌期权的delta趋近-1,平值看跌期权的delta为-0.5,深虚值看跌期权的delta趋近于0。

趣谈期权有关的希腊字母趣谈期权有关的希腊字母!Delta, Gamma, Vega和Theta当我们理解期权价值与其影响因素的敏感性时,可以作这样比喻。

股票期权作为股票的“孩子”,其脾气秉性自然受三方面的影响:一是自身“基因”的制约,比如:权利属性(认购还是认沽)、行权价(K)、到期时间(T);二是“父母亲”的言传身教:股价(S)、股价的波动率(Sigma);三是社会大环境的熏陶:无风险收益率(r)。

那么一份股票期权的价格(V)究竟是如何被这些因素所影响的呢?换而言之,股票价格上涨1%,或者股价波动率上升1%,作为孩子的期权的“脾气”变化多少呢?为了回答这个问题,我们就必须认识五个“希腊字母”了。

毫不夸张地说,这五个希腊字母就是期权价格变化的生命源泉,也是“孩子”与“父母”的纽带。

这五个希腊字母就叫做Delta,Gamma,Vega,Theta和Rho。

先让我们来认识第一个希腊字母——Delta。

1. Delta是什么?期权是标的资产的衍生产品。

两者之间就像是“父子”一样,父亲的一举一动无时无刻不在影响着孩子的行为。

父亲的这种影响力就是Delta。

以50ETF为例,当ETF价格发生变化时,期权价格也会随之改变。

ETF与期权之间的价格关系可以用Delta来刻画:当ETF价格变化0.001元时,对期权价格的影响就是0.001*Delta元。

认购期权是“乖孩子”,当“父亲”ETF价格上涨的时候,认购期权价格也会上涨,认购期权的Delta大于零;而“坏孩子”认沽期权则恰恰相反,当ETF 价格上涨时,认沽期权的价格反而是下跌的,它的Delta小于零。

2. Delta在投资中的两个简单应用一个是对冲作用。

如果我们有着如下对冲组合:由Delta份ETF空头和1份期权多头组成。

当ETF价格变化0.001元时,Delta份ETF 空头价格会变化-0.001*Delta元,1份期权合约价格会变化0.001*Delta元。

![期权的希腊字[最牛员工激励理论]](https://uimg.taocdn.com/f43dbebcd4d8d15abe234e7e.webp)

第三章 期权敏感性(希腊字母)顾名思义,期权敏感性是指期权价格受某些定价参数的变动而变动的敏感 程度,本章主要介绍期权价格对其四个参数(标的资产市场价格、到期时间、波动率和无风险利率)的敏感性指标,这些敏感性指标也称作希腊值(Greeks )。

每一个希腊值刻画了某个特定风险,如果期权价格对某一参数的敏感性为 零,可以想见,该参数变化时给期权带来的价格风险就为零。

实际上,当我们 运用期权给其标的资产或其它期权进行套期保值时,一种较常用的方法就是分 别算出保值工具与保值对象两者的价值对一些共同的变量(如标的资产价格、 时间、标的资产价格的波动率、无风险利率等)的敏感性,然后建立适当数量 的证券头寸,组成套期保值组合,使组合中的保值工具与保值对象的价格变动 能相互抵消,也就是说让套期保值组合对该参数变化的敏感性变为零,这样就 能起到消除相应风险的套期保值的目的。

本章将主要介绍 Delta 、Gamma 、Vega 、Theta 、Rho 五个常用希腊字母。

符号风险因素 量化公式Gamma Γ标的证券价格变化 Delta 变化/标的证券价格变化 Vega ν波动率变化 权利金变化/波动率变化Theta Θ到期时间变化 权利金变化/到期时间变化 本章符号释义:T 为期权到期时间S 为标的证券价格, S 0 为标的证券现价, S T 为标的证券行权时价格K 为期权行权价格σ 为标的证券波动率r 为无风险利率π t 为资产组合在 t 时刻的价值N () 为标准正态分布的累积密度函数,可以查表或用计算机(如 Excel)求得N()为标准正态分布的密度函数,N()=-x2''2第一节Delta(德尔塔,∆)1.1定义Delta衡量的是标的证券价格变化对权利金的影响,即标的证券价格变化一个单位,权利金相应产生的变化。

新权利金=原权利金+Delta×标的证券价格变化1.2公式从理论上,Delta准确的定义为期权价值对于标的证券价格的一阶偏导。

“希腊字母”期权的风控体系期权产品是目前国际衍生品市场的重要组成部分。

因其独特的优势和丰富的内涵,期权在国际市场上迅猛发展,应用日益广泛,在风险管理、产品构建等方面发挥着举足轻重的作用。

随着投资热情的高涨,期权交易的风险管理问题也日益突出,如何准确地度量和合理控制期权头寸的风险对投资者至关重要。

著名的Black-Scholes期权定价模型中,期权的价格受多种因素影响,包括标的价格、标的波动率、到期时间、行权价格以及无风险利率。

如何量化各类风险,较为准确地估计持仓损益,进行合理有效的风险管理和投资决策非常重要。

由Black-Scholes模型衍生出的希腊字母体系则是这样一套风险管理工具,该体系将期权头寸风险分解成若干风险组成部分,包括标的价格风险、时间风险、波动率风险和利率风险,并用希腊字母估计当其他风险条件不变时,一个单位的某种风险变动所造成的期权的价值变化。

通过量化每一种风险类型的风险暴露,投资者就可以将期权风险管理转化为希腊字母的管理。

Delta看多就买看涨期权,看空就买看跌期权。

这是刚接触期权的投资者的笼统看法。

假设大盘涨了10点,看涨期权价值会涨多少呢,同样是10点吗? Delta就是用来回答这个问题的。

Delta表示在其他因素保持不变的情况下,一单位标的资产价格的变化所引起的期权价值的变化。

Delta反映了标的价格单位变化给期权投资者带来的收益或亏损。

例如投资者持有一手看涨期权,Delta值为0.5,表示在一定的标的价格变化区间内,期权的价值的变化幅度约为标的价格变化幅度的50%,具体来讲,若标的价格上涨1点,期权价值将上升约0.5点,投资者持有该看涨期权将获利约0.5点,反之若标的价格下降1点,投资者将损失约0.5点。

由Delta的定义可以推导出Delta的一些性质:(1)看涨期权多头的Delta值为正,表示看涨期权价值和标的价格同方向变动;看跌期权多头的Delta值为负,表示看跌期权价值同标的价格反方向变动;期权空头的Delta值与期权多头的Delta值符号相反。

希腊值delta是啥?在期权交易中如何应⽤?⼀⽂详解!前⾔:delta可以告诉我们标的资产是涨了赚钱还是跌了赚钱 delta指的是假设其他因素保持不变的情况下,给定⼀单位标的资产的价格变化所引起的期权价值变化的⼀个估计值。

希腊字母delta在期权交易中有⼴泛的应⽤,尤其是对于复杂的期权组合策略,投资者更需要好好运⽤delta这⼀风险指标。

希腊字母delta在期权操作中⾮常重要。

对⼤多数投资者⽽⾔,期货交易最⼤的风险来⾃于⽅向(多或空),但标的资产的⽅向性变动仅仅是导致期权价格波动的因素之⼀,并且这⼀风险在期权的操作中很容易对冲掉。

期权的各种组合策略⾮常多,了解希腊字母与期权价格的关系对于组合策略⼗分适⽤,也能让投资者很直观地对所持头⼨的⽅向性风险做到⼼中有数。

1什么是期权的deltadelta指的是假设其他因素保持不变的情况下,给定⼀单位标的资产的价格变化所引起的期权价值变化的⼀个估计值。

期权的delta主要回答了⼀个问题:如果标的资产价格上涨或者下跌了1个点,那么期权的涨跌是多少。

数学意义为期权价格对标的资产价格的⼀阶导数,⼏何意义为期权价格曲线上某⼀点的斜率。

本⽂为⽅便起见,将以个股期权为例。

图1为期权delta的⼏何意义例如,⾏权价格为100的某只个股期权,股价为105时,delta为0.63意味着此时股价上涨1元时,期权价格会上涨0.63元。

delta值是个时变的值,并⾮固定不变。

看涨期权delta的取值范围为[0 1],看跌期权为[-1 0]。

期权delta的⼏条规律delta随标的(股票)价格的变动看涨期权和看跌期权的delta在数值上都会随股票价格的上涨⽽增加,随股票价格的下跌⽽减少。

此处是delta随标的资产价格变动的变动,⽽不是期权价格随标的资产价格的变动。

同⼀⾏权价格的看涨期权和看跌期权(欧式)的delta可以直接从PCP平价关系得到,除delta外,其余的希腊字母(看涨与看跌之间的关系)也均可以通过对PCP平价公式求导直接得到。

如何巧算期权价格和希腊字母:认识正态分布版权所有,未经许可,不得全部或部分翻印或转载2. 正态概率分布高斯分布(Gaussian distribution), 也称为正态分布(normal distribution), 其概率密度图像是一条中间高、两端逐渐下降且完全对称的"钟形"曲线. 该分布能够反映观测值处于某特定区间的概率. 图2.1给出标准正态分布密度曲线及不同标准差区间内的概率(以平均值为中心). 考虑一组人的身高, 假设95%的身高位于110cm和190cm之间, 这意味着平均身高为150cm((110+190)/2). 由图2.1可以看出, 95%的观测值在平均值(图中平均值为0)两侧的2个标准差之内, 即4个标准差的跨度. 相应地, 80cm(190与110的差值)代表了4个标准差的跨度, 由此可知, 身高的标准差为20cm.图2.1 标准正态密度曲线那么,给定身高的平均值为150cm和标准差为20cm, 我们可以说,一个人的身高有68%的可能性介于130cm和170cm之间, 有95%的可能性介于110cm和190cm之间, 几乎可以断定绝大数人的身高(99.7%的可能性)介于90cm和210cm之间. 或者说, 几乎不可能有人高于210cm或低于90cm.2.1 金融市场中的标准差在金融市场中, 标准差可用于刻画期货价格的日收益率变化程度(严格说应该是日变化率, 因为期货是杠杆交易; 可由当日收盘价与前一日收盘价来计算日收益率). 价格只要有变动就有标准差(无变动,则标准差为零, 这种特例无需研究). 例如, 某期货价格为$50且日度标准差为1%, 我们可以说在全年256个交易日中(365天减去周末和假日等非交易日), 有174个交易日(68%), 价格变动的范围不超过$0.5; 有69个交易日的交易日(27%,即95%-68%),价格变动在$0.5和$1之间; 余下13个交易日, 价格变化将超过$1.金融市场中常用的标准差定义为(或简写为σ), 其中σ表示波动率,通常以年为周期计算,即年化波动率(在不混淆的情况下,可简称为波动率);表示到期期限的平方根. 与波动率的计算周期一致, 到期期限T 也以年为单位计算. 在不同金融产品中, 到期期限具体所指不同, 可指距离期货合约交割日的时间, 也可指距离期权到期日的时间. 此外, 若某期货交易价格为$50时, 则相当于确定平均值为$50.2.2 波动率和到期期限对标准差的影响波动率是用于刻画一段时间内的金融资产价格变动(离散)程度的一种量化指标. 具有高波动率的资产价格通常具有较强的趋势性变化或日内大波动; 人们可以想象汇率市场动荡时刻的情景, 再比如地缘政治问题出现后, 市场震荡加剧, 投资者似乎有点惊慌失措. 当波动率很低时, 可以想象极其无聊的夏季交易淡季, 有时候市场几乎几天不动, 成交量非常低, 人们在暑假期间也懒得投资.图2.2 期货价格的概率分布(当前价格为$50,显示了2个波动率和3个到期期限的多种组合情景)我们知道,到期期限需按年计算, 若到期期限为3个月, 即T=1/4, 其平方根=1/2. 那么, 当期货价格(F)为$50.00、波动率(σ)为20%、到期时间(T)为3个月时, 则标准差为=20%×1/2 ×50.00=5.00. 这意味着应用2倍标准差(2σ) 原则时, 期货价格在未来3个月内有95%的可能性在$40.00和$60.00之间波动(95%也称为置信水平).由标准差公式, 很显然, 若波动率扩大和(或)到期时间变长时, 价格波动区间将变宽(本质上是标准差变大); 而若波动率缩小和(或)到期时间变短时, 价格波动区间将收窄(即标准差变小所致).在图2.2中, 虚线代表波动率为10%、到期期限为1年的期货价格概率分布. 当前期货价格(F)仍设为$50.00, 则标准差为σ××F=10%×1×50.00=$5.00. 应用3σ原则, 可得到99.7%置信水平对应的价格区间为[35, 65], 也就是F±3σ分别对应区间的上限和下限.下面举例说明波动率和到期时间变化对标准差的影响. 若波动率为20%、到期期限为3个月, 那么, 与上例相比,由于T以平方根形式进入标准差公式, 将令标准差减半,但同时波动率由10% 增加到20%, 又令标准差倍增, 所以, 两者综合影响使得标准差保持不变, 其概率分布与上例完全相同, 亦可由图2.2中的虚线表示.重要的是要认识到,尽管不同波动率和到期期限对应的正态分布曲线形状不同, 但曲线下的面积保持不变,始终等于1, 即总概率必须为100%. 在波动率不变的情况下, 若到期期限变短, 那么正态分布曲线尖峰更高, 变得更“瘦高”, 这样能保持曲线下面积始终为1. 在到期期限不变的情况下, 若波动率提高,则意味着曲线变得更“扁平”, 即只有让尖峰高度降低来补偿两侧使得面积保持不变.总之, 标准差与波动率呈线性关系, 而与到期时间呈平方根函数关系. 这一特征在讨论希腊字母时将反复提及. 我们只需要记住正态分布图如何随着波动率和到期时间变动即可, 有助于理解期权理论的其他特征.。