现货黄金白银每天走势分析2013.3.22

- 格式:doc

- 大小:20.50 KB

- 文档页数:1

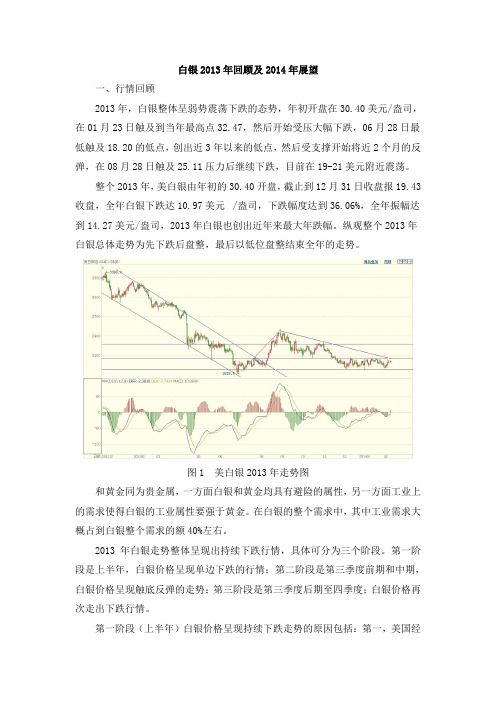

白银2013年回顾及2014年展望一、行情回顾2013年,白银整体呈弱势震荡下跌的态势,年初开盘在30.40美元/盎司,在01月23日触及到当年最高点32.47,然后开始受压大幅下跌,06月28日最低触及18.20的低点,创出近3年以来的低点,然后受支撑开始将近2个月的反弹,在08月28日触及25.11压力后继续下跌,目前在19-21美元附近震荡。

整个2013年,美白银由年初的30.40开盘,截止到12月31日收盘报19.43收盘,全年白银下跌达10.97美元/盎司,下跌幅度达到36.06%,全年振幅达到14.27美元/盎司,2013年白银也创出近年来最大年跌幅。

纵观整个2013年白银总体走势为先下跌后盘整,最后以低位盘整结束全年的走势。

图1 美白银2013年走势图和黄金同为贵金属,一方面白银和黄金均具有避险的属性,另一方面工业上的需求使得白银的工业属性要强于黄金。

在白银的整个需求中,其中工业需求大概占到白银整个需求的额40%左右。

2013年白银走势整体呈现出持续下跌行情,具体可分为三个阶段。

第一阶段是上半年,白银价格呈现单边下跌的行情;第二阶段是第三季度前期和中期,白银价格呈现触底反弹的走势;第三阶段是第三季度后期至四季度;白银价格再次走出下跌行情。

第一阶段(上半年)白银价格呈现持续下跌走势的原因包括:第一,美国经济数据好转,市场焦点重回美国经济的复苏上,美元指数走出强势;第二,美国财政悬崖问题的暂缓,市场风险偏好上升;第三,欧元区主权债务危机担忧的减弱,风险偏好再次提升;第四,美联储主席伯南克和部分官员发言提及潜在的收缩购债计划的时间表,撼动黄金市场。

总体而言,上半年市场的焦点集中在了美国经济复苏以及美联储逐步缩减购债计划的主题上,投资者渐渐对白银失去投资热情,资金流出贵金属。

第二阶段(第三季度前期和中期)呈现触底反弹的走势。

反弹原因包括:第二,美国经济有所回落,美联储鸽派声音重现;市场对通胀预期有所抬升;第三,空头低位回补,ETF基金开始连续增持;第四,埃及冲突的升级以及叙利亚危机催生市场的避险情绪。

金创年内最大单日涨幅受宽松预期影响

受宽松货币政策预期影响,纽约商品交易所黄金期货市场交投最活跃的2013年6月交割黄金期价收于每盎司1462美元,比前一交易日上涨38.3美元,涨幅达2.69%,为2012年6月以来单日最大涨幅。

美国劳工部25日公布的数据显示,嘉盛外汇模拟平台虽然经季节调整后,在截至20日的一周内,美国首次申请失业救济人数下降1.6万至33.9万,整体仍呈下降趋势。

以此为基础,加之前两天美国,欧洲公布的经济数据较弱,市场分析人士认为,在宏观经济发展迟缓担忧没有消除之前,美国联邦储备委员会不太可能过早退出宽松货币政策。

强劲的实物需求和美元走弱也是支持25日金价走强的重要因素。

针对25日金价大涨,一些市场分析人士认为这只是一次大跌之后的反弹,如果金价在未来8至10个交易日里重返低点,他们一点也不感到惊奇。

当天,2013年5月交割的白银期货价格上涨1.307美元,收于每盎司24.14美元,涨幅为5.72%。

2013年7月交割的白金期货价格上涨33.3美元,收于每盎司1464.1美元,涨幅为2.33%。

2013年黄金白银走势回顾以及2014年走势展望2013年黄金白银走势回顾2013年黄金的走势打破了持续12年的牛市,年度跌幅逾28%,并创下1981年以来最大年度跌幅。

白银去年累积跌幅为36%,是1982年以来最大年度跌幅,今年白银在贵金属市场的表现最差。

现货铂金录得11%的年度跌幅。

此间市场年度表现最好的为现货钯金,今年升2%。

另外,黄金ETF持仓量流出严重,截止2013年底,全球最大黄金上市交易基金(ETF)SPDR Gold Trust GLD持仓量跌破800吨,为2009年1月来最低。

2013年1月3日美联储在FOMC会议纪要中暗示,将在2013年年底放缓或停止资产购买,金价闻声大跌,最低跌至1625美元,白银更是跌破了30.0美元大关,回吐了QE3所有的涨幅,从此缩减QE这个话题成了2013年黄金白银市场炒作的主线。

2008年之后黄金白银大幅走高,主要是因为全球性的货币量化宽松政策,尤其是美国的QE 政策带动了黄金白银价格一路走高。

但是随着货币刺激政策的边际效应逐渐显现,黄金价格开始缓慢回落,美联储暗示年底缩减QE更是进一步打压了黄金的价格。

2013年中国春节期间,也就是2月中旬,黄金跌破了1625美元这个关键支撑,随后金价在1555-1616美元之间盘整了近两个月,白银则在30.0美元下方盘整。

期间美联储鹰鸽两派相争激烈,鹰派有反扑的势头,不过对于缩减QE问题仍是模糊不清。

欧洲方面危机四伏,“欧猪四国”烽烟四起,塞浦路斯危机也逐渐浮出水面。

直到4月12日,市场传出塞浦路斯抛售黄金的报道,引发黄金市场崩盘式下跌,直接打破2012年铸成的“铁底”,直逼2011年最低点,最后在1321美元止跌回升白银也跌破了26美元这个重要关口,直到22.0美元才止跌回升。

经过一轮大跌之后,实物买盘不断涌入,5月份,金价最高回升至1487美元,随后在1400美元大关附近盘整,银价反弹至24.8美元之后就一直维持震荡向下的趋势。

2013年黄金白银回顾及2014年走势展望2013年对于黄金白银而言注定是不平凡的一年,在过去十余年黄金白银的牛市中,黄金白银从未像2013年这样大幅下跌,真可谓惊涛骇浪,跌荡起伏。

逆转了之前十年牛市的嚣张气焰从而可能步入了漫漫熊途。

国际现货黄金价格2013年已累计下跌28.06%,国际现货白银价格2013年已累计下跌35.73%,年线收大阴,而2013年亦可能成为黄金白银“十年牛市”的转折年。

2013年黄金白银走势回顾2013年国际金价银价不断上演“高台跳水”,用“跌跌不休”来形容过去的2013黄金白银市场一点儿也不过分,在空头氛围弥漫下,全年市场的主旋律就是震荡式下跌。

具体来看,2013年黄金白银市场的走势可以分为四个阶段:第一阶段是1月份到3月份,金价从1673.20美元至1596.95美元,银价从32.47美元至27.93美元。

黄金白银市场开始出现缓慢下跌的现象,但是整体跌幅并不是很大,大约5%和9%左右,大多数投资者在这个阶段的观望心理开始逐渐加重,因为前期的三个低点1522美元和26.5美元并没有跌破。

第二阶段是4月份到6月份,金价从1597.68美元至1179.83美元,银价从28.03美元至18.18美元。

市场出现断崖式下挫,空头力量来势凶猛,黄金白银“飞流直下三千尺”跌幅达26%和36%左右,整个二季度成为全年跌幅最大的阶段。

这个阶段据传有美国操纵的“阴谋”一说。

我个人认为美国有这个动机,他们通过操纵美元升值与贬值来影响黄金价格。

美国通过三轮量化宽松政策,让黄金从每盎司几百美元最高涨至每盎司1900多美元,使美国逃掉了大量国际债务。

在自认为有望走出金融危机的阴影后,美国有意推行强势美元政策,操作黄金价格下跌的动机也就油然而生。

第三阶段是7月份到8月份,金价从1232美元至1395.2美元,银价从19.58美元至23.48美元。

市场在2013年出现了年度唯一一波像样的反弹,上涨13.24%和19.91%,这个反弹主要是投资者认为金价已经到了生产成本价附近,或者是大跌之后必有反弹的观点支持投资者加入购入黄金的队伍。

最近三十多年黄金价格走势图及分析(总10页)--本页仅作为文档封面,使用时请直接删除即可----内页可以根据需求调整合适字体及大小--1967年11月18日,英镑在战后第二次贬值;1968年3月17日,“黄金总汇”解体;1969年8月8日,法郎贬值%。

1971年8月15日,美国总统尼克松发表电视讲话,关闭黄金窗口,停止各国政府或中央银行持有美元前来兑换黄金。

美元挣脱黄金的牢狱,自由浮动于外汇市场。

1972年这一年,伦敦市场的金价从1盎司46美元涨到64美元。

1973年,金价冲破100美元。

1974年到1977年,金价在130美元到180美元之间波动。

1978年,原油飙涨达一桶30美元,金价涨到244美元。

1979年,金价涨到500美元。

10月,美国通胀率冲破12%。

1980年元月的头两个交易日,金价达到634美元,美国财长米勒宣布财政部不再出售黄金,之后不到30分钟金价大涨30美元达715美元,元月21日创850美元新高。

美国总统卡特不得不出来打压金市,表示一定会不惜任何代价来维护美国在世界上的地位,当天收盘时金价下跌了50美元。

1980年2月22日,金价重挫145美元。

当代首次黄金大牛市宣告结束,时间长达12年。

金价从1968年的35美元涨到1980年的850美元的12年间,每年有30%的获利率。

1980年黄金投资额达1兆六千亿美元,已超出只有1兆四千亿美元的美国股票市值。

而在1959年,黄金的投资额仅是美国股票市值的五分之一。

1981年,金价每盎司的盘势峰顶是599美元。

到了1985年,盘势降到300美元左右。

1987年,美国股市崩盘后,黄金价格触及486美元的峰顶后便一路下滑。

1988 年至1999年的有关黄金市场的评论:1988年2月8日:上周五每盎司金价以439美元收市,令黄金好友捏一把冷汗,因为金价支持点正好在此水平,技术分析告诉我们,此水平一旦跌破,金价就如入无支持之境,要跌至什么价位才能企稳,技术派已不敢肯定,艾略特理论的指示是180美元。

媒体分析2013年的一场因钱荒爆发的可控制的金融危机“5月下旬以来,由银行间市场资金紧张引起的金融市场震荡使投资者人心惶惶:银行间市场利率飙升,但到处借不到钱;股票、债券市场暴跌,“一觉回到解放前”。

为什么中国的广义货币(M2)余额已经突破百万亿元,创下世界纪录,银行还这么差钱?为什么以前对银行呵护有加的央行这次异常淡定?中国的货币政策接下来会怎么走?银行的钱以后会不会真正流向实体经济?针对这些读者关心的问题,记者采访了相关业内人士和专家学者,试图还原这次“钱荒”的真实面目。

”起始临近6月底资金需求加大其实每到月末、季末、年中和年底这些时点,银行的资金都会比较紧张。

但这一次的紧缺程度却超出以往,业内人士普遍认为,除了常规的时点因素,外汇占款的大幅减少、短期信贷的快速扩张和央行的政策意图都是这次“钱荒”的推手。

在多重因素的交织下,一边是银行短期资金需求加大,一边是资金供给在减少,而平时“知冷知热”的“央妈”却拒绝施以援手,这三股力量一起作用,再加上一些别有用心的人散布谣言营造恐慌气氛,一场前所未有的“钱荒”就这样上演了。

多位专家对记者表示,6月末,商业银行面临年中考核和信息披露,会习惯性地“冲时点”。

最近贷款增长较快,且贷款结构中票据增加较多,对银行自身的流动性产生压力。

此外,大量理财产品在6月底会集中到期,在7月份新发理财产品之前银行也需要进行短期融资,而银行需要用钱的地方还很多。

比如,5月底和上周是重要的税收清缴期,缴税意味着资金从企业在商业银行的存款转到国库在央行的存款,相当于银行间市场资金回笼,直接导致银行体系流动性减少。

法定存款准备金的缴存也让银行捉襟见肘。

按照规定,每月5日是一个新的考核时点,金融机构须根据上月末的一般存款余额缴足准备金。

开演外汇占款导致资金供给大幅减少不幸的是,银行资金需求大增的同时,供给不仅没跟上,还大大缩水,让手头紧张的银行痛苦不堪。

有交易员告诉记者,前几天咬着牙报出“天价”的利率也借不到钱。

2013年黄金暴跌真凶被找到仅用100毫秒制造崩盘2015年06月21日 08:33编辑:东方财富网字体:大中小|已有19人评论,共141597人参与讨论|用手机讨论早在2013年底至2014初的时候,一系列大规模的前所未见的“停止”、“速度销售”震荡了全球金银市场,这场销售使黄金这种贵重金属的价格疯狂下跌,从而致使全世界整个黄金期货市场停摆了10到20秒。

===本文导读===2013年黄金暴跌真凶被找到仅用100毫秒制造崩盘美联储黄金定价权旁落中印才是幕后主导黄金站稳1200意义非凡大举反攻可期希腊ATM前排起长龙欧洲的“雷曼周末”或拉开帷幕===全文阅读===2013年黄金暴跌真凶被找到仅用100毫秒制造崩盘早在2013年底至2014初的时候,一系列大规模的前所未见的“停止”、“速度销售”震荡了全球金银市场,这场销售使黄金这种贵重金属的价格疯狂下跌,从而致使全世界整个黄金期货市场停摆了10到20秒。

一些例子:2013年9月12日:黄金的恶性下跌使黄金市场崩溃了20秒;2013年10月11日:“停止逻辑”(Stop Logic)黄金下跌之猛使得芝加哥商业交易所(CME)再次关闭交易;2014年1月6日:黄金瞬间暴跌,“速度逻辑”(Velocity Logic)下限条款触发,交易暂停;有人说这只是数据输入错误造成的,但我们和交易资料库开发商Nanex公司都认为这显然是一次重新把黄金价格压低的有预谋的尝试,使用的是高频交易书本里最古老的伎俩:塞单。

作为提醒,在Zero Hedge网站的一篇文章明确地指出某些人的伎俩后(某些人玩弄黄金,使得芝加哥商业交易所(CME)和美国商品期货交易委员会(CFTC)在其操纵中崩溃),监管机构才终于认识到在五月初黄金市场是被人操纵的。

然而,监管机构的干预措施却收效甚微,而且黄金市场“价格发现”宏观计划的影响力也非常有限。

直到今天,芝加哥期货交易所(CME)在一份编号为COMEX 14-9807-BC的文件中,指控期货公司Mirus Futures因为对其平台监管不力,导致2014年1月的“2014年2月期黄金期货价格破坏性快速波动”。

中国白银供需、白银与黄金价格波动及经济危机时期金银比走势分析白银是人类最早发现和开采的金属之一,除作为商品用于生产原材料外,历史上白银在相当长时间内充当货币角色。

银(Ag)是人类最早发现和开采的金属之一,原子系数为47,是一种白色、有光泽的贵金属。

物化性能方面,其延展性仅次于黄金,是导电导热性能最好的金属,同时反射性能良好,反射率超 90%,此外,银还具有抗菌的作用。

凭借上述优异性能,白银在工业领域中电子电器、光伏、成像、钎焊、化工、环保等细分领域得到广泛应用,在银饰、银器和银币、银条等消费和投资领域也受到青睐。

从白银的全球储量分布来看,秘鲁、澳大利亚、波兰为全球最大的白银储量国,储量占比达到 52%。

从矿产银的来源构成来看,白银以伴生矿为主:矿产银中来自于白银矿的产量占比仅为 26%左右,来自于伴生矿的占比高达 74%,其中,来自铅锌矿、铜矿和金矿的占比分别为 38%、23%和 13%。

全球白银储量占比数据来源:公开资料整理矿产银以伴生矿为主数据来源:公开资料整理2015-2020年银矿产银及预测(百万盎司)数据来源:公开资料整理2015-2020年白银总供给及预测数据来源:公开资料整理2015-2020年白银总需求及预测数据来源:公开资料整理2020 年缺口预计会持续扩大数据来源:公开资料整理一、白银、黄金价格波动金银比是迄今为止在贵金属投资中最受关注的比率之一,是理论上可以用固定量黄金购买的白银的动态移动量。

(1)在实际使用中,实际交易中许多黄金和白银买家以及交易员使用波动的金银比来确定那种金属拥有更高的胜率。

(2)金融属性方面,黄金具有显著的金融属性(体现在黄金为稀缺金属、且长期放置无损耗;买方主要用于贮存保值、饰品以及投机套利,而非以原材料形式进行再生产)。

长周期维度来看,金银比体现出高波动率特征,目前阶段已达到历史新高数据来源:公开资料整理信用货币体系面临坍塌风险时,白银的实物货币属性显著增强,金银比快速回落:通过梳理 1914-1918 年第一次世界大战及 1939-1945 年二战期间的金银比走势,其均显现出明显的快速回落;对此我们认为,当战争爆发时期法币作为信用货币面临严峻的兑付风险,在金价提升的前提下白银价格显现出更显著的上涨态势,金银比快速回落。

最佳贵金属交易平台香港金银业贸易场AA 类145号行员领峰贵金属——安全稳定的现货黄金和现货白银交易平台【贵金属交易】领峰贵金属 期金价格本周收涨2个点,较2013年遭受的重创出现反弹 美国COMEX 2月黄金期货价格在2014年前两个交易日(1月2-3日)连续收涨,较2013年所创30年最大跌幅出现反弹。

截至周五(1月3日)收盘,美国COMEX 2月黄金价格上涨13.40美元,涨幅1.1%,报1238.60美元/盎司,本周(1月4日当周)累计上涨2.0%。

而在周四(1月2日),COMEX 2月黄金价格收涨10.50美元,涨幅0.9%,报1235.70美元/盎司。

与此同时,美国COMEX 3月白银期货价格周五收盘上涨0.06美元,涨幅0.3%,报20.19美元/盎司。

而在周四,COMEX 3月白银价格收涨近4.0%,本周累计上涨0.8%。

财富管理公司Libertas Wealth Management 总裁库斯(Adam Koos)认为,就目前而言,黄金价格的支撑位在1140美元/盎司;就短期而言,黄金价格可能会出现筑底现象,但这还会显得为时尚早;鉴于黄金价格已经在2013年遭受重创,可能大量遭受账面损失的投资者会意识到,这些亏损是出于纳税目的。

黄金期货价格已经在2013年大跌28%。

该专家指出,由于国税局虚假交易规则(IRS Wash Sale Rule)将出于避税损失而重新购买证券的期限限制在31天,市场(黄金上市交易基金SPDR)可能会在1月中期开始重新入市,但这一假设是否正确还要到1月底才见分晓;就目前而言,还是应该静观黄金市场的变化,等到市场更加稳固并表现出一定程度的上行动能,再考虑增加头寸。

但凯投宏观(Capital Economics)分析师Julian Jessop 则认为,尽管2013年的黄金价格走势的确令其相比其他资产黯然失色,但黄金仍然会在2014年出现很大程度的反弹,比特币泡沫的膨胀可能甚至会让中国投资者对黄金表现出盎然买兴。

2013黄金行情回顾和展望一、行情回顾2013年,黄金整体呈单边下跌的态势,由年初的1675.8美元/盎司开盘下跌至年末的1204.8美元/盎司收盘,全年下跌幅度达471美元/盎司,跌幅达到28.11%,其中年内最高价1696.8美元/盎司,最低价1179.6美元/盎司,最大跌幅达30.48%。

黄金年度跌幅创 1982 年以来最大全年跌幅。

图1 黄金2013年走势图黄金自 2012 年 10 月起呈现震荡下行趋势,在 2013 年 4 月 12 日爆发断崖式下跌,两个交易日下跌 13%,随后在亚洲实物金需求的支撑下经历了短暂的反弹,但未能阻挡价格下行的大势。

下半年,对黄金价格方向的预期完全集中在美联储量化宽松的政策上,随着市场对伯南克及联储态度解读的转变,黄金价格走向也相应的改变。

6 月份的议息会议后的新闻发布会上,伯南克首次提出将在经济足够强劲后逐步退出 QE,该言论被普遍解读为伯南克给出明确的退出时间表,金价由 1390一路倾泻至年内低点 1180。

然而进入 7 月份,伯南克在国会作证的证词及 7 月份议息会议后的言论,却暗示 6 月份后市场的波动误读了他的本意,反复强调他的态度为针对经济状况调整 QE 规模,可扩可缩。

受此影响,黄金持续了近 2 个月的反弹,在 8 月底升至 1430。

9 月份后,随着华尔街投行态度的再一次转向,市场将 9 月份削减 50 亿-100 亿QE 规模的预期提升到了空前的高度,从 10 年期国债收益一度逼近 3%也可反映出预期之强烈。

然而因 8 月份非农数据不佳及通胀水平持续低位,9 月、10 月美联储均未进行任何动作,但会议纪要透露出委员们对于削减的时点、力度的讨论正在增加,因而黄金也持续走弱。

12 月 19日凌晨,被讨论的半年QE推出机制的终于启动,每月购债规模由 850 亿削减为 750 亿美元。

由于QE与黄金的联动关系已经被打破,明年随着 QE 的逐步削减,金价的反应存在很大的不确定性。

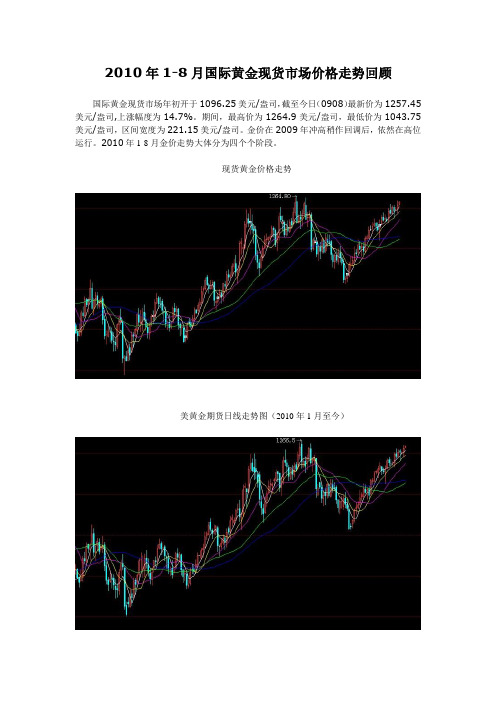

2010年1-8月国际黄金现货市场价格走势回顾国际黄金现货市场年初开于1096.25美元/盎司,截至今日(0908)最新价为1257.45美元/盎司,上涨幅度为14.7%。

期间,最高价为1264.9美元/盎司,最低价为1043.75美元/盎司,区间宽度为221.15美元/盎司。

金价在2009年冲高稍作回调后,依然在高位运行。

2010年1-8月金价走势大体分为四个个阶段。

现货黄金价格走势美黄金期货日线走势图(2010年1月至今)第一阶段:1月-3月下旬,金价在1100美元附近盘整这段时间,金价影响因素呈现出较为复杂的情况,表现在价格走势上为上下剧烈波动形态。

欧元区债务问题较为突出的时候,金价上涨多是由于市场避险资金入场引发。

但是欧债问题缓和的时候,金价有时会跟随欧元走势。

1-3月份有两次突发政治事件对金价影响较大。

3月3日,希腊政府通过预算削减方案,引发希腊大规模罢工事件,金价突破1140关口。

欧盟在3月26日公布的希腊债务问题解决方案的同一天,美国传出韩国军舰被朝鲜鱼雷击沉的消息。

避险需求在此突发事件影响下带动金价瞬间上扬10美元,突破1100整数关口,此后金价开始启动第二阶段:3月下旬-6月末,金价持续上涨从3月下旬开始,黄金价格开始启动,在6月21日创下历史新高,到达1264.9美元/盎司。

后又在1240附近持稳。

由于市场整体避险情绪浓重,多个机构做多黄金,金价在此阶段上涨动力强劲,期间也有突发事件偶尔出现金价大幅波动。

从持有仓位和购买意向来看,市场对黄金价格的前景依然看好。

SPDR Gold Trust从3月下旬开始持续增仓,截至6月29日,其黄金持有量达到历史纪录1320.436吨。

根据世界黄金协会最新数据显示,截止到2010年一季度,世界各国央行黄金储备总额为30190.10吨,且多数国家均表示在未来一段时间内会购入黄金作为储备,或者在出售黄金方面做出了限制。

较具代表性的COMEX非商业净多头头寸也从3月份开始持续增加。

对于2013年4月—5月份黄金暴跌原因的解析作者:贾兆德来源:《商情》2013年第33期【摘要】2013年4月—5月份黄金价格暴跌,全球金价的下滑背后存在多方面的促成原因。

本文将从黄金ETF头寸减持、美元走强、投行预期、实体黄金需求等方面来解析黄金价格暴跌的可能原因。

【关键词】ETF头寸美元走强投行预期实体黄金2013年4月12日,国际现货黄金惨遭“劫难”,黑色星期五拉开了全球黄金暴跌的序幕。

金价暴跌5%,跌破1500美元/盎司的重要支撑价位,跌幅近四年之最。

2013年4月16日,黄金(1385.50,-6.30,-0.45%)继续暴跌,“走势图表看起来就像一枚戒指从桌上掉下来”。

至2013年5月17日当周,国际金价继震荡式下行后突然加速下滑,达7连阴,创四年最长连跌走势,跌幅1年以来最大。

5月17日金价报收于1355.30美元/盎司。

黄金价格如此大的跌幅,在其背后交织着盘根错节的原因。

一、黄金暴跌直接原因是黄金ETF头寸的大量减持早在今年2月份,黄金ETF头寸的大幅度减持已经定型。

从ETF的大量抛售来看,投资者对全球经济的复苏信心增强,相比于黄金,投资者更愿意将资金投向股票等风险更高可能带来更高收益的资产上,金融市场投资者普遍看空黄金。

自去年10月至今年年初,金价已累计下跌12%,跌至每盎司1580美元以下,因此,黄金4月的暴跌在2月份基本上已经造势完成。

全球最大的黄金ETF--SPDR Gold Trust截至5月15日黄金持仓量下降4.52吨,至1,047.13吨。

二、美元走强,全球看好美元(1)美国经济转暖,对美元的信心普遍增强。

美国国内通胀减缓:4月数据显示,美国国内消费者物价指数(CPI)继续下滑,油价的下滑带来了税收增长压力下美国人民生活成本的降低。

美国劳工部有关数据显示,美国4月未季调CPI年率实际增长1.1%,少于预期增长的1.3%,与此同时,美国国内失业减少:美国劳工部有关数据显示,截至美国5月11日当周首申失业金救济人数减少2.3万,达到34万,而之前的市场预期为34.6万.美国国内楼市回温,各项通胀指数均有所下降,股市牛市持续是美国经济走强的先行风向走势。

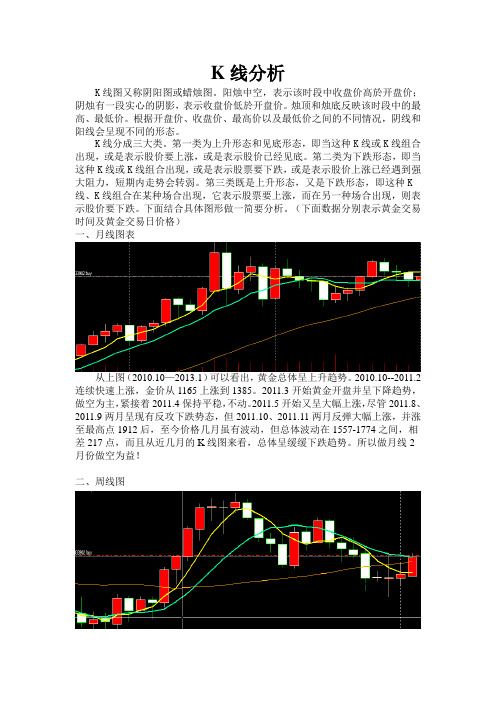

K线分析K线图又称阴阳图或蜡烛图。

阳烛中空,表示该时段中收盘价高於开盘价;阴烛有一段实心的阴影,表示收盘价低於开盘价。

烛顶和烛底反映该时段中的最高、最低价。

根据开盘价、收盘价、最高价以及最低价之间的不同情况,阴线和阳线会呈现不同的形态。

K线分成三大类。

第一类为上升形态和见底形态,即当这种K线或K线组合出现,或是表示股价要上涨,或是表示股价已经见底。

第二类为下跌形态,即当这种K线或K线组合出现,或是表示股票要下跌,或是表示股价上涨已经遇到强大阻力,短期内走势会转弱。

第三类既是上升形态,又是下跌形态,即这种K 线、K线组合在某种场合出现,它表示股票要上涨,而在另一种场合出现,则表示股价要下跌。

下面结合具体图形做一简要分析。

(下面数据分别表示黄金交易时间及黄金交易日价格)一、月线图表从上图(2010.10—2013.1)可以看出,黄金总体呈上升趋势。

2010.10--2011.2连续快速上涨,金价从1165上涨到1385。

2011.3开始黄金开盘并呈下降趋势,做空为主,紧接着2011.4保持平稳,不动。

2011.5开始又呈大幅上涨,尽管2011.8、2011.9两月呈现有反攻下跌势态,但2011.10、2011.11两月反弹大幅上涨,并涨至最高点1912后,至今价格几月虽有波动,但总体波动在1557-1774之间,相差217点,而且从近几月的K线图来看,总体呈缓缓下跌趋势。

所以做月线2月份做空为益!二、周线图从上图(2012.7.1—20131.13)可以看出,2012.7.1-2012.9.9黄金上升趋势明显,从1538上涨至1736,上涨198点,此时做多占优。

20129.16-2012.9.30这三周时间,黄金总体持平。

在第2012.9.23这周出来一个明显的长十字线,下阴线较长,并且出现在上涨末端趋势中,是一个明显的见顶信号。

此后的四周,连着四个阴烛出现,下跌明显,跌至1678。

虽然经过短暂三周的回调反弹至1749,但紧接着四个阴线,金价下跌至1655。

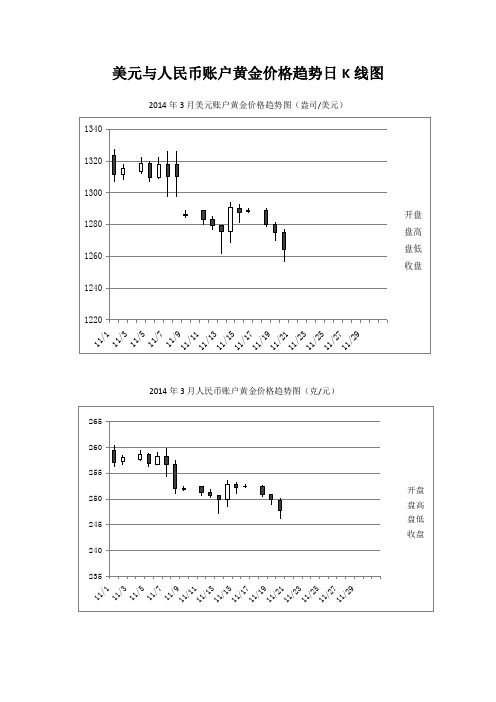

美元与人民币账户黄金价格趋势日K线图2014年3月美元账户黄金价格趋势图(盎司/美元)2014年3月人民币账户黄金价格趋势图(克/元)第一季度黄金行情结束,最终上涨接近7%,不过就三月份走势来看,未免有些前功尽弃。

欧元区CPI低于市场预期,通缩危机愈演愈烈,近日美联储耶伦表示,美国经济依然疲软,联储的经济刺激政策仍将维持一段时间,帮助金价守住1280美元/盎司一线。

金价近期还是以震荡整理为主。

一、从基本面看,进入3月份以后,美国公布的经济数据明显转暖,显示暴风雪影响逐渐消退,数据的转暖打消投资者对美国经济的疑虑。

此外,欧洲公布的经济数据较为靓丽,使得市场对欧洲经济复苏的信心大增,随着美、欧经济数据的走好,美、欧主要股市再度强势上扬。

从3月中旬开始,黄金上涨终结并开始呈现大幅快速下挫的局面。

二、避险情绪降温,前期,乌克兰局势推升了国际市场避险情绪。

受乌克兰事件影响,3月17日美黄金一度上升至1392.6美元,距离2013年8月的反弹高点及1400美元整数关口仅有一步之遥。

随后,克里米亚公投后宣布独立并决定以自治主体加入俄罗斯。

因乌克兰局势有了基本明朗的结果,国际黄金价格应声而落。

国际黄金的这种大起大落,足以显示市场避险情绪。

目前乌克兰局势似乎还没有结束,在克里米亚宣布加入俄罗斯后,美欧认为其公投“非法”,拒绝承认公投结果,并宣布对接纳克里米亚的俄罗斯进行制裁。

美欧与俄罗斯在克里米亚问题上的矛盾,造成双方在伊朗核谈判问题上原本的“一致”被分崩离析。

此前,双方一起督促伊朗削减核计划。

因为美欧的制裁,俄方将改变此前在伊朗核问题上的立场,以应对美国和欧盟就克里米亚问题对俄施加的压力。

不排除欧美与俄罗斯因乌克兰问题引起的紧张局势今后有再度升温的可能,但是随着时间推移,这类突发变量的影响会逐渐减弱。

三、中美力量对比或将成为影响金价重要因素,作为全球第二大经济体的中国,对黄金需求在逐渐上升。

中国经济成功转型是人民币升值的内在动力,它将决定人民币国际化进程,也决定了中国大妈能否持续在华尔街摆阔。