第八章 案例 中海油购并优尼科公司

- 格式:ppt

- 大小:163.50 KB

- 文档页数:9

中海油并购优尼科失败原因分析目录中海油并购优尼科失败原因分析 (1)摘要 (3)关键词 (3)前言 (3)1.并购三方概况及参与并购的原因 (4)1.1中海油概况 (4)1.2优尼科公司概况 (4)1.3雪佛龙公司概况 (5)2.简要并购过程 (5)3.并购失败原因分析 (6)3.1政策政治阻力 (6)3.2融资方式单一 (7)3.3企业竞购时机不当 (7)3.4缺乏跨国并购经验 (8)3.5政府与国有企业之间关系不透明 (9)4.经验教训 (9)4.1关注东道国的政策,采取多种渠道增强与东道国的沟通 (9)4.2. 融资主体多元化, 灵活选择并购方式 (10)4.3. 必须选择最佳的跨国并购时机 (10)4.4.充分利用舆论媒体赢取国民支持 (11)4.5继续深化国有企业民营化的改革 (11)4.6. 政府的鼓励和保护政策 (12)5.总结 (12)参考文献: (13)摘要本文以并购当时中国石油行业发展状况为背景,通过对中海油、优尼科和雪弗龙三方慨况、参与并购原因及过程的分析,总结出中海油并购优尼科失败的原因,并从中得出一些经验教训,为以后我国石油企业在美国的并购活动提供参考。

关键词跨国并购优尼科中海油前言我国石油资源比较丰富,但人均占有资源严重不足。

据2003年BP石油公司的统计,在103个产油国中,我国的石油可采资源总量和剩余可采储量分别居于第11位和第10位。

随着中国经济的高速发展,在真实GDP以平均每年8%~10%增长的背景下,中国石油的消费量以每年7.5%的速度增加,但是中国国的石油供应年增长率仅1.7%[1]。

我国石油企业顺应时代的浪潮,抓住机遇,实现“走出去”与企业自身做大做强协同发展,充分吸取中海油并购优尼科案例中的教训,发挥并购的协同效应,实现资源合理配置,提高资源用率,从而进一步解决目前我国石油供应紧的局面。

中海油并购优尼科便是在这种情况下出现的。

1.并购三方概况及参与并购的原因1.1中海油概况中国海洋石油总公司,简称中海油,是中国最大的石油公司之一,于1982 年在成立。

摘要跨国并购是并购在概念外延上的拓展,是并购在空间上的跨越国界。

在经济全球化背景下,跨国并购几乎成为跨国公司经营活动的常态,跨国并购已成为FDI的主流方式。

本文以中海油跨国并购美国优尼科为主线,深入分析了中海油跨国并购的背景和动因,从跨国并购的过程中获得启示。

并且对中海油跨国并购的失败作了进一步的解析,得出政治和政策障碍,竞购时机不当,缺乏跨国并购经验以及政企间不透明关系正是其竞购失败的原因所在。

文章总结了中海油跨国并购失败的教训,指出必须采取多种渠道增强与目标公司所在国政府的沟通,选择最佳的跨国并购时机,加紧培养跨国并购人才,继续深化国有企业民营化的改革来加强企业跨国并购的竞争力,并对其他企业走出国门开展跨国并购提出了建议。

【关键词】跨国并购中海油优尼科AbstractCross-Border Mergers and Acquisitions (M&A), which has led to the transnational multinational enterprises from home to abroad are the extension of M&A. At the background of economic globalization, Cross-Border M&A has become the important activity of the multinational corporation and main theme of FDI.This thesis, mainly based on the Cross-Border M&A of China National Offshore Oil Corp.(CNOOC) explains the content of this case, meanwhile, it focuses on the theoretical analysis in Cross-Border M&A of CNOOC. Referring to a lot of parts, such as incentive of the Cross-Border M&A, target getting, target estimating etc. together with the problems arising during the course of M&A, it tries to explore the causes of the problems, further to find out some revelations of this Cross-Border M&A, and last with the aid of correlative theories to put forward some practical solution to the problems and to give some advice to Chinese Cross-Border M&A.[Key Words] M&A ;CNOOC;Unocal Corporation目录1 中海油跨国并购优尼科的背景和动因 (4)1.1中海油收购优尼科的背景 (4)1.2中海油收购优尼科的动因 (5)2 中海油跨国并购优尼科的过程和结局 (6)3 中海油跨国并购优尼科失败的原因分析 (7)3.1目标企业所在国的政治和政策障碍 (7)3.2企业选择的竞购时机不当 (8)3.3企业缺乏跨国并购经验 (9)4. 中海油跨国并购优尼科失败的教训 (10)4.1做足政治风险评估 (10)4.2选择最佳的跨国并购时机 (11)4.3学习和探索具体的操作经验和技巧 (11)5 对其他企业走出国门开展跨国并购的启示 (12)5.1启示之一:中国企业跨国并购是一条新路径 (12)5.2启示之二:中国企业跨国并购是一把双刃剑 (13)参考文献 (15)致谢 (16)中海油跨国并购优尼科失败的教训和启示近年来,中国企业走出国门开展跨国并购已成一种趋势。

中海油并购优尼科失败案例2005年3月,中国三大石油和天然气生产企业之一中海油开始了与年初挂牌出售的美国优尼科公司的高层接触。

优尼科,英文名称为UnocalCorporation,是一家有一百余年历史的老牌石油企业,在美国石油天然气巨头中排位第九,近两年其市值低于同类公司20%左右。

市值低的一个重要原因是它的主产品天然气市场开拓不够,大量的已探明储量无力开发。

在中海油向优尼科提交了“无约束力报价”后,美国雪佛龙公司提出了180亿美元的报价(包括承担债务)。

由于没有竞争对手,雪佛龙很快与优尼科达成了约束性收购协议。

6月10日,美国联邦贸易委员会批准了这个协议。

6月23日中海油宣布以要约价185亿美元收购优尼科石油公司。

这是迄今为止,涉及金额最大的一笔中国企业海外并购。

中海油收购优尼科的理由是,优尼科所拥有的已探明石油天然气资源约70%在亚洲和里海地区。

“优尼科的资源与中海油占有的市场相结合,将会产生巨大的经济效益。

”根据国际资本市场的游戏规则,在完成正式交割前任何竞争方都可以再报价。

雪佛龙公司的收购在完成交割前,还需经过反垄断法的审查和美国证券交易委员会的审查。

只有在美国证交会批准之后,优尼科董事会才能向其股东正式发函,30天后再由全体股东表决。

在发函前如果收到新的条件更为优厚的收购方案,仍可重议。

7月2日,中海油向美国外国投资委员会(CFIUS)提交通知书,以便于其展开对中海油并购优尼科公司提议的审查。

7月20日,优尼科董事会决定接受雪佛龙公司加价之后的报价,并推荐给股东大会。

中海油对此深表遗憾。

据悉,由于雪佛龙提高了报价,优尼科决定维持原来推荐不变。

同日,中海油认为185亿美元的全现金报价仍然具有竞争力,优于雪佛龙现金加股票的出价,对优尼科股东而言,中海油的出价价值确定,溢价明显。

中海油表示:为了维护股东利益,公司无意提高原报价。

8月2日,中海油撤回并购优尼科报价。

中海油并购失败原因分析(1)目标企业所在国的政治和政策障碍是竞购失败的最主要原因美国、欧盟、日本等西方发达国家,虽然对外资比较开放和自由,但外资并购毕竟不同于本国企业并购,因而这些国家政府对外资并购亦有不同程度的限制,一是对外商投资领域的限制,二是对外商出资比例的限制,三是通过审批制度来规范外资。

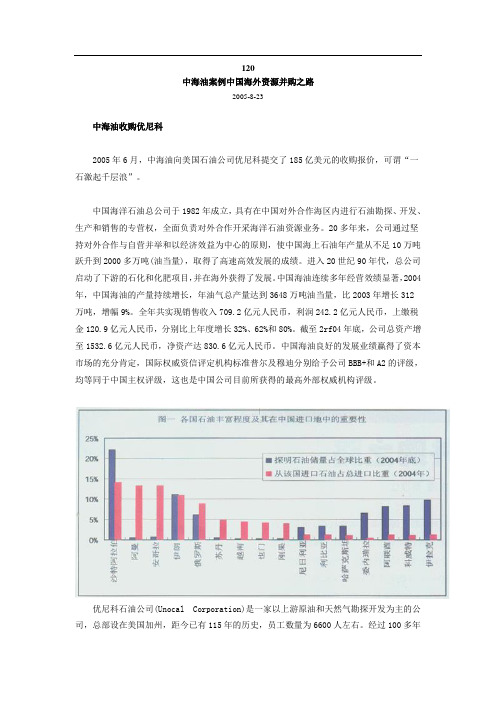

120中海油案例中国海外资源并购之路2005-8-23中海油收购优尼科2005年6月,中海油向美国石油公司优尼科提交了185亿美元的收购报价,可谓“一石激起千层浪”。

中国海洋石油总公司于1982年成立,具有在中国对外合作海区内进行石油勘探、开发、生产和销售的专营权,全面负责对外合作开采海洋石油资源业务。

20多年来,公司通过坚持对外合作与自营并举和以经济效益为中心的原则,使中国海上石油年产量从不足10万吨跃升到2000多万吨(油当量),取得了高速高效发展的成绩。

进入20世纪90年代,总公司启动了下游的石化和化肥项目,并在海外获得了发展。

中国海油连续多年经营效绩显著,2004年,中国海油的产量持续增长,年油气总产量达到3648万吨油当量,比2003年增长312万吨,增幅9%。

全年共实现销售收入709.2亿元人民币,利润242.2亿元人民币,上缴税金120.9亿元人民币,分别比上年度增长32%、62%和80%。

截至2rf04年底,公司总资产增至1532.6亿元人民币,净资产达830.6亿元人民币。

中国海油良好的发展业绩赢得了资本市场的充分肯定,国际权威资信评定机构标准普尔及穆迪分别给予公司BBB+和A2的评级,均等同于中国主权评级,这也是中国公司目前所获得的最高外部权威机构评级。

优尼科石油公司(Unocal Corporation)是一家以上游原油和天然气勘探开发为主的公司,总部设在美国加州,距今已有115年的历史,员工数量为6600人左右。

经过100多年的发展,优尼科目前业务包括北美和国际原油及天然气开采,物探、天然气及管网建设、贸易、采矿,及房地产等业务。

其中上游业务是优尼科公司的主营业务。

目前,优尼科的油气业务主要分布国家和地区:亚洲(泰国、印尼、缅甸、阿塞拜疆的里海和孟加拉),北美(墨西哥湾、美国的德克萨斯州、新墨西哥州、阿拉斯加和加拿大),欧洲(荷兰),非洲(刚果民主共和国)。

截至2004年底,优尼科被证实的储量为18亿桶油当量,其中亚洲储量占56%,美国占26%,加拿大占6%,其他国家与地区为12%,其在全球范围内日油气产量为41.1万桶油当量,其中亚洲占54%,美国占33%,加拿大占7%,其他国家与地区为6%。

内容摘要随着我国加入世界贸易组织,我国经济将加速融入全球经济,外资并购对国民经济的影响将进一步突显。

美国是全球吸引外国直接投资最多的国家之一。

外国投资在大多数领域享受国民待遇。

但对于事关国家安全重大利益的外国投资,则采取较为严格的审查措施,形成了一整套国家安全审查制度。

借鉴美国的相关法律制度,完善我国外资并购国家安全审查的法律体系,具有极其重要的现实意义。

第一部分介绍了中国海洋石油集团公司并购美国优尼科公司案的过程及其失败,指出本案的核心法律焦点是国家安全审查制度。

第二部分研究了美国外资并购国家安全审查制度:美国国家安全审查的发展、审查的机构和程序。

然后分析了在中海油并购案中涉及到的美国国家安全法规及其演变。

第三部分探讨了美国制度对构建我国海外并购制度的启示:尊重各国的法制,同时加快制订我国具体规范以引导海外并购;加强海外并购的行政管理(包括对并购主体和并购可行性报告的审批)。

第四部分探究了美国制度对完善我国外资并购制度的借鉴。

根据美国外资并购国家安全审查制度和我国目前外资并购中对国家安全审查的缺失,作者从审查的机构、程序及标准三方面提出了具体的建议。

关键词:中海油海外并购外资并购国家安全审查AbstractThe United States is one of the countries which attract a great deal of foreign investment for many years and grants most foreign investors National Treatment. The United States has traditionally welcomed Foreign Direct Investment (FDI) and provided foreign investors fair,equitable and nondiscriminatory treatment with few limited exceptions designed to protect national security. After China's entry of WTO, foreign acquisitions of Chinese corporations would take an increasing place in FDI of China. It should be quite important to establish systemic law and regulations on foreign acquisitions to prohibit any foreign Acquisition, merger or takeover of a China's corporation that is determined to threaten the national security of China while maintaining the credibility of our open investment policy and preserving the confidence of foreign investors.The first Part deals with one M&A case,namely the China Sea Petroleum Group’s failure of M&A in America. This part mostly narrates two problems: Firstly the process of the China Sea petroleum group’s failure of M&A in America; secondly analyze the case and make a conclusion. It’s important to build a systemic law and regulations on the national security of China.The second Part deals with the systemic law and regulation on protecting national security in America. Firstly, we talk about why national security is built in American. Secondly,we introduce the content of national security system. Finally, we discuss how The Exon-Florio provision appear and other law or regulation on national security. This Part is foundation of following Parts.The third part discusses on revelation in building our own systemic law from American law. There are two ways: one is to build law to guide investment; the other is to strength examination and approval.The fourth part deals with the national security law of foreign M&A in China. we introduce some laws about national security of foreignM&A in China and we analyze our weakness in this field and we need to learn from other country. Then, we deals with how to establish our own systemic law and regulations on foreign acquisitions to prohibit any foreign acquisition,merger or takeover of a China’s corporation that is determined to threaten the national security of China. Our systemic law and regulations on national security in foreign investment can learn from these law or procedure in America. This part will give some useful advice in the end.Key words:China Sea petroleum group; Overseas M&A;Foreign M&A; National Security目录引言 (1)一、案情与法律焦点 (2)(一)案情 (2)(二)法律焦点 (3)二、美国外资并购国家安全审查制度 (5)(一)起源 (5)(二)审查制度的内容 (6)(三)本案所涉及的制度及其发展 (10)(四)小结 (16)三、美国制度对构建我国海外并购制度的启示 (18)(一)制订具体规范引导海外并购 (18)(二)加强海外并购的行政管理 (19)四、美国制度对完善我国外资并购制度的借鉴 (21)(一)国家安全审查的机构 (22)(二)国家安全审查的程序 (23)(三)国家安全审查的标准 (23)结语 (25)参考文献 (26)引言2005年6月23日,中国海洋石油有限公司宣布以185亿美元报价参加优尼科石油公司竞购。

中国企业海外并购失败案例(二)中国企业海外并购失败案例案例1:中海油跨国并购优尼科失败的教训和启示1.1中海油公司简介中国海洋石油总公司(China National Offshore Oil Corporation, CNOOC,简称中国海油)是1982年2月15日成立的国家石油公司。

中国海油是中国最大的国家石油公司之一,是中国海上石油和天然气的最大生产者。

注册资本949亿元人民币,总部位于北京,现有员工6.85万人。

依据《中华人民共和国对外合作开采海洋石油资源条例》,负责在中国海域对外合作开采海洋石油、天然气资源。

公司主要从事油气勘探开发的上游业务、中下游业务、专业技术服务、后勤服务和金融业务。

目前控股或全资拥有一家独立油气勘探生产公司、一家研究中心、一家化学公司、一家油气开发公司、二家专业技术服务公司、五家基地公司、一家财务公司、一家信托投资公司,与壳牌公司合营一家石油化工公司。

近年来,通过改革重组、资本运营、海外并购、上下游一体化等战略的成功实施,企业实现了跨越式发展,综合竞争实力不断增强,逐渐树立起精干高效的国际石油公司形象。

2005年全年,公司实现销售收入888.8亿元,利润总额387.7亿元,纳税174亿元,分别较上年增长25.3%、60.1%和43.9%。

总资产达到1914.4亿元,净资产1054.7亿元,分别比年初增长24.9%、27.0%。

1.2优尼科石油公司简介优尼科(Unocal Corporation)是美国第九大石油公司,在纽约交易所上市(股票代码:UCL)。

有一百多年的历史。

优尼科公司在亚洲的印度尼西亚、泰国、孟加拉国等地都有石油和天然气开采资产和项目。

近年来由于经营不善等原因导致连年亏损,并申请破产,挂牌出售。

其在北美洲的墨西哥湾、得克萨斯,以及亚洲的印度尼西亚、泰国、缅甸和孟加拉国等地都有石油和天然气开采资产和项目。

业内人士认为,优尼科连年亏损,并曾经向美国政府申请破产,因此处在一个非卖不可的境地。

中海油并购尤尼科案例分析并购企业一一中国海洋石油总公司(以下简称中海油)。

该企业成立于1982年,主要从事我国海洋石油和天然气的开采,目前是我国三大石油公司之一。

目标企业一一尤尼科公司已有100多年的历史,是美国第九大石油公司,主要以原油和天然气勘探开发为主,其在美国的墨西哥湾和亚洲的印度尼西亚等地都有石油和天然气开采项目。

截止到中海油收购前夕,尤尼科公司的总资产达到131亿美元。

2005年初,尤尼科公司由于经营不善准备挂牌出售,这让一直致力于海外扩张的中海油看到契机。

在尤尼科公司挂牌后的15日,中海油宣布计划以130亿美元对尤尼科进行收购,并向尤尼科提交了“无约束力报价”的收购要约。

然而, 随着全球股市的上涨,尤尼科股价也不断创出新高,中海油内部对这次收购价格产生了分歧,并延长了正式发出收购要约的时间。

随后,美国第一大石油公司一雪佛龙公司宣布以160亿美元收购尤尼科(同时接受其16亿美元的负债)。

由于雪佛龙提高了报价,中海油陷入了非常被动的境地,不得不提高报价,重新发出185亿美元的新收购要约。

7月20日,尤尼科董事会决定接受雪佛龙公司和中海油的要约报价,并推荐给股东大会。

7月30日,美国联邦贸易委员会宣布对中海油的收购计划启动国家安全审查程序。

8月4日,中海油正式对外宣布撤回对尤尼科公司的收购要约。

分析:在这次并购中尤尼科公司丧失了更高收购收入的机会,并面临着大量裁员和公司资产分割的后果,但美国政府仍然以能源安全的理由干涉这次收购。

根据美国2005年新颁布的《国家能源法》第125条附加条款规定,“美国能源部必须与国土安全部、国防部协调一致调查收购企业所在国的经济成长、军备扩充、能源需求以及在世界各地争取油源的行动,由此来决定收购企业所在国围绕能源安全的活动是否对美国经济和国家安全造成了负面影响。

”美国能源部、国土安全部、国防部有为期4个月的调查期限,并于调查之后3个星期内作出决定。

该项立法将中海油置于巨大困境之中,一是过长的调查期限,将使中海油失去并购的主动权。

中海油是1982年成立的中国第三大国家石油公司,依据《中华人民共和国对外合作开采海洋石油资源条例》,其负责在中国海域对外合作开采海洋石油及天然气资源。

中海油是国务院直属特大型企业,注册资本500亿元人民币,是中国海上石油和天然气的最大生产商。

经过二十多年的发展,中海油已成长为全球最大的石油和天然气勘探与生产企业之一。

尤尼科是美国排名第九的石油公司,有一百多年的历史。

其在美国的德克萨斯州、北美洲的墨西哥湾,以及亚洲的印度尼西亚、泰国、缅甸和孟加拉国等地都有石油和天然气开采资产和项目,公司2005年的市值约为117亿美元。

但是,这样一家老牌公司,由于经营不善,连年亏损,已向美国政府申请破产,因此处在一个非卖不可的境地。

实际上尤尼科早就被国际买家列为并购目标,而尤尼科选择在国际油气价格偏高的时候出手油气资产不失为良机。

2005年4月,美国的另一家大型石油企业雪弗龙公司以165亿美元的价格向尤尼科公司发出并购要约。

由于中海油十分看重尤尼科现有油田的潜能以及庞大的国外市场,并希望以此来完成在美国的“借壳上市”,因此经过慎重调研,并报经中国国务院主管部门批准,于2005年6月23日以高出雪弗龙公司20亿美元的报价发出竞购要约,以期一举夺标。

值得一提的是,在雪弗龙公司总计165亿美元的报价中,25%是现金支付,其余通过增发新股来支付,而中海油的报价为全现金并购,条件明显优于雪弗龙公司。

尽管中海油对于可能发生的各种情况作了充分的准备,但问题还是比想象的更加复杂。

2005年6月28日,美国财政部长斯诺表示:美国将基于国家安全方面的原因对该交易进行审查。

紧接着,6月30日,美国众议院以333票对92票通过第344号决议,禁止财政部“推荐批准”中海油的交易。

在以398票对15票同时通过的另一个不具约束力的决议中,众议院表达了对该交易可能削弱美国国家安全的忧虑,并要求布什总统对该交易进行审查。

7月1日,中海油主动提议美国外国投资委员会对该交易进行提前审查,并重申该并购对美国国家安全不构成任何实质性威胁。