技术经济学(不确定性评价方法--敏感性分析与概率分析)范例

- 格式:ppt

- 大小:598.50 KB

- 文档页数:37

2.敏感性分析敏感性分析是预测项目主要不决定因素的变化对项目评价指标(如内部收益率、净现值等)的影响,从中找出敏感因素,决定评价指标对该因素的敏感程度和项目对其变化的承受能力的一种不决定性分析主意。

敏感性分析有单因素敏感性分析和多因素敏感性分析。

通常只要去举行单因素敏感性分析。

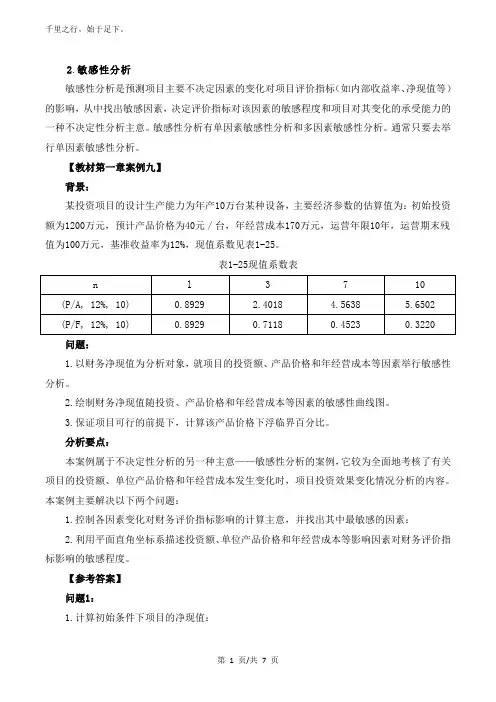

【教材第一章案例九】背景:某投资项目的设计生产能力为年产10万台某种设备,主要经济参数的估算值为:初始投资额为1200万元,预计产品价格为40元/台,年经营成本170万元,运营年限10年,运营期末残值为100万元,基准收益率为12%,现值系数见表1-25。

表1-25现值系数表问题:1.以财务净现值为分析对象,就项目的投资额、产品价格和年经营成本等因素举行敏感性分析。

2.绘制财务净现值随投资、产品价格和年经营成本等因素的敏感性曲线图。

3.保证项目可行的前提下,计算该产品价格下浮临界百分比。

分析要点:本案例属于不决定性分析的另一种主意——敏感性分析的案例,它较为全面地考核了有关项目的投资额、单位产品价格和年经营成本发生变化时,项目投资效果变化情况分析的内容。

本案例主要解决以下两个问题:1.控制各因素变化对财务评价指标影响的计算主意,并找出其中最敏感的因素:2.利用平面直角坐标系描述投资额、单位产品价格和年经营成本等影响因素对财务评价指标影响的敏感程度。

【参考答案】问题1:1.计算初始条件下项目的净现值:NPV=-1200+(40×10-170) (P/A,12%,10)+100(P/F,12%,10)= -1200+230×5.6502+100×0.3220= -1200+1299.55+32.20= 131.75(万元)2.分离对投资额、单位产品价格和年经营成本,在初始值的基础上按照±10%、±20%的幅度变动,逐一计算出相应的净现值。

(1)投资额在±10%、±20%范围内变动NPV=-1200(1+10%)+(40×10-170)( P/A ,12%,10) +100×( P/F,12%,10) 10%= -1320+230×5.6502+100×0.3220= 11.75(万元)=-1200(1+20%)+230×5.6502+100×0.3220= -108.25(万元)NPV20%NPV= -1200(l-10%)+230×5.6502+100×0.3220=251.75(万元)-10%= -1200(1-20%)+230×5.6502+100×0.3220=371.75(万元)NPV-20%(2)单位产品价格在±10%、±20%范围内变动= -1200+[40(1+10%)×10-170]( P/A ,12%,10)+100×( P/F,12%,10) NPV10%= -1200+270×5.6502+100×0.3220= 357.75(万元)NPV= -1200+[40(1+20%)×10-170]( P/A ,12%,10)+100×( P/F,12%,10) 20%= -1200+310×5.6502+100×0.3220= 583.76(万元)= -1200+[40(1-10%)×10-170]( P/A ,12%,10)+100×( P/F,12%,10) NPV-10%= -1200+190×5.6502+100×0.3220= -94.26(万元)NPV= -1200+[40(1-20%)10-170]( P/A ,12%,10)+100×( P/F,12%,10)-20%= -1200+150×5.6502+100×0.3220= -320.27(万元)(3)年经营成本在±10%、±20%范围内变动NPV10%= -1200+[40×10-170(1+10%)](P/A ,12%,10)+100×( P/F,12%,10)= -1200+213×5.6502+100×0.3220= 35.69(万元)NPV20%= -1200+[40×10-170(1+20%)](P/A ,12%,10)+100×( P/F,12%,10)= -1200+196×5.6502+100×0.3220= -60.36(万元)= -1200+[40×10-170(1-10%)](P/A ,12%,10)+100×( P/F,12%,10) NPV-10%= -1200+247×5.6502+100×0.3220=227.80(万元)NPV= -1200+[40×10-170(1-20%)](P/A ,12%,10)+100×( P/F,12%,10) -20%= -1200+264×5.6502+100×0.3220=323.85(万元)将计算结果列于表1-26中。

项目投资决策一一不确定性分析(1)敏感性分析敏感性分析就是研究项目的评价结果对影响项目的各种因素变动敏感性的一种分析方法。

例如,当销售量、价格、成本等发生变动时,项目的净现值和内部收益率会发生不同程度的变化。

因素敏感性分析的步骤:①选取不确定因素一般来说,投资额、产品价格、产品产量、经营成本、项目寿命期、折现率率和原材料价格等因素经常会被作为影响财务评价指标的不确定因素。

②设定不确定性因素的变化程度一般选取不确定因素变化的百分率,通常选择土 5% ± 10% ± 15% ± 20%等。

③选取分析指标敏感性分析指标就是确定要考察其不确定性的经济评价指标,一般有净现值、内部收益率和投资回收期等。

④计算敏感性指标第一,敏感度系数。

敏感度系数是反映项目效益对因素敏感程度的指标。

敏感度系数越高,敏感程度越高。

计算公式为:E少也F式中,E为经济评价指标 A对因素F的敏感度系数;;F为不确定性因素F的变化率(%;AA为不确定性因素F变化也F时,经济评价指标 A的变化率(%。

第二,临界点。

临界点是指项目允许不确定因素向不利方向变化的极限点。

⑤绘制敏感性分析表和敏感性分析图⑥对敏感性分析结果进行分析【例4-15】G公司有一投资项目,其基本数据如下表所示。

假定投资额、年收入、折现率为主要的敏感性因素。

试对该投资项目净现值指标进行单因素敏感性分析。

敏感性分析基础数据解:(1)敏感性因素与分析指标已经给定,我们选取土5%± 10%乍为不确定因素的变化程度。

(2)计算敏感性指标。

首先计算决策基本方案的NPV然后计算不同变化率下的NPVNPV二100000+(60000-20000)X (P/A , 10% 5)+10000 X (P/F , 10% 5) =57840.68不确定因素变化后的取值亠!7^%= -1.73F -10%其余情况计算方法类似 (3)计算临界值 投资临界值:设投资额的临界值为I ,则NPV=-1+(60 000-20 000) X (P/A , 10% 5)+10 000 X (P/F , 10% 5) =0得:1=157840不确定因素变化后 NPV 的值当投资额的变化率为-10%时, 67840.68-57840.6857840.68=17.3%:A =收入临界值:设年收入的临界值为 R则NPV=-100000+(R-20000) X (P/A , 10% 5)+10000 x( P/F , 10% 5) =0 得:R=44741.773。

经济评价敏感性案例分析摘要:结合110kV阿里塘输变电分析实例,简单介绍了工程经济评价敏感性分析方法。

主要从网售电量、静态投资、内部收益率这三个因素变动情况对项目经济评价指标的影响程度,以提高决策的准确性之外,还可以启示评价者对敏感因素进行进一步重点分析,提高其预测值的可靠性,从而达到减少项目不确定性的目的。

关键词:经济评价敏感性分析案例不确定性分析0 引言2011年我院接到110kV阿里塘输变电工程设计任务,该工程的设计工作是从可行性研究开始,历经初步设计阶段直至施工图设计完成,方可终止设计工作。

工程可行性研究就是从技术和经济两个方面分析判断该工程的可施实性。

设计人员现场踏勘后,根据工程的实际情况,做出可研设计,然后提资给技经人员做出该工程的估算,随后做出经济评价。

敏感性分析简介因为原来从没接触过经济评价,从接到这个工程任务开始,我平时就注意收集有关经济评价方面的资料,自己加强学习。

通过看书及收集资料,我知道了,电力工程经济评价原则上是属于经济学,是技术经济学的一个分支。

技术经济学是技术、经济、社会、生态及文化的交叉、渗透与综合,技术经济学是自然科学(技术)和社会科学(经济)两大学科相互交叉综合的认识上。

技术经济学作为自然科学和社会科学汇合、联盟的典范,它必然是以系统科学为指导,运用物理――事理――人理(WSR)三者有机配置的系统工程方法,研究由(科学)技术、经济、社会、生态及文化综合集成的大系统生态和文化是这个大系统的辅助子系统。

由电力技术经济学的内涵实质不难看出,电力技术经济学从经济学角度属于应用经济学,具体说来,如果技术经济学属于一级应用经济学,那么电力技术经济学作为技术经济学的一个分支学科。

由于客观条件的复杂性和人的认识能力的局限性,电力技术经济评价分析时常处于带有不确定性的环境中。

不确定性是指由于对项目有关因素或未来情况缺乏足够的情报,无法做出准确的估计,或没有全面考虑所有因素等而造成的实际价值与预期价值之间的差异。

技术经济效果不确定性的敏感性分析王丽娟河海大学商学院,南京 (210098)E-mail:juan-72969@摘 要:敏感性分析是常用的一种评价经济效果的不确定性方法。

本文通过对单因素和多 因素敏感性分析方法的探讨, 认为敏感性分析是一种有广泛用途的分析技术, 但还要与其他 的不确定性分析方法结合起来运用。

关键词:不确定性;敏感性分析;单因素敏感性分析;多因素敏感性分析技术经济分析评价的对象,除了对已建成项目的事后评价以外,绝大部分是对新建、扩 建、改建项目的评价,而这些项目的基础数据都是预测或估算的。

尽管使用各种方法对方案 进行有效地预测估算, 但都不可能与将来的实际情况符合。

这些因素都是变化的, 不确定的。

由于这些因素的不确定,就必然引起项目经济效果评价的不确定、风险性,甚至造成决策的 失误。

为了使评价项目能够经受住各种风险,以提高经济效果评价的可靠性,必须要对风险进 行估算,在原有经济效果评价的基础上,进行不确定性分析。

主要包括盈亏平衡分析、敏感 性分析、概率分析等几种不确定性分析方法。

1. 敏感性分析及其步骤敏感性分析是研究和分析由于将来客观条件(如政府政策!通货膨胀!投资等)的不确定性 因素变化所产生的影响,引起项目的经营产生变化而使项目主要效果指标发生变动的程度。

敏感性分析是常用的一种评价经济效果的不确定性方法。

通过敏感性分析, 可以了解和掌握 在风险投资项目经济分析中由于某些参数估算的错误或是使用的数据不太可靠而可能造成 的对投资价值指标的影响程度, 有助于我们确定在风险投资决策过程中需要重点调查研究和 分析测算的因素[1]。

在长期投资决策中, 敏感性分析通常用来研究有关投资方案的现金净流量或固定资产寿 命发生变动时,对该方案的净现值和内部收益率的影响程度,同时,它也可以用来研究有关 投资项目的内部收益率变动时, 对该方案的现金净流量或使用年限的影响程度。

敏感性分析 有助于企业领导了解在执行决策方案时应注意的问题,从而可以预先考虑措施与对策,避免决 策上的失误。