全年一次性奖金个税计算和申报您了解吗

- 格式:doc

- 大小:54.00 KB

- 文档页数:7

2023年全年一次性奖金计税方法一、奖金的纳税方式。

2023年全年一次性奖金的纳税方式与往年基本保持一致,按照《中华人民共和国个人所得税法》的规定,一次性奖金属于个人劳务报酬所得,应当按照超额累进税率纳税。

具体纳税方法如下:二、计算个人所得税。

1. 首先,计算全年一次性奖金的应税所得额,即将全年一次性奖金与个人的其他工资、薪金所得相加,得到综合所得额。

2. 其次,根据综合所得额确定适用的税率。

2023年个人所得税税率为,不超过36000元部分,适用3%的税率;超过36000元至144000元部分,适用10%的税率;超过144000元至300000元部分,适用20%的税率;超过300000元至420000元部分,适用25%的税率;超过420000元至660000元部分,适用30%的税率;超过660000元至960000元部分,适用35%的税率;超过960000元部分,适用45%的税率。

3. 最后,根据适用的税率计算个人应缴纳的所得税额。

公式为,个人所得税=综合所得额×适用税率-速算扣除数。

三、注意事项。

1. 在计算个人所得税时,需要注意将全年一次性奖金与其他工资、薪金所得相加,确保计算的准确性。

2. 根据适用税率计算个人所得税时,要注意按照规定的税率进行计算,避免出现计算错误。

3. 在纳税过程中,可以咨询税务机关或专业税务机构,以确保个人所得税的计算准确无误。

四、结语。

2023年全年一次性奖金的纳税方法与往年相似,但仍需根据具体情况进行计算,确保个人所得税的准确缴纳。

希望本文所述的计税方法能够对您有所帮助,如有任何疑问,欢迎咨询税务机关或专业税务机构。

愿您在纳税过程中顺利进行,合法合规地缴纳个人所得税。

年终奖个人所得税纳税筹划在岁末年初,年终奖总是备受期待。

然而,在欣喜之余,年终奖个人所得税的缴纳问题也需要我们认真对待和合理筹划。

有效的纳税筹划不仅能让我们合法合规地减轻税负,还能让辛苦一年的劳动成果得到更充分的体现。

首先,我们要了解年终奖个人所得税的计算方法。

根据现行税法规定,居民个人取得全年一次性奖金,符合相关规定的,在 2021 年 12月 31 日前,不并入当年综合所得,以全年一次性奖金收入除以 12 个月得到的数额,按照按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。

计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数。

在进行纳税筹划时,需要注意“税率跳档”的问题。

由于税率是分档计算的,如果年终奖金额刚好处于税率跳档的临界点附近,可能会出现多发一元奖金,到手收入反而减少的情况。

例如,发放 36000 元年终奖,适用税率 3%,需缴纳个税 1080 元,实际到手 34920 元;而发放 36001 元年终奖,适用税率 10%,速算扣除数 210 元,需缴纳个税33901 元,实际到手 326109 元。

可以看出,多发 1 元奖金,到手收入反而少了23091 元。

因此,在确定年终奖金额时,要避开这些“雷区”。

合理分配年终奖与综合所得也是一种有效的筹划方式。

如果综合所得的应纳税所得额为负数,那么将全年一次性奖金并入综合所得计算纳税可能会更划算;如果综合所得的应纳税所得额加上全年一次性奖金后的金额处于税率跳档的临界点附近,那么就需要权衡单独计算和合并计算的税负差异,选择更有利的方式。

此外,利用税收优惠政策也是筹划的重要途径。

例如,符合条件的专项附加扣除可以在计算综合所得时扣除,从而减少应纳税所得额。

常见的专项附加扣除包括子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人等。

在年初时,就应当对这些扣除项目进行准确申报,以充分享受税收优惠。

企业在发放年终奖时,也可以考虑采用多元化的方式。

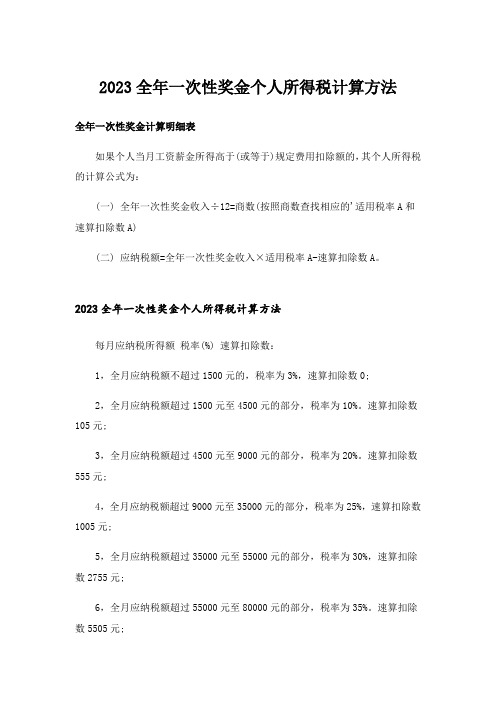

2023全年一次性奖金个人所得税计算方法全年一次性奖金计算明细表如果个人当月工资薪金所得高于(或等于)规定费用扣除额的,其个人所得税的计算公式为:(一) 全年一次性奖金收入÷12=商数(按照商数查找相应的'适用税率A和速算扣除数A)(二) 应纳税额=全年一次性奖金收入×适用税率A-速算扣除数A。

2023全年一次性奖金个人所得税计算方法每月应纳税所得额税率(%) 速算扣除数:1,全月应纳税额不超过1500元的,税率为3%,速算扣除数0;2,全月应纳税额超过1500元至4500元的部分,税率为10%。

速算扣除数105元;3,全月应纳税额超过4500元至9000元的部分,税率为20%。

速算扣除数555元;4,全月应纳税额超过9000元至35000元的部分,税率为25%,速算扣除数1005元;5,全月应纳税额超过35000元至55000元的部分,税率为30%,速算扣除数2755元;6,全月应纳税额超过55000元至80000元的部分,税率为35%。

速算扣除数5505元;7,全月应纳税额超过80000的部分,税率为45%。

速算扣除数13505元。

注:本表所称全月应纳税所得额是指依照本法的规定,以每月收入额减除费用叁仟元伍佰元后(外籍人员按肆仟捌佰元)的余额或者减除附加减除费用后的余额。

举个例子序全年一次性奖金年平均后月收入额计算过程实缴个税备注 1 0-18000(以18000为例) 18000/12=1500 18000__3% 540 第一级税率 2 18001-54000(以54000为例) 54000/12=4500 54000__10%-105 5295 第二级税率 3 54001-108000(以108000为例) 108000/12=9000 108000__20%-555 21045 第三级税率 4 108001-40(以40为例) 40/12=35000 40__25%-1005 103995 第四级税率 5 41-660000(以660000为例) 660000/12=55000 660000__30%-2755 195245 第五级税率 6 660001-960000(以960000为例) 960000/12=80000 960000__35%-5505 330495 第六级税率 7 960001以上(以1000000为例)1000000/12=83333.33 1000000__45%-13505 436495 第七级税率注:①上表未考虑当月工资是否达到3500元起征点②在每一级税率档,均可按实发奖金数套用计算公式计算应代扣代缴个人所得税3、在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次4、对取得除全年一次性奖金以外的其他各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,一律与当月工资薪金收入合并。

个人所得税全年一次性奖金我们要明确什么是全年一次性奖金。

这通常指的是企业除了每月工资之外,基于企业的经营效益和个人的工作表现发放的一笔额外奖励金。

根据中国税法的规定,全年一次性奖金需要按照“全年一次性奖金”项目单独计税。

接下来我们以一个实际的例子来说明如何计算这笔奖金的个人所得税。

假设张先生在某公司工作,年终时他获得了36000元的全年一次性奖金。

根据相关税法规定,全年一次性奖金的计税方法如下:1. 将全年一次性奖金除以12个月,得到的数额作为应纳税所得额。

在这个例子中,36000元除以12等于3000元。

2. 根据当前的个人所得税税率表,查找对应3000元这一级别的适用税率和速算扣除数。

目前,个人所得税的税率是分级累进的,如果月应纳税所得额不超过3000元,适用的税率为3%,速算扣除数为0。

3. 计算应纳税额。

将3000元乘以对应的税率3%,再减去速算扣除数,即3000 3% = 90元。

因此,张先生的全年一次性奖金的应纳税额为90元。

4. 最终,张先生实际到手的全年一次性奖金为36000元减去90元的税额,即35910元。

需要注意的是,这里提供的计算方法是依据当前有效的税法规定。

税法可能会有变动,因此在实际操作中应以最新的税法为准。

同时,不同地区的具体操作可能会有所不同,建议在收到全年一次性奖金后及时咨询当地的税务机关或专业的税务顾问,确保正确缴税。

对于一些特殊情况,比如员工的月工资已经达到较高税率级别,那么将全年一次性奖金分摊到12个月计税可能会导致整体税率提高。

在这种情况下,可以选择将全年一次性奖金与当月工资合并计税,可能会更加划算。

![[最新知识]全年一次性奖金个人所得税计算方法](https://img.taocdn.com/s1/m/45c6867a42323968011ca300a6c30c225901f02a.png)

全年一次性奖金个人所得税计算方法全年一次性奖金个人所得税计算方法根据《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发[2005]9号)规定,纳税人取得全年一次性奖金,单独作为一个月工资、薪金所得计算纳税,并按以下计税办法,由扣缴义务人发放时代扣代缴:(一)先将雇员当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数。

如果在发放年终一次性奖金的当月,雇员当月工资薪金所得低于税法规定的费用扣除额,应将全年一次性奖金减除雇员当月工资薪金所得与费用扣除额的差额后的余额,按上述办法确定全年一次性奖金的适用税率和速算扣除数。

(二)将雇员个人当月内取得的全年一次性奖金,按上一步骤确定的适用税率和速算扣除数计算征税全年一次性奖金个人所得税计算公式1、如果雇员当月工资薪金所得高于(或等于)税法规定的费用扣除额的,适用公式为:应纳税额=雇员当月取得全年一次性奖金适用税率-速算扣除数2、如果雇员当月工资薪金所得低于税法规定的费用扣除额的,适用公式为:应纳税额=(雇员当月取得全年一次性奖金-雇员当月工资薪金所得与费用扣除额的差额)适用税率-速算扣除数全年一次性奖金个人所得税月薪3000元,奖金总额12000元,年终奖省税165元张先生扣除三费一金后工资为3000元(含三费一金约3750元),公司承诺一年奖金12000元。

1)季度奖形式:每个季度最后一个月领取季度奖3000元,最后一个月领取年终奖3000元,而全年只有最后一次季度奖可以用年终奖方式计算税款,其他均要合并当月工资纳税。

无季度奖当月个税:0元(低于费用扣除额3500元),含季度奖当月个税:(3000+3000-3500)10%-105=145元,含年终奖当月个税:(3000-500)3%=75元全年税额:1453+75=510元(2)年终奖形式:每月工资3000元(扣除三费一金),年终奖12000元。

全年一次性奖金个人所得税计算

我们需要了解的是,根据我国现行的税法规定,全年一次性奖金是并入当月工资、薪金所得计税的。

具体来说,如果你在12月份收到了全年一次性奖金,那么这笔钱将与你的12月工资一起计算应纳税额。

假设你12月的工资是10000元,全年一次性奖金是30000元,那么你的总收入就是40000元。

按照我国的个人所得税税率表,超过3000元的部分需要缴纳个人所得税。

因此,你的应纳税所得额是37000元(40000-3000)。

我们需要根据应纳税所得额来计算应纳税额。

根据税率表,37000元的应纳税所得额对应的税率是25%,速算扣除数是1005元。

因此,你的应纳税额是8195元(3700025%-1005)。

这还不是最终的结果。

因为全年一次性奖金是可以享受一定的税收优惠的。

具体来说,如果将全年一次性奖金平均到12个月,每月的奖金不超过3000元,那么这部分奖金是可以免税的。

在这个例子中,如果你的全年一次性奖金是30000元,那么平均每月的奖金是2500元,没有超过3000元,因此,这部分奖金是可以免税的。

所以,你的最终应纳税额是8195元。

需要注意的是,这只是一个简单的计算示例,实际情况可能会更复杂。

例如,如果你的工资、薪金所得有其他的扣除项,如社保、公积金等,那么应纳税所得额和应纳税额都会有所变化。

全年一次性奖金的个人所得税计算需要考虑的因素很多,包括你的工资、薪金所得、奖金的金额、是否有其他的扣除项等。

因此,建议大家在计算时一定要仔细,或者寻求专业的税务咨询。

一、个税起征点

2024年,我国个人所得税起征点为5000元,即个人年收入达到5000

元及以上才需要缴纳个人所得税。

1.根据个人所得税法第七章第三十六条规定,年终奖金属于劳动所得,应按照综合所得逐级税率计算个人所得税。

2.综合所得逐级税率

根据国家税务总局发布的《个人所得税综合所得适用税率表(月表)》计算个人所得税。

具体适用税率如下:

3.个人年终奖个税计算公式

个人年终奖应纳税额=年终奖金额×适用税率-速算扣除数

其中,适用税率根据个人年终奖金额按照综合所得逐级税率确定,速

算扣除数为固定值。

4.速算扣除数

根据国家税务总局发布的《速算扣除数表》,不同级数对应的速算扣

除数如下:

-级数1:2520元

5.个人所得税计算实例

假设员工的年终奖为100,000元,那么个人所得税计算如下:

三、其他注意事项

1.个人所得税可以在发放年终奖的同时由单位代扣代缴,也可以在年

度所得汇算清缴时提交申报并交纳。

2.个人所得税计算是根据综合所得逐级税率计算,该方式是按年计算

个税,所以可能会出现税负过高的情况。

如果过高,可以在年度所得汇算

清缴时进行调整。

总结:

个人年终奖个税的计算方法是根据个人所得税法逐级税率表进行计算,具体按照年终奖金额和适用税率计算应纳税额,并扣除速算扣除数。

个人

所得税可以由单位代扣代缴,也可以在年度所得汇算清缴时申报并交纳。

个人所得税的计算是按年计算,可能存在税负过高的情况,可在年度所得

汇算清缴时进行调整。

以上是2024年终奖个税计算方法的相关内容。

全年一次性奖金收入个税计算随着社会经济的发展和个人收入水平的提高,一次性奖金也成为越来越多人收入的一部分。

然而,作为一种特殊的收入方式,一次性奖金的个税计算也需要特别注意。

本文将针对全年一次性奖金收入个税计算进行详细介绍。

首先,我们需要了解个税的基本计算方法。

个人所得税是根据纳税人的应纳税所得额按照税率表计算的,具体计算公式为:个人所得税=应纳税所得额*税率-速算扣除数。

下面我们将依次介绍应纳税所得额、税率和速算扣除数的计算方法。

应纳税所得额的计算方法与工资收入的个税计算方法相同,即:应纳税所得额=一次性奖金收入-起征点。

起征点是指个人收入达到一定额度后,才开始计征个人所得税。

根据最新的税法规定,我国个人所得税的起征点为5000元。

如果一次性奖金收入小于起征点,则无需缴纳个人所得税。

接下来,我们来介绍税率的计算方法。

我国个人所得税采用累进税率方式,税率分为7个档次,分别为3%、10%、20%、25%、30%、35%和45%。

不同档次的税率适用于不同的应纳税所得额。

具体的税率表可以在国家税务局的官方网站或者税务部门咨询处查询。

最后,我们需要计算速算扣除数。

速算扣除数是在应纳税所得额直接乘以税率后,从结果中直接扣除的一项数额。

速算扣除数的计算方法如下:速算扣除数=应纳税所得额*税率-速算扣除数(上一档次)。

现在,我们来举个例子来说明全年一次性奖金收入个税的具体计算方法:假设小明在2021年全年的一次性奖金收入共计10万元,起征点为5000元。

根据前面介绍的计算方法,应纳税所得额=一次性奖金收入-起征点=10万元-5000元=9.5万元。

根据税率表,9.5万元应纳税所得额落在10万元以下的税率档次,税率为3%。

根据速算扣除数的计算方法,速算扣除数=9.5万元*3%-速算扣除数(上一档次)=2850元-0元=2850元。

则小明的个人所得税=9.5万元*3%-2850元=1350元。

通过这个例子,我们可以看出,一次性奖金收入的个人所得税是根据应纳税所得额、税率和速算扣除数来计算的。

2023年最新年终奖个税计算方法和计算公式年终奖个税计算方法和公式个税中,年终奖个税计算方法包括合并入当年综合所得计税,以及适用全年一次性奖金政策单独计税。

1、合并入当年综合所得计税的计算公式为:应纳税额=(当期奖金收入额+累计工资薪金收入-累计专项扣除及专项附加扣除等费用)×适用税率-速算扣除数;2、适用全年一次性奖金政策单独计税的计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数;根据《财政部税务总局关于延续实施全年一次性奖金等个人所得税优惠政策的公告》规定,全年一次性奖金政策单独计税政策延续至2023年12月31日。

在此日期之前,纳税人可以根据自身情况,选择对自己更为有利的计税方式。

具体纳税人可以登录手机个税APP,分别选择按合并计税或单独计税方法,视系统自动算出的结果决定。

年终奖纳税举例说明A公司小王,今年工资扣除三险一金、免征额等后,应纳税所得额15万元,年终奖3万元。

按单独计税的方式,小王共需缴纳900元个税,年终奖到手29100元;按合并计税的方式,相当于年终奖扣税6000元,到手24000元。

对小王来说,两种计税方式下,到手的年终奖差了5100元。

B公司小李,今年工资扣除三险一金、免征额等,应纳税所得额3万元,年终奖27万元。

如果单独计税,小李年终奖共需缴税52590元,工资缴税900元,合计53490元。

如果合并计税,则共需缴纳个税43080元。

对小李来说,两种计税方式取得的年收入相差10410元。

总而言之,今年年内取得的年终奖,缴纳个税有两种计税方式,分别是单独计税和合并计税。

工资总额大于年终奖的将多交税,工资总额小于年终奖的将少交税。

明年开始,取得的年终奖就只有合并计税一种方式了。

员工提前离职有年终奖吗如果劳动合同或用人单位的规章制度中,有确定的“年终奖”数额,那么离职劳动者也应得到相应的“年终奖”。

如果劳动合同和用人单位的规章制度都未规定“年终奖”,但事实上已发“年终奖”,用人单位也必须向离职劳动者发放。

全年一次性奖金个税计算方法最新全年一次性奖金个税计算方法全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金。

也包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。

如何计税方法一:单独计税2023年12月31日之前可选择不并入当年综合所得全年一次性奖金收入/12个月=按照按月换算后的综合所得税率表,确定适用税率和速算扣除数,单独计算纳税。

计算公式:应纳税额=全年一次性奖金收入X适用税率-速算扣除数方法二:并入综合所得计税计算公式:应纳税额=(累计综合所得收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的扣除-捐赠)X适用税率-速算扣除数案例分析小明为一企业职工,2023年每月工资20000元,每月专项扣除3000元,每月专项附加扣除1000元,今年11月获得全年一次性奖金24000元。

按两种不同计税方式,计算2023年小明应缴纳的综合所得个人所得税:单独计税①计算全年一次性奖金应纳税额第一步查找适应税率:24000/12=2000,对应按月换算居民个人综合所得税率表(表一)税率为3%,速算扣除数为0;计算应纳税额:24000×3%=720元。

②计算其他综合所得应纳税额第一步查找适应税率:20000×12-60000-3000×12-1000×12=132000,对应居民个人综合所得税率表(表二)税率为10%,速算扣除数为2520;计算应纳税额:132000×10%-2520=10680元。

③计算全年综合所得应纳税额全年综合所得应纳税额=720+10680=11400元。

并入综合所得计税第一步查找适应税率:20000×12+24000-60000-3000×12-1000×12=156000,对应居民个人综合所得税率表(表二)税率为20%,速算扣除数为16920;第二步计算应纳税额:156000×20%-16920=14280元。

一次性年终奖个人所得税计算方法随着年终奖的发放季节的到来,许多员工都在关注着自己最终能拿到手的金额。

然而,很多人对于一次性年终奖的个人所得税计算方法并不清楚。

本文将介绍一次性年终奖的个人所得税计算方法,帮助员工更好地了解自己的税务情况。

首先,需要明确的是,一次性年终奖作为劳务报酬,是需要缴纳个人所得税的。

根据我国的个人所得税法规定,一次性年终奖的个人所得税计算方法是按照累计预扣预缴法进行的。

累计预扣预缴法是指将全年的收入按照预扣预缴税率进行分段计算,再进行累积计算,最终得出应纳税额。

预扣预缴税率是根据年度应纳税所得额划分的不同档次的税率,在每个档次中按照一定比例进行预扣预缴。

具体的计算方法如下:1. 首先,需要计算出全年的收入总额。

全年收入总额包括工资、奖金、津贴补贴、福利待遇等各种可征税的收入。

年终奖作为其中一种收入需要进行计算。

2. 确定个人所得税起征点。

目前,个人所得税起征点为5000元,即年收入低于5000元的个人免征个人所得税。

3. 计算年度应纳税所得额。

年度应纳税所得额等于全年收入总额减去个人所得税起征点。

4. 在确定了年度应纳税所得额后,需要按照个人所得税的不同税率进行计算。

根据我国现行的个人所得税税率表,分为7个不同的档次,税率逐级递增。

根据不同档次的预扣预缴税率,计算每个档次的应纳税额。

5. 最后,将每个档次的应纳税额相加得出全年的应纳税额。

应纳税额减去已预扣预缴税额,得出最终需要缴纳的个人所得税金额。

需要注意的是,个人所得税计算方法中存在一些扣除项目。

例如,教育支出、住房贷款利息等支出可以在计算个人所得税时进行扣除,从而减小应纳税额。

具体的扣除项目可以根据相关税法规定进行申报。

此外,还需要注意的是个人所得税缴纳的时间。

根据我国的相关法规,个人应当在取得收入的次年1月31日前向税务机关办理个人所得税汇算清缴。

所以,如果年终奖是在次年的1月份发放,个人所得税可以在当年结算。

总结一下,一次性年终奖个人所得税的计算方法主要是根据累积预扣预缴法进行的,具体包括计算全年收入总额、确定个人所得税起征点、计算年度应纳税所得额、按照个人所得税税率表计算每个档次的应纳税额,并最终得出应纳税额。

一次性奖金个人所得税计算方法一次性奖金是指公司或者单位为了奖励员工在工作中取得的突出成绩或者作出的杰出贡献而发放的额外奖金。

然而,对于员工来说,拿到一次性奖金后需要缴纳个人所得税。

那么,如何计算一次性奖金的个人所得税呢?下面我们将详细介绍一下。

首先,我们需要了解一次性奖金的纳税起征点。

根据国家相关规定,目前我国个人所得税的起征点为5000元。

也就是说,只有当一次性奖金超过5000元时,才需要缴纳个人所得税。

其次,一次性奖金的个人所得税计算方法为累进税率。

具体来说,根据《中华人民共和国个人所得税法》规定,我国个人所得税分为七个级次,分别是0%、3%、10%、20%、25%、30%和35%。

不同的收入属于不同的级次,对应不同的税率。

一次性奖金的税率根据其金额来确定,具体计算方法如下:假设一次性奖金为10000元,超过起征点5000元的部分为5000元。

首先,我们需要计算5000元的个人所得税,按照累进税率计算,5000元的个人所得税=5000×3%-0元=150元。

然后,计算超过5000元的部分的个人所得税,即10000元-5000元=5000元,5000元的个人所得税=5000×10%-150元=350元。

最后,将两部分个人所得税相加,即150元+350元=500元。

因此,10000元的一次性奖金的个人所得税为500元。

另外,需要注意的是,一次性奖金的个人所得税可以采取综合计税方法。

综合计税方法是指将一次性奖金和工资、薪金等其他所得合并计算纳税,按照综合所得适用累进税率。

在这种情况下,需要先将一次性奖金和其他所得合并计算个人所得税,然后再减去已纳税额,得到应补缴的个人所得税额。

综上所述,一次性奖金的个人所得税计算方法主要是根据其金额采用累进税率进行计算,也可以采取综合计税方法。

希望本文能够帮助大家更好地了解一次性奖金的个人所得税计算方法,避免因为个人所得税问题而产生纠纷。

个人取得全年一次性奖金计税方法(很实用)

个人取得全年一次性奖金的计税方法如下:

1.先计算全年的工资收入总额,包括基本工资、津贴、奖金和其他相关收入。

2.确定适用的个人所得税税率表。

根据每个国家或地区的个人所得税法规定不同税率。

通常,税率会根据收入水平划分为几个档次,每个档次对应着不同的税率。

3.计算全年的应纳税所得额。

从全年收入总额中扣除相应的个人所得税减除费用,例

如个人和家庭抵免、教育费用抵免等。

4.根据适用的税率表计算全年的个人所得税。

将应纳税所得额按照对应的税率进行计算,并累计计算出全年的税额。

5.减除个人所得税减免额。

一些国家或地区对个人所得税有相应的减免政策,例如专

项附加扣除、个人所得税优惠政策等。

根据具体情况,可以确定减免金额并从个人所

得税中扣除。

6.最后,将全年个人所得税减去各项减免金额,得出实际需要缴纳的个人所得税金额。

需要注意的是,个人所得税计算方法会因国家或地区而异,具体的计税方法可能会有

所不同。

因此,在计算个人所得税时,应参考相应的法规和政策,并咨询专业人士以

获取准确和详细的信息。

全年一次性奖金的个税计算公式全年一次性奖金在哪个年度发,就属于哪个年度。

年终奖怎么算个税?并入当年综合所得VS单独计税,两种计税方式,自己选!可以选择“并入当年综合所得计算纳税”或者“不并入当年综合所得,单独计算纳税”。

方法一:单独计算纳税居民个人取得全年一次性奖金,符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发〔2005〕9号)规定的,在2024年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。

计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数【温馨提示】对于纳税人而言,在一个纳税年度内,全年一次性奖金特殊计税方法一年内只能用一次。

方法二:选择并入当年综合所得计税居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。

(2022年1月1日起,应并入当年综合所得计算缴纳个税,不能再选择单独计税)应纳税额=[(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-公益慈善事业捐赠)×适用税率-速算扣除数]-当年已预缴税额【案例1】某企业员工某某员工,中国公民,2023年取得的收入如下:每月工资10000元,每季度奖金3000元,12月公司发放了年终奖120000元。

除此之外没有其他收入所得。

全年缴纳的符合国家规定的三险一金合计28000元,同时符合条件的专项附加扣除合计为36000元,没有其他扣除项。

假定某某员工无其他综合所得及减免税事项,我们分别计算一下采用两种不同的奖金计税方法时,某某员工2023年应缴纳多少税款?➤方式一:年终奖单独计税①确定税率和速算扣除数:120000/12=10000元,按照按月换算后的综合所得税率表,确定适用税率为10%,速算扣除数为210元②计算全年一次性奖金的应纳税额=120000*10%-210=11790元③不含全年一次性奖金的综合所得应纳个人所得税=(10000*12+3000*4-60000-28000-36000)*3%=240元④合计应纳个人所得税=11790+240=12030元所以,年终奖采用单独计税的情况下,某某员工合计需要缴纳12030元个人所得税。

一次性奖金个人所得税计算方法

我们需要了解的是,一次性奖金通常包括年终奖、绩效奖金、分红等非固定性收入。

根据国家税务总局的规定,一次性奖金的个人所得税计算可以采用两种方法:综合计税方法和独立计税方法。

综合计税方法

这种方法是将一次性奖金与当月工资、薪金合并计算税额。

具体步骤如下:

1. 将一次性奖金加上当月工资、薪金总额。

2. 根据累计预扣预缴方法,计算出应纳税所得额。

3. 根据税率表确定适用税率和速算扣除数。

4. 计算应纳税额。

5. 减去已预扣的税额,得出当月应补(退)税额。

这种方法适用于一次性奖金不是特别大,或者当月工资较高的情况,可以有效降低税率,减轻税负。

独立计税方法

这种方法是将一次性奖金作为一个独立的收入项目来计算税额。

具体步骤如下:

1. 将一次性奖金除以12个月,得到的数额作为应纳税所得额。

2. 根据税率表确定适用税率和速算扣除数。

3. 计算应纳税额。

4. 从一次性奖金中扣除应纳税额,得到实际到手的奖金金额。

这种方法适用于一次性奖金数额较大,或者当月工资较低的员工,可以避免因高额奖金导致的整体税率上升。

需要注意的是,不同地区可能会有不同的税收政策,具体的计算方法也可能因此而有所差异。

因此,建议在计算一次性奖金的个人所得税时,最好咨询当地的税务机关或专业的税务顾问,以确保计算的准确性。

随着税法的变化和个人收入情况的不同,一次性奖金的税务处理也可能发生变化。

因此,及时关注税务政策的最新动态,对于合理安排个人财务,规避税务风险具有重要意义。

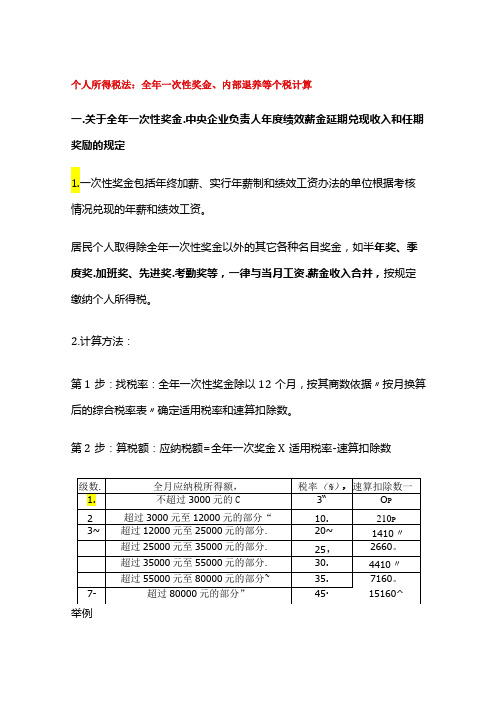

个人所得税法:全年一次性奖金、内部退养等个税计算一.关于全年一次性奖金.中央企业负责人年度绩效薪金延期兑现收入和任期奖励的规定1.一次性奖金包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。

居民个人取得除全年一次性奖金以外的其它各种名目奖金,如半年奖、季度奖.加班奖、先进奖.考勤奖等,一律与当月工资.薪金收入合并,按规定缴纳个人所得税。

2.计算方法:第1步:找税率:全年一次性奖金除以12个月,按其商数依据〃按月换算后的综合税率表〃确定适用税率和速算扣除数。

第2步:算税额:应纳税额=全年一次奖金X适用税率-速算扣除数举例假定中国居民个人李某2019年在我国境内I-12月每月的税后工资为3800元,12月31日又一次性领取年终含税奖金60000元。

请计算李某取得年终奖金应缴纳的个人所得税。

60000÷12=5000,根据工资、薪金七级超额累进税率的规定,适用的税弱口速算扣除数分别为10%、210元60000×10%-210=5790【提示U该方法不是唯一选择,居民个人也可选择并入当年综合所得计算纳税,如果选择了上述方法,一个纳税年度内,对每一个纳税人该计税方法只允许采用一次。

【提示2]该方法是过渡性政策,自2022年1月1日起,居民个人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

【提示3]中央企业负责人取得年度绩效薪金延期兑现收入和任期奖励的规定。

下列人员,在2021年12月31日前,中央企业负责人任期结束后取得的绩效薪金40%部分和任期奖励,参照上述居民个人取得全年一次性奖金的计税规定执行;2022年1月I日之后的政策另行明确。

(1)国有独资企业和未设董事会的国有独资公司的总经理(总裁)、副总经理(副总裁)、总会计师。

(2)设董事会的国有独资公司(国资委确定的董事会试点企业除外)的董事长、副董事长、董事、总经理(总裁)、副总经理(副总裁)、总会计师。

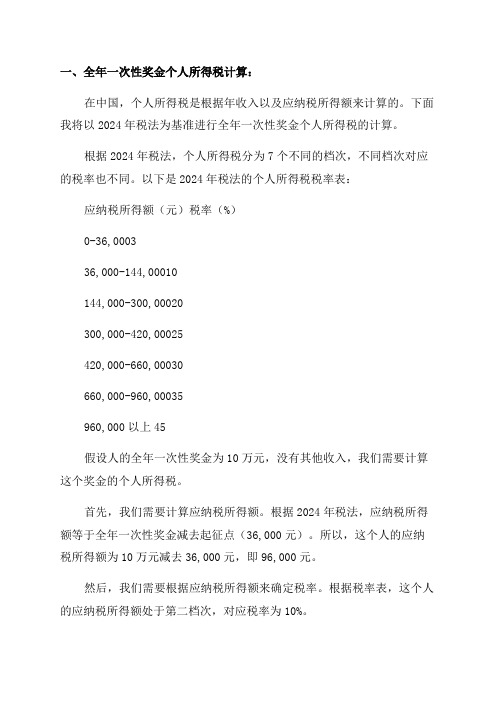

一、全年一次性奖金个人所得税计算:在中国,个人所得税是根据年收入以及应纳税所得额来计算的。

下面我将以2024年税法为基准进行全年一次性奖金个人所得税的计算。

根据2024年税法,个人所得税分为7个不同的档次,不同档次对应的税率也不同。

以下是2024年税法的个人所得税税率表:应纳税所得额(元)税率(%)0-36,000336,000-144,00010144,000-300,00020300,000-420,00025420,000-660,00030660,000-960,00035960,000以上45假设人的全年一次性奖金为10万元,没有其他收入,我们需要计算这个奖金的个人所得税。

首先,我们需要计算应纳税所得额。

根据2024年税法,应纳税所得额等于全年一次性奖金减去起征点(36,000元)。

所以,这个人的应纳税所得额为10万元减去36,000元,即96,000元。

然后,我们需要根据应纳税所得额来确定税率。

根据税率表,这个人的应纳税所得额处于第二档次,对应税率为10%。

最后,我们根据税率计算实际需要缴纳的个人所得税。

这个人的应纳税所得额为96,000元,税率为10%,所以实际需要缴纳的个人所得税等于96,000元乘以10%,即9,600元。

所以,这个人的全年一次性奖金个人所得税为9,600元。

二、全年一次性奖金个人所得税计算2024年:假设2024年的个人所得税税率表和计算方法与2024年类似(可能会有调整),我们可以使用上述方法来计算全年一次性奖金的个人所得税。

假设2024年的税率表如下:应纳税所得额(元)税率(%)0-36,000336,000-144,00010144,000-300,00020300,000-420,00025420,000-660,00030660,000-960,00035960,000以上45假设人的全年一次性奖金为15万元,没有其他收入。

以下是计算过程:应纳税所得额=全年一次性奖金-起征点应纳税所得额=15万元-36,000元应纳税所得额=114,000元根据税率表,这个人的应纳税所得额处于第二档次,对应税率为10%。

最新全年一次性奖金个税计算公式

一、个税政策

《财政部税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)规定的全年一次性奖金单独计税优惠政策,执行期限延长至2023年12月31日

二、个税计算方法

1.应纳税额=全年一次性奖金收入×适用税率-速算扣除数

2.以全年一次性奖金收入除以12个月得到的数额,按照按月换算后的综合所得税率表(月度税率表),确定适用税率和速算扣除数

三、单独计税个税税率表

个人所得税月度税率表

级数全月应纳税所得额税率速算扣除数1 不超过3000元的3% 0

2 超过3000元至12000元的部

分

10% 210

3 超过12000元至25000元的部

分

20% 1410

4 超过25000元至35000元的部

分

25% 2660

5 超过35000元至55000元的部

分

30% 4410

6 超过55000元至80000元的部

分

35% 7160

7 超过80000元的部分45% 181920

四、案例讲解

某公司业务人员A先生2021年每月平均发放工资6000元,允许扣除的社保等专项扣除费用500元、每月专项附加扣除3000元;A先生2021年2月份取得2018年度全年一次性奖金36000元;A先生没有劳务报酬等其他综合所得收入。

解析如下:。

全年一次性奖金申报个税流程下载温馨提示:该文档是我店铺精心编制而成,希望大家下载以后,能够帮助大家解决实际的问题。

文档下载后可定制随意修改,请根据实际需要进行相应的调整和使用,谢谢!并且,本店铺为大家提供各种各样类型的实用资料,如教育随笔、日记赏析、句子摘抄、古诗大全、经典美文、话题作文、工作总结、词语解析、文案摘录、其他资料等等,如想了解不同资料格式和写法,敬请关注!Download tips: This document is carefully compiled by theeditor. I hope that after you download them,they can help yousolve practical problems. The document can be customized andmodified after downloading,please adjust and use it according toactual needs, thank you!In addition, our shop provides you with various types ofpractical materials,such as educational essays, diaryappreciation,sentence excerpts,ancient poems,classic articles,topic composition,work summary,word parsing,copy excerpts,other materials and so on,want to know different data formats andwriting methods,please pay attention!全年一次性奖金申报个税流程如下:1. 获取全年一次性奖金在年终,您将获得全年一次性奖金,这是您全年辛勤工作的回报。

全年一次性奖金个税计算和申报您了解吗

年底了,很多企业都要发放全年一次性资金,当月发放的全年一次性资金和当月的工资薪金要并入一起缴纳个人所得税吗?全年一次性奖金的个税到底该如何计算、如何申报呢?

一、全年一次性奖金包含的内容:

一次性奖金包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩效工资。

提示:雇员取得除全年一次性奖金以外的其他各种名目奖金,如半年奖、季度奖、加班奖、先进奖、考勤奖等,一律与当月工资、薪金收入合并,按税法规定缴纳个人所得税。

二、含税全年一次性奖金的计算

(员工自己承担个人所得税)

(一)原则:纳税人取得全年一次性奖金,应单独作为一个月工资、薪金所得计算纳税,由扣缴义务人发放时代扣代缴个人所得税。

(二)计算方法

1、确定适用税率和速算扣除数

(1)发放一次性奖金的当月,工资薪金高于3500元

将雇员当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数。

(2)发放一次性奖金的当月,工资薪金低于3500元

应将全年一次性奖金减除雇员当月工资薪金所得与费用扣除额的差额后的余额,除以12个月,按其商数确定适用税率和速算扣除数。

如果当月工资高于3,500元,就直接将奖金除以12后确定适用税率和速算扣除数;如果当月工资低于3,500元,就将一次性奖金收入与当月工资合并扣除3,500元后,再除以12个月确定适用税率和速算扣除数。

2、应纳个人所得税的计算公式

(1)如果雇员当月工资薪金所得高于(或等于)税法规定的费用扣除额的(高于或等于3500元),适用公式为:

应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数

(2)如果雇员当月工资薪金所得低于税法规定的费用扣除额的(低于3500元),适用公式为:

应纳税额=【雇员当月取得全年一次性奖金+当月工资薪金-3500)】×适用税率-速算扣除数

如果计算当月的工资薪金个人所得税时,已经扣除了3500元,再计算一次性奖金的个人所得税时,就无需减除3500元了;如果当月工资薪金低于3500元(工资薪金无个税,没有减除3500元),那么在计算全年一次性奖金个人所得税时,要扣除3500元,即3500元在要减除一次。

举例1 王先生2016年12月取得工资4200元,取得年终一次性奖金30000元,问:王先生2016年12月应缴纳个人所得税多少元?(不考虑五险一金)

解析:当月工资薪金和年终一次性奖金分别计算缴纳个人所得税

(1)工资薪金缴纳个人所得税

(4200-3500)*3%=21(元)

(2)年终一次性奖金个人所得税计算方法

首先:确定适用税率和速算扣除数:

30000/12=2500,适用税率10%,速算扣除数105

其次:计算个人所得税

应纳个人所得税=30000*10%-105=2895(元)

(3)当月应纳个人所得税=21+2895=2916(元)

举例2 王先生2016年12月取得工资2800元,取得年终一次性奖金30000元,问:王先生2016年12月应缴纳个人所得税多少元?(不考虑五险一金)

解析:当月工资薪金和年终一次性奖金分别计算缴纳个人所得税

(1)工资薪金低于3500元,不缴纳个人所得税。

(2)年终一次性奖金个人所得税计算方法

首先:确定适用税率和速算扣除数:

[30000-(3500-2800)]/12=2441.67,适用税率10%,速算扣除数105

其次:计算个人所得税

应纳个人所得税=[30000-(3500-2800)] *10%-105=2825(元)

(3)当月应纳个人所得税=0+2825=2825(元)

三、不含税全年一次性奖金的计算方法

(雇主为员工承担个人所得税)

(一)原则:

1、雇主为雇员负担全年一次性奖金部分个人所得税款,属于雇员又额外增加了收入,应将雇主负担的这部分税款并入雇员的全年一次性奖金,换算为应纳税所得额后,

按照规定方法计征个人所得税。

2、雇主为雇员负担的个人所得税款,应属于个人工资薪金的一部分。

凡单独作为企业管理费列支的,在计算企业所得税时不得税前扣除。

(二)计算方法

1、雇主为雇员定额负担税款的计算公式:

应纳税所得额=雇员取得的全年一次性奖金+雇主替雇员定额负担的税款-当月工资薪金低于费用扣除标准的差额

2、雇主为雇员按一定比例负担税款的计算方法

(1)查找不含税全年一次性奖金的适用税率和速算扣除数

未含雇主负担税款的全年一次性奖金收入÷12,根据其商数找出不含税级距对应的适用税率A和速算扣除数A

(2)计算含税全年一次性奖金

应纳税所得额=(未含雇主负担税款的全年一次性奖金收入-当月工资薪金低于费用扣除标准的差额-不含税级距的速算扣除数A×雇主负担比例)÷(1-不含税级距的适用税率A×雇主负担比例)

(3)计算应缴纳的个人所得税税款(按含税全年一次性奖金计算)

举例3 王先生2016年12月取得工资4200元,取得不含税年终一次性奖金30000元,问:王先生2016年12月全年一次性奖金应缴纳多少个人所得税?(不考虑五险一金)

解析:

首先:查找不含税全年一次性奖金的适用税率和速算扣除数

30000/12=2500(元),由此得知税用税率为10%,速算扣除数为105,

其次:计算含税全年一次性奖金的收入

(30000-0-105)/(1-10%)=33216.67(元)

再次:确定含税的全年一次性奖金的适用税率和速算扣除数

33216.67/12=2768.06,确定适用税率为10%,速算扣除数为105

最后:计算应缴纳的个人所得税

应纳个人所得税税额=33216.67*10%-105=3216.67(元)

举例4王先生2016年12月取得工资2800元,取得不含税年终一次性奖金30000元,问:王先生2016年12月全年一次性奖金应缴纳多少个人所得税?(不考虑五险一金)

首先:查找不含税全年一次性奖金的适用税率和速算扣除数

30000/12=2500(元),由此得知税用税率为10%,速算扣除数为105,

其次:计算含税全年一次性奖金的收入

【30000-(3500-2800)-105)】/(1-10%)=32438.89(元)

再次:确定含税的全年一次性奖金的适用税率和速算扣除数

【32438.89-(3500-2800)】/12=2644.91,确定适用税率为10%,速算扣除数为105 最后:计算个人所得税

应纳个人所得税税额=32438.89*10%-105=3138.89(元)

举例5王先生2016年12月取得工资4000元,取得不含税年终一次性奖金30000元,公司为员工负担个人所得税2000元。

问:王先生2016年12月全年一次性奖金应缴纳多少个人所得税?(不考虑五险一金)

解析:应纳税所得额=雇员取得的全年一次性奖金+雇主替雇员定额负担的税款-当月工资薪金低于费用扣除标准的差额=30000+2000=32000元

确定适用税率和速算扣除数:

32000/12=2666.67,适用税率为10%,速算扣除数为105

应纳个人所得税=32000*10%-105=3095(元)小编寄语:不要指望一张证书就能使你走向人生巅峰。

考试只是检测知识掌握的一个手段,不是目的。

千万不要再考试通过之后,放松学习。

财务人员需要学习的有很多,人际沟通,实务经验,excel等等等等,都要学,都要积累。

要正确看待考证,证考出来,可以在工作上助你一臂之力,但是绝对不是说有了证,就有了一切。

有证书知识比别人多了一个选择。

会计学的学习,必须力求总结和应用相关技巧,使之更加便于理解和掌握。

学习时应充分利用知识的关联性,通过分析实质,找出核心要点。

四、纳税申报的注意事项

1、金税三期个人所得税扣缴系统从规范化、精细化操作考虑,针对个人收入的不同情形,设置了不同的表格,扣缴单位根据支付个人收入的实际情况,选择相应的表格,分析填写申报。

2、申报流程(以北京地税为例)

(1)打开当地地税局申报系统,选择税费申报(原纳税申报)(图1)

(2)在税费申报系统中,选择个人所得税申报,进入全额全员扣缴申报(图2、图3)

(3)点开全员全额扣缴申报,进入金税三期个人所得税扣缴系统在功能菜单中显示报表填写(图4)

(4)点开报表填写扣缴所得税报告表,显示一系列的工资薪金申报表,选择全年一次性奖金收入申报表,填写即可。

(图5、图6)

图1

图2

图3

图4

图5

图6

附表:

工资薪金所得个人所得税税率表:

小编寄语:不要指望一张证书就能使你走向人生巅峰。

考试只是检测知识掌握的一个手段,不是目的。

千万不要再考试通过之后,放松学习。

财务人员需要学习的有很多,人际沟通,实务经验,excel等等等等,都要学,都要积累。

要正确看待考证,证考出来,可以在工作上助你一臂之力,但是绝对不是说有了证,就有了一切。

有证书知识比别人多了一个选择。

会计学的学习,必须力求总结和应用相关技巧,使之更加便于理解和掌握。

学习时应充分利用知识的关联性,通过分析实质,找出核心要点。