第10章 债券凸度(德意志银行Excel金融工程建模)

- 格式:xls

- 大小:42.00 KB

- 文档页数:3

債券的彎曲度(Bond Convexity)債券的曲率,是比較進階的概念,它的計算稍微複雜一點,但它仍是一個可以掌握的概念。

我們就先看簡單的例子,讀者應能迅速且直覺般的掌握債券曲率的基本意涵。

假設有兩張債券。

債券A,票面利率12%,3年到期,面額1000。

債券B,票面利率1%,30年到期,面額1000。

可以明顯看到這兩張債券主要的差別在於,一個票面利率很高,到期時間很短,另一個則是票面利率很低,到期時間很長。

我們可以算出這兩張債券在不同的到期殖利率(YTM)下,它們的價格(Price)。

然後,我們將債券價格與到期殖利率作圖。

Y軸是價格,X軸是到期殖利率。

結果如下圖:藍線是債券A、紅線是債券B。

我們可以看到,在這個價格與殖利率的關係圖中,債券A幾乎呈現一條直線。

債券B則有點彎曲。

你在圖中看到的彎曲度變化情形,就是債券的曲率。

債券的曲率,就是衡量一張債券其價格-殖利率關係彎曲度變化的數值。

曲率有什麼用呢?簡單的說,債券是愈彎愈好。

曲率大,是個好處。

為什麼?還是用直接的方式來瞭解。

一樣看到上面那張價格與殖利率的關係圖。

我們看到代表債券B的紅線。

選個靠近中間的點,譬如殖利率6%的點。

現在,沿著紅線慢慢向左移動,假設債券處在降息的情況。

你會發現,隨著殖利率下降,債券價格的上升幅度會比像債券A那種幾乎是直線的關係要來得多。

一樣從殖利率6%的點,沿紅線慢慢向右移動,假設債券遇到升息的狀況。

你會發現,債券價格的下降,會比直線關係來得和緩。

也就是說,曲率較大的債券,升息時損失較少,降息時獲利較大。

我們可以再看個簡圖來掌握曲率較大的債券,升息時損失較少,降息時獲利較大。

這個概念。

在這張價格-殖利率關係圖中,我們可以很明顯看到債券乙比起債券甲彎曲多了。

我們從殖利率5%開始向右看,可以看到當利率上升時,債券甲價格開始逐步下滑,債券乙的價格還能維持,損失不大。

從殖利率5%開始向左看,可以發現當利率下降時,債券乙的價格上漲比債券甲要快多了。

实验八债券凸度一、实验预习部分(一)实验目的要求:运用债券凸度的计算模型,独立设计案例,通过对案例的操作与分析,达到加深对凸度这个概念的理解与掌握的目的。

(二)实验理论原理:(金融原理)凸性(Convexity )一、简介1.概念:收益率变化 1 %所引起的久期的变化。

凸性用来衡量债券价格收益率曲线的曲度。

当两个债券的久期相同时,它们的风险不一定相同,因为它们的凸性可能是不同的。

在收益率增加相同单位时,凸性大的债券价格减少幅度较小;在收益率减少相同单位时,凸性大的债券价格增加幅度较大。

因此,在久期相同的情况下,凸性大的债券其风险较小。

久期描述了价格-收益率曲线的斜率,凸性描述了曲线的弯曲程度。

凸性是债券价格对收益率的二阶导数。

是对债券久期利率敏感性的测量。

在价格-收益率出现大幅度变动时,它们的波动幅度呈非线性关系。

由持久期作出的预测将有所偏离。

凸性就是对这个偏离的修正。

2.计算:APR、EAR及两者关系APR,QUOTED RA TE在精算中又叫名义利率,比如一个房产贷款quoted rate or APR是12%,且按月复利,那么说明它的月实际利率是12%/12=1%EAR是effecive annual rate,在精算中叫实际利率,就是说你1块钱,在复利下实际一年要给好多利息。

拿刚才APR是12%,且按月复利来说,它的EAR是(1+1%)^12-1=12.6825% EAR和APR的区别:A. EAR是指有效年利率。

当已知YTM的时候,求EAR,则EAR=(1+YTM)^(1/每年付息次数)-1.B. APR是年度百分比利率。

一直YTM时,APR=YTM/每年付息次数。

权重=当期现金流现值/现金流现值综合凸度=各期权重*(时长平方+时长)的和/(1+(到期收益率/年付息次数)^2)二、EXCEL公式及数据分析原理(1)凸度的基本计算(2)用凸度计算价格敏感性(3)债券凸度动态图(四)实验操作步骤1.凸度的基本计算,将初始值一一输入黄色部分,然后观察输出值和图形。

债券凸性的计算公式:

对于总期限为T的付息债券而言,其价格的变化主要取决于收益率y ,如果第t 年所得的现金流为C ,它的现值为,那么债

券的理论价格就是各期现金流的现值和

下面我们来求

的泰勒级数前三项展开式.

的一阶导数为

111(1)

T t

t t t CF y y =⨯=-++∑ 的二阶导数为

2

1

(1)1(1)(1)T

t

t

t t t CF y y =+=

++∑

根据泰勒级数公式,债券价格的近似计算公式为

将一阶导数和二阶导数代入上式,有:

或者

令

令1111

(1)(1)(1)

T T

t t t t

t t t CF CF dP D P dy y y y ==⨯=-=÷+++∑∑ 是债券现金流的加权平均期限,被称为久期,表示不同的现金流支付的时间加权平均,其中的权数是该时间所支付的现金流的

现值占整个现金流的百分比,修正值D *=D *

,经济含

义是债券产生的现金流的平均回收期,反映了债券价格对收益率的弹性,是研究债券特性和进行债券组合的重要指标.

令222

11(1)11

(1)(1)(1)

T

T t t

t t

t t t t CF CF d P C P dy y y y ==+=

=÷+++∑∑ 被称为债券的凸性,债券凸性是时间乘积的加权修正

值,权数是现金流的现值占整个现金流的百分比,不同于久期的

是,其修正值为

.

因此,债券价格的近似公式简化为:=。

金融学笔记久期与凸性衡量债券价格风险的常用指标关于久期,一篇科普性质的文章可见:本文将稍显晦涩。

关于债券价格,首先明确,债券的价格是其产生的未来现金流按到期收益率贴现的现值。

我们认为市场中有利率期限结构(Term Structure of Interest Rates),它实际上是即期利率(Spot Rate)曲线,精确地说,是各种期限的无风险零息债券到期收益率所构成的曲线。

用C表示现金额,y表示利率期限结构中的到期收益率,则:到期收益率曲线非水平时:P=\sum_{t=1}^{n} \frac{C_{t}}{\left(1+y_{t}\right)^{t}}特殊地,到期收益率曲线水平时:P=\sum_{t=1}^{n} \frac{C_{t}}{(1+y)^{t}}久期在讨论久期和凸性时,我们始终关心的是利率变动和价格之间的关系。

如果到期收益率有一个微小的变化,债券价格的变化应该是债券价格的全导数:\operatorname d P=\sum_{t=1}^{n} \frac{-t \cdotC_{t}}{\left(1+y_{t}\right)^{t+1}}\; \operatorname d y_{t}旨在建立实用的久期概念,我们不做严格的数学推导,而因此做一系列近似。

我们假设到期收益率曲线在变化时平行移动,并且提出一个近似的共同因子,便有:\begin{aligned} \operatorname d P&=\sum_{t=1}^{n} \frac{-t \cdot C_{t}}{\left(1+y_{t}\right)^{t+1}}\; \operatorname dy_{t}\\&\appro-\frac{1}{1+y} \sum_{t=1}^{n} \frac{t \cdotC_{t}}{\left(1+y_{t}\right)^{t}} \; \operatorname d y\end{aligned}有时我们用V(C_t)表示一笔现金的现值,用d_t表示折现因子,上式也可以写成:\begin{aligned} \operatorname d P&=-\frac{1}{1+y}\sum_{t=1}^{n} t \cdot V(C_t) \; \operatorname d y\\ &=-\frac{1}{1+y} \sum_{t=1}^{n} t \cdot d_tC_t \; \operatorname d y \end{aligned}出于我们的目的,自然是要考察 {\operatorname dP/P\over\operatorname dy} ,这刻画了市场利率变化时债券价格的变化程度。

案例分析:债券久期与凸度的Matlab实现一、计算公式(一)债券久期麦考利久期(Macaulay duration)是利用加权平均数的形式计算债券的平均到期时间。

它是债券在未来产生现金流的时间的jia全平均,其权重是各期现金值在债券价格中所占的比重。

普通债券的久期如下式所示:D=∑PV(c t)×t Tt=1P式中,D是麦考利久期;P是债券的当前市场价格;PV(c t)是债券未来第t期现金流(利息或面值)的现值;T是债券的到期时间。

(二)债券凸度由于债券价格与收益率之间的关系曲线存在凸向原点的非线性特征,当收益率大幅波动时,久期不能准确地描述债券价格对利率变动的敏感性。

为纠正久期的这种不足,引入凸度或凸性的概念。

与久期一样,凸度也是度量债券价格波动性的方法。

凸度越大,债券价格曲线弯曲程度越大,用修正久期度量债券的利率风险所产生的误差越大。

凸度的计算公式如下:d2p dy2=∑t(t+1)c t(1+y)t+2凸度的性质如下:第一,凸度随久期的增加而增加。

若收益率、久期不变,则票面利率越大,凸度越大。

利率下降时,凸度增加。

第二,对于没有隐含期权的债券来说,凸度总大于0,即利率下降,债券价格将以加速度上升;当利率上升时,债券价格以减速度下降。

第三,含有隐含期权的债券的凸度一般为负,即价格随着利率的下降以减速度上升,或债券的有效持续期随利率的下降而缩短,随利率的上升而延长。

二、Matlab实现(一)债券久期1、根据价格计算久期Matlab的Financial Toolbox提供了给定债券期限与价格计算久期的函数为bnddurp。

常用调用格式如下:[ModDuration, YearDuration] = bnddurp(Price, CouponRate, Settle, Maturity, Period, Basis)主要输入参数:➢Price:债券净价➢CouponRate:票面利率➢Settle:结算日➢Maturity:到期日➢Period:年付息次数,默认值为2,可选0、1、2、3、4、6、12。

债券相关指标计算一、名词解释在本文中,下列名词具有以下含义:(一)零息债券:债券发行人在债券期限内不支付任何利息,至到期兑付日按债券面值进行偿付的债券。

(二)固定利率债券:债券发行人按固定票面利率定期支付利息的债券。

(三)浮动利率债券: 债券发行人根据一定规则调整票面利率,并依此利率定期支付利息的债券。

(四)到期一次还本付息债券:发行时规定票面利率、但是在到期兑付日前不支付利息,全部利息至到期兑付日和本金一同偿付的债券。

(五)日计数基准:债券市场中计算应计利息天数和付息区间天数时采用的基准,如“实际天数/实际天数”、“实际天数/365”、“30/360”等。

(六)理论付息日:对零息债券和到期一次还本付息债券,债券期限内每年与到期兑付日相同的日期。

如零息债券A到期兑付日为2008年8月10日,则债券期限内每年的8月10日为债券A的理论付息日。

二、日计数基准银行间债券市场(包括债券回购交易)日计数基准为“实际天数/实际天数”,即应计利息天数按实际天数计算(算头不算尾),一年按实际天计算。

注:1,银行间债券闰年的2.29日是计算利息的,之前的版本不算利息;对于交易所债券来说2.29还是不计算利息的2,付息周期的实际天数是指下一个付息日与上一个付息日之间的实际天数,算头不算尾,含闰年的2月29日;计息年度是指发行公告中标明的第一个起息日至次一年度对应的同月同日的时间间隔为第一个计息年度,依此类推。

三、债券全价中内含应计利息的计算应计利息的计算需注意债券基础数据的准确。

涉及到债券基本信息、债券利率、债券所处时点的前后付息日期几个关键的数据。

应计利息计算公式如下:1.对固定利率债券和浮动利率债券,每百元面值的应计利息额为:(1)其中:AI:每百元面值债券的应计利息额;C:每百元面值年利息,对浮动利率债券,C根据当前付息期的票面利率确定;t:起息日或上一付息日至结算日的实际天数。

f: 年付息频率TS:当前付息周期实际天数2.对到期一次还本付息债券,每百元债券的应计利息额为:(2)其中:AI:每百元面值债券的应计利息;C:每百元面值年利息;K:债券起息日至结算日的整年数;t:起息日或上一理论付息日至结算日的实际天数。

凸度

债券的凸度(Convexity)是指债券价格变动率与收益率变动关系曲线的曲度。

从公式

(12)可以看出,久期实际上等于债券价格对收益率一阶导数的绝对值除以债券价格。

我们可以把债券的凸度(C )类似地定义为债券价格对收益率二阶导数除以价格,即:

221P C P y ∂=∂ (1)

在现实生活中,债券价格变动率和收益率变动之间的关系并不是线性关系,而是非线性关系。

如果我们只用久期来估计收益率变动与价格变动率之间的关系,那么从公式可以看出,收益率上升或下跌一个固定的幅度时,价格下跌或上升的幅度是一样的。

显然这与事实不符。

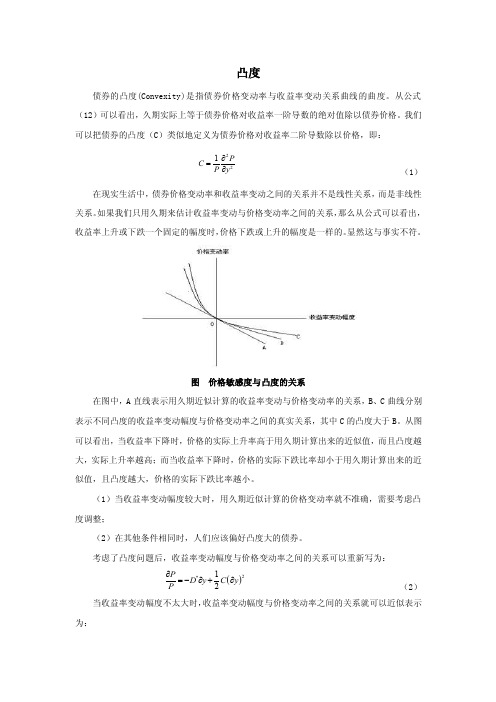

图 价格敏感度与凸度的关系

在图中,A 直线表示用久期近似计算的收益率变动与价格变动率的关系,B 、C 曲线分别表示不同凸度的收益率变动幅度与价格变动率之间的真实关系,其中C 的凸度大于B 。

从图可以看出,当收益率下降时,价格的实际上升率高于用久期计算出来的近似值,而且凸度越大,实际上升率越高;而当收益率下降时,价格的实际下跌比率却小于用久期计算出来的近似值,且凸度越大,价格的实际下跌比率越小。

(1)当收益率变动幅度较大时,用久期近似计算的价格变动率就不准确,需要考虑凸度调整;

(2)在其他条件相同时,人们应该偏好凸度大的债券。

考虑了凸度问题后,收益率变动幅度与价格变动率之间的关系可以重新写为:

()2*12P D y C y P ∂=-∂+∂ (2)

当收益率变动幅度不太大时,收益率变动幅度与价格变动率之间的关系就可以近似表示为:

()2*12P D y C y P ∆=-∆+∆ (3)。

久期凸度的定义、表达式以及背后的数学原理预览说明:预览图片所展示的格式为文档的源格式展示,下载源文件没有水印,内容可编辑和复制久期、凸度的定义及数学推导目录1久期D (1)1.1久期定义 (1)1.2久期表达式 (2)1.3久期作用 (2)1.3.1 衡量加权平均期限 (2)1.3.2 测度利率敏感性 (3)2 凸度C (5)2.1凸度定义 (5)2.2表达式 (5)2.3数学原理 (5)1久期D1.1久期定义久期是债券价格相对于债券收益率的敏感性(一)麦考利久期Dm:最早的久期衡量指标,其本质是通过计算债券偿还现金流的加权平均年限,来衡量债券价格变化敏感度。

(二)修正久期D *:对麦考林久期进行了修正,加入考虑了到期收益率r 。

比如到期收益率是5%,那么修正久期就要在麦考林久期的基础上,除以1.05。

(三)美元久期D **:对修正久期进一步修正,加入了债券价格P ,比如债券价格95,那么美元久期就要在修正久期的基础上,乘以95。

1.2久期表达式麦考利久期:t P r t ∑==+=n t 1t t )1/(CF Dm 公式(1)修正久期: D * =Dm/(1+r) 公式(2)美元久期: D ** =D *P 公式(3)【CFt :债券每期现金流】;【r :到期收益率或市场利率】;【t :债券期数】。

1.3久期作用1.3.1 衡量加权平均期限麦考利久期Dm 是对债券实际平均期限的一个简单概括统计,使用加权平均数的形式计算债券的平均到期时间,其权重是各期现值在债券价格中所占的比重;1.3.1.1 数学原理从公式(1)t P r t ∑==+=nt 1t t )1/(CF Dm 出发: Dm 是时间t 的加权平均值,第t 期的权重为P r t t )1/(CF +;比如t=2时第二期的权重为P r 22)1/(CF +;求证:权重加总求和∑==+n t 1t t )1/(CF P r t =∑==+n t 1t t )1/(CF p 1t r (带入债券定价公式: P )1/(CF n t 1t t =+∑==t r ) =P p1 =11.3.2 测度利率敏感性当利率发生变化时,迅速对债券价格变化或债券资产组合价值变化作出大致的估计。