现代投资理论概述共55页

- 格式:ppt

- 大小:5.36 MB

- 文档页数:55

投资经济学中的现代投资理论研究近年来,随着金融市场的不断发展和全球化的普及,投资成为了许多人关注和研究的焦点。

而在投资中,理论起到了至关重要的作用,给予了实践指导和决策依据。

现代投资理论得到了广泛的关注和认可,在投资实践中起到了不可替代的作用。

本文将围绕现代投资理论展开讨论,包括有效市场假说、资本资产定价模型、行为金融学等。

一、有效市场假说有效市场假说(EMH)是现代金融理论中的基石之一,它认为市场信息是完全有效且是实时体现在价格中的,并且投资者无法通过利用此信息获得超额利润。

EMH的核心是市场已经充分反映了所有可用信息,因此通过市场的分析、研究和预测等行为,不能获得超额利润。

EMH的三种形式:弱式、半强式和强式,分别对应了市场有效性的三个层次。

弱式EMH认为,市场价格已经包含了所有的历史数据和公共信息,因此不能通过历史数据和公共信息来预测市场价格,但是可以从私人信息中获得利润。

半强式EMH认为,市场同时包含了公共和私人信息,因此不能从历史数据和公共信息中获得超额利润,但是可以从私人信息中预测出市场价格。

强式EMH认为,市场包含了所有的历史数据、公共信息和私人信息,因此无论是从历史数据、公共信息还是私人信息中,都不能获得任何超额利润。

EMH的最重要的应用之一是投资组合构建。

如果强调市场有效性,那么投资组合构建就不能选择基于市场分析的策略。

因此,EMH的强调让投资者了解市场,防止盲目参与,降低风险。

同时,EMH本身也存在的一些问题,例如:不同的人对信息的理解和容忍程度不同,也就存在信息不对称的问题;市场的“奇点”使得大量交易对市场造成了扰动,从而导致市场的失常。

二、资本资产定价模型资本资产定价模型(CAPM)是另一种被广泛采用的现代投资理论,其核心思想是布莱克-舒列斯公式。

CAPM认为,企业的资本成本反映了资本供给者的投资机会成本,即市场利率,扣除无风险利率后,再乘以贝塔系数(企业的特异性风险相对于市场风险的比值)。

投资理论概览改革开放以来,资本市场发展很快,取得了举世瞩目的成就,加上从国外高位嫁接了很多交易技术和管理模式,以股票为主要工具的交易体系发展尤快。

市场发展是好事,但也带来一些负面影响,最典型的是给投资者认识带来误区,以为投资理财就是购买股票。

在错误观点的误导下,很多投资者死抱股票不放,把财富管理局限为单一投资行为。

人们期望致富,但不了解资本运行规律,只知其然,不知其所以然。

《论语》有这样的话:“民可使由之,不可使知之。

”传统理解是,让老百姓照着做,不要让他们知道为什么。

资本市场上,虽没人明目张胆地如此叫嚣,但众多投资者实际陷入只由之,不知之的境地。

对资本市场缺知识,少文化,没有受过最基本训练,没有读过相关书籍,必然给违背“三公”者浑水摸鱼之便,为不法炒作者送上血汗银两。

为了托起财富,进行投资务必搞懂常识性的东西。

早在抗日战争时期,《夫妻识字》就以最简洁的语言,把知识的重要性讲得透透彻彻:“庄稼人为什么要识字,不识字不知道大事情。

”管理财富,知识就是力量,就是财路;缺乏知识,不但“不知道大事情”,还会“糊里糊涂受人欺”。

资本市场起伏不定是不争的事实,在险象环生中投资,“睁眼的瞎子怎能行”。

有了资本市场,人们就希望借助某种方法在投资或投机过程中攫取财富。

无论投资者采用什么办法和手段,或寻求资本价值,或追逐交易差价,指导投资行为的理论基础始终没有跳出基础分析理论、技术分析理论和现代投资理论。

技术分析理论的创始人应推英国经济学家约翰·M凯恩斯(John Maynard Keynes)。

这种方法认为,通过价格波动和交易量变化可绘制出市场走势的曲线,由图表、指标对历史数据进行判断,推测未来价格趋势,指导投资行为。

因为借助了分析工具,因此也被称为图表分析。

这种分析方式给人以看得见、摸得着的感觉,所以广泛被投资机构使用。

证券业界总拿图表和曲线说事儿,长期耳濡目染,一般投资者也变得对这种分析方式言听计从。

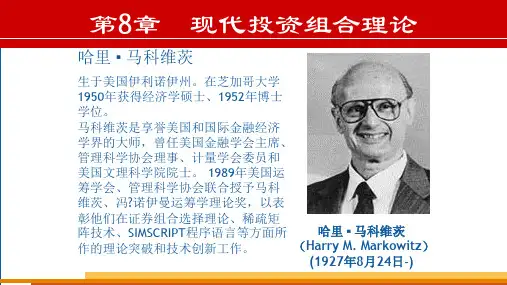

3现代金融投资理论简述第一篇:3现代金融投资理论简述3现代金融投资理论简述3.1金融投资组合理论1952年马柯维茨(Markowitz)提出的投资组合理论通常被认为是现代金融学的发端。

马柯维茨在他的《投资组合》划时代论文中假设投资者均为风险厌恶者,也即理性投资者的目标在于:在风险给定的条件下,追求预期收益的最大化;而在收益给定的条件下,追求风险的最小化。

若用E(rX)代表投资组合X的预期收益率,σ代表预期收益率的标准差(即投资组合的风险),马柯维茨断言,投资者的目标是追求(σ,E(rX))空间中效用的最大化。

给出了如何在众多的证券中建立起一个具有较高收益和较低风险的最佳证券组合。

1958年托宾证明了风险规避者型投资者在(σ,E(rX))空间中的无差异曲线必定具有一定曲率,且呈凸状。

而在不存在无风险投资机会的条件下,投资有效界面(即马柯维茨有效边界)呈凹形。

因此在(σ,E(rX))空间中,投资者的无差异曲线与投资有效界面将有且仅有一个切点,该切点所代表的证券组合便是投资者的最优投资组合。

由于最优投资组合的确定需要计算大量的证券收益率、方差和证券间的协方差,且是一个二次规划,不适应于实际应用,因此,1963年夏普(Sharpe)提出了简化形式的计算方法,即现在所称的单指数模型。

这一简化形式,使组合投资理论特别是在大量的证券经营中更实用了。

在这个模型中,夏普把证券的风险分为系统性(不可分散)风险和非系统性(可分散)风险两部分。

系统性风险就是市场风险,指证券价格的哪一部分变动是由于整个市场价格变动的影响造成的。

它反映各种证券的价格对市场价格变化的敏感性或反应性的强弱。

每种证券的系统风险是不同的,可用β值(见后面章节)表示,说明证券价格受市场影响的程度。

非系统风险是指价格的哪一部分变动是由具体证券本身特点造成的。

而证券本身的特点是指发行单位的盈利能力、管理效率等因素的不稳定而产生的风险。

单指数模型还指出,投资者因承担较大风险而获得较高收益,但收益只与系统风险相联系,与非系统风险无关。