期货与期权-罗孝玲主编

- 格式:ppt

- 大小:7.21 MB

- 文档页数:255

期货与期权讲义精要第一讲期货一、衍生品交易•衍生品交易是指从基础资产的交易(商品、股票、债券、外汇、股票指数等)衍生而来的一种新的交易方式。

期货交易是衍生品交易的一种重要类型。

•远期、期货、期权和互换)二、期货市场发挥着其他衍生品市场无法替代的作用•期货市场价格发现的效率较高,期货价格具有较强的权威性;•期货市场转移风险的效果高于远期和互换等衍生品市场;期货市场发挥着其他衍生品市场无法替代的作用•期货市场的流动性水平高,可以较低成本实现转移风险或获取风险收益的目的;•大宗基础原材料的国际贸易定价采取“期货价格+升贴水”的点价贸易方式,期货市场成为国际贸易定价的基准,在国际贸易中发挥重要的作用第一讲期货交易概论一、期货市场发展进程(1)期货市场发展进程表(美国)1848年3月CBOT成立1865年CBOT制定标准化合约,建立保证金制度,期货市场正式形成1925年CBOT结算公司成立(2)结论:1.期货合约是在现货远期合约的基础上发展起来的。

2.最初的期货交易品种是农产品期货及金属矿产品期货。

3.最初的期货交易目的是稳定产销,参与者主要是商品买卖者,缺少投机商。

(3)、期货交易的基本特征•合约标准化•交易集中化•双向交易和对冲机制•杠杆机制•当日无负债结算制度(4)期货交易与远期交易的区别比较项目期货交易远期交易交易对象交易所制定的标准化合约私下协商的非标准化合同功能作用回避风险和价格发现调节供求,减少价格波动履约方式对冲平仓(大多数) 最终实物交收信用风险小较大保证金制度特定的保证金制度(向买卖双方收取) 由交易双方协商(5)国际期货市场的发展趋势国际期货品种的发展,经历了商品期货(农产品期货——金属期货——能源期货)到金融期货(外汇期货——利率期货——股指期货)的发展过程,随着期货市场实践的深化发展,天气期货、选举期货、各种指数期货等其它期货品种也开始出现。

(6)、我国期货市场发展历史与现状•截止2010年8月,我国正在交易的农产品期货品种有黄大豆、豆粕、豆油、棉花等13种; •金属期货品种有铜、铝、锌、黄金、钢材等品种,其中钢材期货有螺旋钢和线材两个品种,均在上海期货交易所交易;•能源化工期货品种有燃料油、精对苯二甲酸、线性低密度聚乙烯、聚氯乙烯4个品种•我国期货市场已形成以农产品、工业品为主,兼顾能源产品的品种结构•目前,大连商品交易所已成为仅次于CBOT的全球第二、亚洲第一的大豆期货市场;上海期货交易所的铜期货品种交易也已超过美国COMEX,仅次于LME,名列全球第二第二节期货市场的功能基本功能:一、回避现货价格波动风险二、价格发现在宏观经济中的作用•提供分散、转移价格风险的工具,有助于稳定国民经济•为政府制定宏观经济政策提供依据•有助于本国争夺国际定价权•促进本国经济的国际化第三节期货市场的组织结构与管理一、期货交易所(一)交易所的性质1.专门进行标准化期货合约买卖的场所2.是为期货买卖者提供的有组织、有秩序、有规则的交易场所,其本身不从事期货交易活动。

本案例由罗孝玲,陈晓迪编写。

本案例仅供课堂讨论,清华大学经济管理学院拥有本案例的版权,未经书面许可,禁止以任何方式复制、传播、使用本案例。

Copyright@2000清华大学经济管理学院2002年大连大豆S0205期货合约巨量交割中文摘要:该案例详述了在大连商品交易所大豆S0205期货合约交中,多空双方由2001年12月前对政策的博弈转为2002年1月至4月间多头借转基因细则的实质性利好与空头凭套利获得的实际利润两者之间的较量,再到2002年4月后多头的资金承接能力与空头的实物交割能力间相互博弈的全过程。

并通过对大连商品交易所大豆合约与同期芝加哥期货交易所大豆合约两者走势的比较,分析了大豆S0205合约巨量交割对后续合约的影响。

关键词: 期货合约、巨量交割ABSTRACTThe case describes in detail the fact that the long and short position game on the policy before the December of 2001 ,then transfered to the competition between the substantial advantage from the long position under the rule of changed gene and the profit earned by the short position in arbitrage trade, then game again between the ability to take on capital of the long position and the ability to delivery of the short position .Also the case analyzes the influences to the followed contract of produced by the huge delivery of S0205 contract of soybean,comparing the trend of the contract of soybean of Dalian Commodity Exchange to that of CBOT.Key words: Futures contract ;large delivery2002年大连大豆S0205期货合约巨量交割Copyright@2000清华大学经济管理学院12002年大连大豆S0205期货合约巨量交割逢转基因条例出台并随后实施,大笔资金流入期市。

期货期权期末考试习题期货与期权罗孝玲主编名词解释:1、套期保值:就是通过买卖期货合约来避免现货市场上相应实物商品交易的价格风险。

2、基差:是指在,某一时间、同一地点、同一品种的现货价格与期货价格之差。

3、套利交易:指的是在买入(卖出)某种期货合约的同时,卖出(买入)相关的数量相同的另一种期货合约,并在某个时间同时将两种期货合约平仓的交易。

4、期权:是指在某一限定时期内按事先约定的价格买进或者卖出某一特定金融产品或期货合约(统称标的资产)的权利。

(p212页)5、欧式期权:是指期权的购买方只有在期权合约期满日(即到期日)到来之时才能执行其权利,既不能提前,也不能推迟。

6、美式期权:是指期权购买方可于合约有效期内任何一天执行其权利的期权形式。

7、期货市场基本制度:保证金制度、平仓制度、持仓限额制度、大户报告制度。

强行平仓制度、信息披露制度。

P40到44页。

简答与比较题:1、期货交易与现货交易的区别。

P19页,答题的时候如果时间充分,是一个简答题的话就把每一点的下面那段话也抄上。

总共有5点。

2、期货交易与远期交易的区别。

P20页,最下方。

3、期货市场功能,P23页下面三点;期货交易所的职能,P25页共8点。

4、期权的特点:期权是一种权利的买卖;期权买方要获得这种权利就必须向卖方支付一定数额的费用;期权买方取得的权利是未来的;期权买方在未来买卖的标的资产是特定的;期权买方在未来买卖标的资产的价格是事先确定的;期权买方根据自己买进的合约可以买进标的资产或卖出标的资产。

5、套期保值需遵循的原则P63页。

计算题:1、书本第41页例题1,计算保证金的题目。

2、书本第57页例题2,计算实际盈亏和浮动盈亏的题型。

3、书本第62页例题1,讲的是买入套期保值的操作过程,与书本一样画一个表格,再把时间数据填写好,如果要分析的话就和书本一样,把数据变换一下就可以。

4、书本第64页例题2,讲的是卖出套期保值的操作过程,记得画表格。

《期货与期权》课程教学大纲一、课程基本信息课程代码:18050102课程名称:期货与期权英文名称:Futures and Options课程类别:专业课学时:32学分:2适用对象: 金融工程、金融学、投资学、保险学及其他相关专业本科生考核方式:考试先修课程:高等数学、概率论、金融学二、课程简介中文简介:本课程为金融学院金融工程专业、金融学专业、投资学专业和保险专业选修课。

随着中国经济的飞速发展、对外开放程度的深化,金融机构和企业对金融衍生品的需求正在快速上升,金融风险管理已变得越来越重要。

期货与期权作为金融衍生品市场中的两位衍生品‘明星’,可以让本科学生迅速地理解金融衍生品市场的运行方式以及各类相关金融产品的特性。

尤其在2015年随着上交所ETF期权的开放,使得中国正式踏入世界的期权大舞台;同时其他积累了几十年‘金融高科技’的发达国家,关于金融风险分析与控制理论技术也远没有成熟,在这个关键时刻,我国面临的既是挑战也是机遇,我国的期货和期权市场有很远大的发展空间。

英文简介:This course is an optional course for Year 3 students in Financial Engineering, Finance, Investment and Insurance subjects in School of Finance. During the rapid development of Chinas economy and the deepened opening to the world, the demand for financial derivatives from financial institutions and enterprises has been rising quickly, that makes risk management further important. Futures and options, two ‘pearls’ in derivatives market, make the undergraduate students quickly understand the operation cycle of the financial derivatives market and the characteristics of various financial products. Within the release of ETF options on the Shanghai Stock Exchange in 2015, China has officially stand on the stage of options market. At the same time, some developed countries that have accumulated decades of ‘financial high-tech’ had dealt with various of risk analysis and management theory. At this important moment, China has to deal with both challenges and opportunities and it is no doubt that China’s futures and options markets would have great blooming soon.三、课程性质与教学目的通过在系统学习期货与期权的市场基本情况、理论基础、基本技术、基本金融衍生品工具的基础上,使学生掌握基本四大金融衍生品(期货、远期、互换和期权)的导论,以及详细掌握期货和期权这两种金融衍生品的运作机制以及对应的对冲策略,离散时间期权定价模型,期权定价数值方法等知识。

期货与期权教学方案2015一、课程基本信息1.课程代码:2.课程中文名称:期货与期权课程英文名称:Futures and Options3.面向对象:经济学专业选修4.开课学院(课部)、系(中心、室):经济管理学院,经济系5.总学时数:40讲课学时数: 40 ,实验学时数:06.学分数: 2.57.授课语种:中,考试语种8.教材:《期货与期权》,罗孝玲著,高等教育出版社,2006.7二、课程内容简介《期货与期权》是金融学专业、证券专业的一门必修专业课。

本课程介绍期货市场发展历史、运行机制、期货与期权交易策略、期货定价原理、金融期货交易等问题,同时兼顾运用所学理论和方法分析一些现实金融问题。

通过课程的讲授及小组讨论交流,使学生掌握期货、期权市场的基础知识和具有基本的市场分析技能,能够运用期货市场的功能进行有效分析方法的运用,为实践操作打下良好的基础,并使学生能较快适应实际工作中的需要。

三、教学方法与手段本课程教学过程中使用的教学方法有:讲授法、案例教学法、情景教学法、讨论法。

1.讲授法:讲授法是最基本的教学方法,对重要的理论知识的教学采用讲授的教学方法,直接、快速、精炼的让学生掌握,为学生在实践中能更游刃有余的应用打好坚实的理论基础。

2.案例教学法:在教师的指导下,由学生对选定的具有代表性的典型案例,进行有针对性的分析、审理和讨论,做出自己的判断和评价。

这种教学方法拓宽了学生的思维空间,增加了学习兴趣,提高了学生的能力。

案例教学法在课程中的应用,充分发挥了它的启发性、实践性,开发了学生思维能力,提高了学生的判断能力、决策能力和综合素质。

3.情景教学法:情景教学法是将本课程的教学过程安置在一个模拟的、特定的情景场合之中。

通过教师的组织、学生的演练,在仿真提炼、愉悦宽松的场景中达到教学目标,既锻炼了学生的临场应变、实景操作的能力,又活跃了教学气氛,提高了教学的感染力。

这种教学方法在本课程的教学中经常应用,因现场教学模式要受到客观条件的一些制约,因此,提高学生实践教学能力的最好办法就是采用此种情景教学法。

期货与期权教学设计目录•引言•期货市场基础知识•期权市场基础知识•期货与期权交易策略•期货与期权定价原理•实践教学环节设计01引言教学目的与意义掌握期货与期权基本概念、原理及交易方式通过教学,使学生全面了解期货与期权的定义、特点、分类、交易流程等基础知识。

培养投资分析与风险管理能力通过案例分析、模拟交易等实践环节,提高学生的市场分析能力、投资策略制定能力以及风险管理水平。

为金融从业或投资活动奠定基础期货与期权是金融市场的重要组成部分,掌握相关知识对学生未来从事金融工作或个人投资活动具有重要意义。

期货与期权基础知识期货与期权市场分析投资策略与风险管理模拟交易与实战演练教学内容概述包括期货与期权的定义、特点、分类、交易制度等。

讲解投资策略的制定、风险管理原则和方法,通过案例分析提高学生实际操作能力。

介绍市场分析的基本方法、技术指标等,培养学生独立分析市场的能力。

组织学生进行模拟交易,体验真实交易环境,锻炼实战能力。

通过理论讲授打基础,结合案例分析加深理解,提高学生运用理论知识解决实际问题的能力。

理论讲授与案例分析相结合模拟交易与实战演练相辅助小组讨论与互动问答相促进多元化教学手段运用利用模拟交易平台进行实战演练,让学生在模拟环境中体验真实交易过程,提高实战能力。

鼓励学生开展小组讨论,分享学习心得和交易经验,通过互动问答解决疑难问题,提升学习效果。

利用多媒体教学、网络教学等现代化教学手段,丰富教学内容和形式,提高学生的学习兴趣和参与度。

教学方法与手段02期货市场基础知识期货市场概念及功能期货市场定义期货市场是交易双方达成协议或成交后,不立即交割,而是在未来的一定时间内进行交割的场所。

期货市场功能期货市场具有价格发现、风险转移和提高市场流动性等功能。

期货合约要素与交易规则期货合约要素包括合约标的、合约大小、交割月份、交割地点等。

交易规则期货交易实行保证金制度、每日结算制度、涨跌停板制度等。

以实物商品为标的物的期货合约,如农产品、金属、能源等。

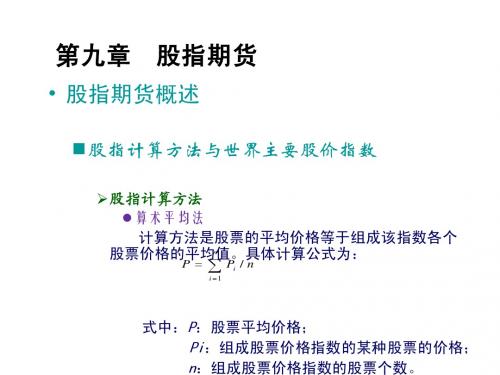

第9卷第6期2003年12月 中南大学学报(社会科学版)J.CENT.SOUTH UNIV.(SOCIAL SCIENC E)Vol.9 No.6Dec. 2003持有成本理论模型在金融期货定价中的应用罗孝玲,李一智,饶红浩(中南大学商学院,湖南长沙,410083)摘要:通过推导金融期货持有成本理论的一般模型,针对持有外汇期货、利率期货和股指期货合约标的的成本的不同特点,引入外汇期货、利率期货、股指期货的定价模型,对其应用进行了分析。

关键词:持有成本;金融期货;定价;外汇期货;利率期货;股指期货中图分类号:F830.9文献标识码:A文章编号:1672-3104(2003)06-0781-04 不管是外汇期货,还是利率期货和股指期货,持有成本理论均适用于其合约的定价。

从经验来看,任何一种金融期货的价格都以市场现时可利用的信息为基础,部分地依赖于对相关资产价格的估计。

作为购买金融期货合约的一种替代方法,人们也可以现时在现货市场买入相关金融资产,并持有至金融期货的到期日。

目前研究金融期货定价的人很多,但将持有成本理论运用到金融期货,系统地推导和分析外汇期货、利率期货、股指期货定价及应用的却很少,本文对此进行了尝试。

一、 持有成本理论模型(一)假设前提1.金融期货市场是完全的,即没有税收和交易成本,也没有对金融期货合约自由买卖的限制。

这样形成一个理想的境界,没有套利存在,也没有市场摩擦。

2.假定相关金融资产可以卖空,又可以储存。

3.市场是有效的,即卖空行为易于进行,相关金融资产有足够的供给,无明显的季节性调整,没有季节性消费等。

(二)推导在金融期货中,持有成本包括融资成本和相关资产的收益。

用公式表示为:持有成本=融资成本-资产收益(1)1.为避免期现套利,从现货与期货的定价关系入手,建立持有成本模型。

一方面,当交易者购买现货,并持有至金融期货合约到期日而进行交易,就有确定的利益。

为了避免套利的出现,期货价格应不大于相关资产的现货价格与持有到交割时的持有成本,即:F o,t≤S0(1+C)(2)这里,F0,t为t时刻交割的金融期货合约的现时价格,S0为相关资产的即期价格,C为用S0表示从现时持有至期货交割的持有成本的分数形式。