2019中级财务管理73讲第16讲证券资产组合的风险与收益(2)

- 格式:doc

- 大小:45.00 KB

- 文档页数:7

中级会计职称《财务管理》真题考点:证券资产组合的风险与收益2019年中级会计职称《财务管理》真题考点:证券资产组合的风险与收益”,仅供考生们参考学习,小编预祝大家取得优异的成绩!

(二)证券资产组合的风险及其衡量

2.风险的分类

非系统风险(特有风险、特殊风险、可分散风险)

系统风险(市场风险、不可分散风险)

2019会计财务管理试题回顾

1、下列选项中,属于证券投资的系统风险是( )。

A.购买力风险

B.违约风险

C.变现风险

D.破产风险

参考答案:A

参考解析:证券投资的系统风险包括价格风险、再投资风险和购买力风险,选项A正确;违约风险、变现风险和破产风险属于非系统风险,选项BCD错误。

证券资产组合的风险与收益两个或两个以上的资产所构成的集合,称为资产组合。

如果资产组合中的资产均为有价证券,则该资产组合也称证券资产组合或证券组合。

证券资产组合的风险与收益与单个资产的有所不同。

尽管方差、标准离差、标准离差率是衡量风险的有效工具,但当某项资产或证券成为投资组合的一部分时,这些指标就可能不再是衡量风险的有效工具。

下面首先讨论证券资产组合的预期收益率的计算,然后再进一步讨论组合的风险及衡量。

1.证券资产组合的预期收益率。

证券资产组合的预期收益率就是组成证券资产组合的各种资产收益率的加权平均数,其权数为各种资产在组合中的价值比例。

2.证券资产组合的风险及其衡量。

(1)证券资产组合的风险衡量。

资产组合的风险也可用标准差进行衡量,但它并不是单项资产标准差的简单加权平均。

组合风险不仅取决于组合内的各资产的风险,还取决于各个资产之间的关系。

一般来讲,随着证券资产组合中资产个数的增加,单项资产的标准差对组合总体的标准差形成的影响程度越来越小;而各种资产之间的相关系数形成的影响程度则越来越大。

当组合中包含资产的数目趋向于无穷大时,单项资产的标准差对组合总体的标准差形成的影响程度趋向于零。

这就意味着,通过多项资产的组合,可以使隐含在单项资产中的风险得以分散(即非系统性风险),从而降低资产组合的总体风险。

(2)系统性风险的衡量。

系统性风险虽不能通过资产组合将其分散,但可以通过系统风险系数加以衡量。

①单项资产的系统风险系数。

单项资产的B系数是指可以反映单项资产收益率与市场平均收益率之间变动关系的一个量化指标,它表示单项资产收益率的变动受市场平均收益率变动的影响程度。

注意:市场组合,是指由市场上所有资产组成的组合。

由于市场组合中包含了所有资产。

因此,市场组合中的非系统性风险已经被分散,所以,市场组合的风险只剩系统性风险。

②证券资产组合的系统风险系数。

对于证券资产组合来说,其所含的系统风险的大小也可以用组合的B系数来衡量。

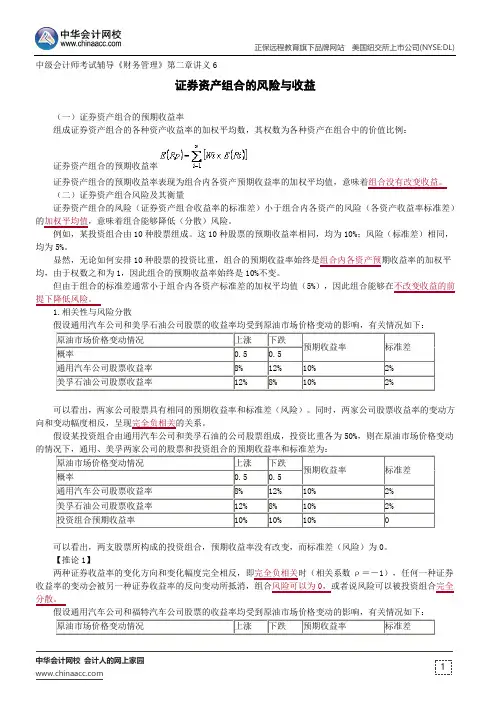

正保远程教育旗下品牌网站 美国纽交所上市公司(NYSE:DL)中华会计网校 会计人的网上家园 中级会计师考试辅导《财务管理》第二章讲义6证券资产组合的风险与收益(一)证券资产组合的预期收益率组成证券资产组合的各种资产收益率的加权平均数,其权数为各种资产在组合中的价值比例:证券资产组合的预期收益率证券资产组合的预期收益率表现为组合内各资产预期收益率的加权平均值,意味着组合没有改变收益。

(二)证券资产组合风险及其衡量证券资产组合的风险(证券资产组合收益率的标准差)小于组合内各资产的风险(各资产收益率标准差)的加权平均值,意味着组合能够降低(分散)风险。

例如,某投资组合由10种股票组成。

这10种股票的预期收益率相同,均为10%;风险(标准差)相同,均为5%。

显然,无论如何安排10种股票的投资比重,组合的预期收益率始终是组合内各资产预期收益率的加权平均,由于权数之和为1,因此组合的预期收益率始终是10%不变。

但由于组合的标准差通常小于组合内各资产标准差的加权平均值(5%),因此组合能够在不改变收益的前提下降低风险。

1.相关性与风险分散可以看出,两家公司股票具有相同的预期收益率和标准差(风险)。

同时,两家公司股票收益率的变动方向和变动幅度相反,呈现完全负相关的关系。

假设某投资组合由通用汽车公司和美孚石油的公司股票组成,投资比重各为50%,则在原油市场价格变动的情况下,通用、美孚两家公司的股票和投资组合的预期收益率和标准差为:可以看出,两支股票所构成的投资组合,预期收益率没有改变,而标准差(风险)为0。

【推论1】两种证券收益率的变化方向和变化幅度完全相反,即完全负相关时(相关系数ρ=-1),任何一种证券收益率的变动会被另一种证券收益率的反向变动所抵消,组合风险可以为0,或者说风险可以被投资组合完全分散。

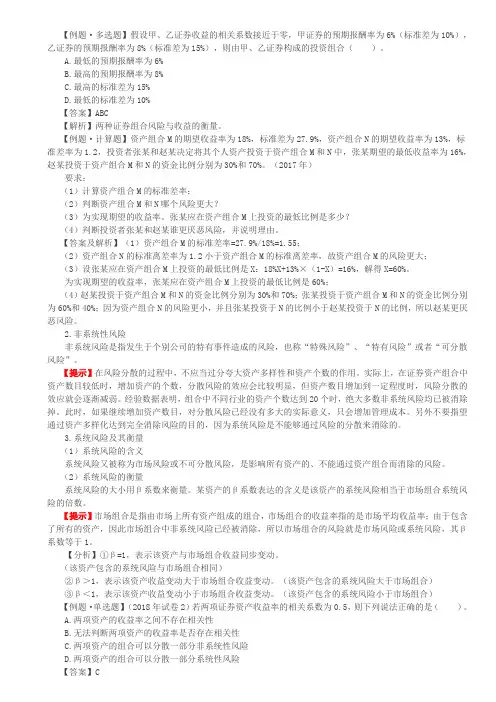

【例题·多选题】假设甲、乙证券收益的相关系数接近于零,甲证券的预期报酬率为6%(标准差为10%),乙证券的预期报酬率为8%(标准差为15%),则由甲、乙证券构成的投资组合()。

A.最低的预期报酬率为6%B.最高的预期报酬率为8%C.最高的标准差为15%D.最低的标准差为10%【答案】ABC【解析】两种证券组合风险与收益的衡量。

【例题·计算题】资产组合M的期望收益率为18%,标准差为27.9%,资产组合N的期望收益率为13%,标准差率为1.2,投资者张某和赵某决定将其个人资产投资于资产组合M和N中,张某期望的最低收益率为16%,赵某投资于资产组合M和N的资金比例分别为30%和70%。

(2017年)要求:(1)计算资产组合M的标准差率;(2)判断资产组合M和N哪个风险更大?(3)为实现期望的收益率。

张某应在资产组合M上投资的最低比例是多少?(4)判断投资者张某和赵某谁更厌恶风险,并说明理由。

【答案及解析】(1)资产组合M的标准差率=27.9%/18%=1.55;(2)资产组合N的标准离差率为1.2小于资产组合M的标准离差率,故资产组合M的风险更大;(3)设张某应在资产组合M上投资的最低比例是X:18%X+13%×(1-X)=16%,解得X=60%。

为实现期望的收益率,张某应在资产组合M上投资的最低比例是60%;(4)赵某投资于资产组合M和N的资金比例分别为30%和70%;张某投资于资产组合M和N的资金比例分别为60%和40%;因为资产组合N的风险更小,并且张某投资于N的比例小于赵某投资于N的比例,所以赵某更厌恶风险。

2.非系统性风险非系统风险是指发生于个别公司的特有事件造成的风险,也称“特殊风险”、“特有风险”或者“可分散风险”。

【提示】在风险分散的过程中,不应当过分夸大资产多样性和资产个数的作用。

实际上,在证券资产组合中资产数目较低时,增加资产的个数,分散风险的效应会比较明显,但资产数目增加到一定程度时,风险分散的效应就会逐渐减弱。

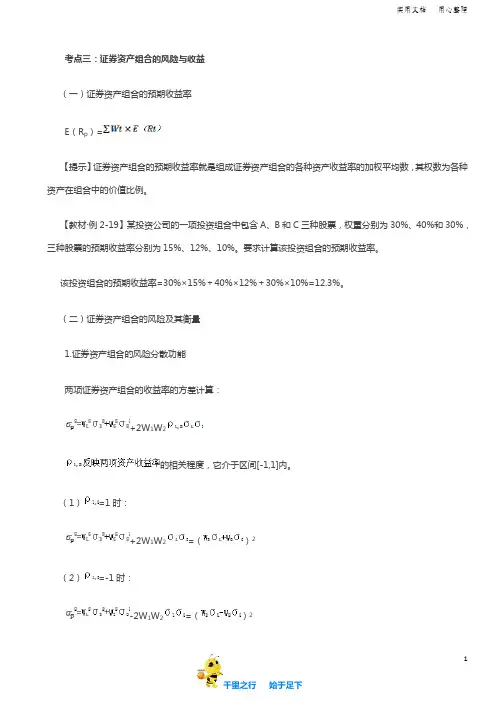

考点三:证券资产组合的风险与收益

(一)证券资产组合的预期收益率

E(R p)=

【提示】证券资产组合的预期收益率就是组成证券资产组合的各种资产收益率的加权平均数,其权数为各种资产在组合中的价值比例。

【教材·例2-19】某投资公司的一项投资组合中包含A、B和C三种股票,权重分别为30%、40%和30%,三种股票的预期收益率分别为15%、12%、10%。

要求计算该投资组合的预期收益率。

该投资组合的预期收益率=30%×15%+40%×12%+30%×10%=12.3%。

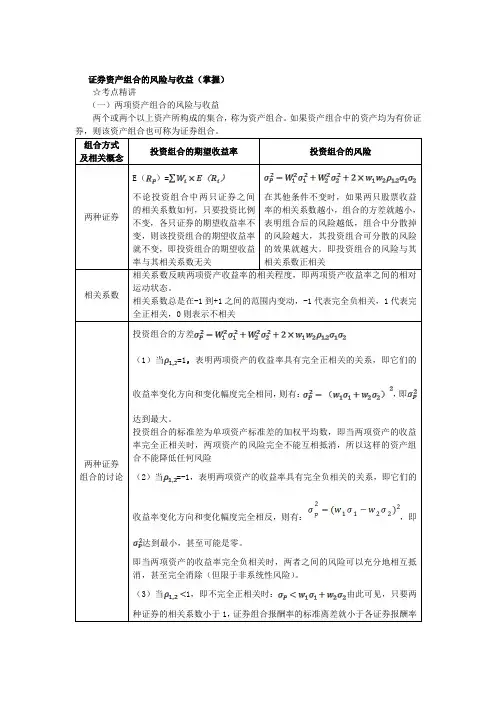

(二)证券资产组合的风险及其衡量

1.证券资产组合的风险分散功能

两项证券资产组合的收益率的方差计算:

+2W1W2

的相关程度,它介于区间[-1,1]内。

(1)=1时:

+2W1W2=()2

(2)=-1时:

-2W1W2=()2

【提示】相关系数ρ的理解(-1≤ρ≤1)

以1号证券与2号证券收益率相关系数ρ12为例:

(1)ρ1,2=1(完全正相关)

(2)ρ1,2=0.5(不完全正相关)

(3)ρ1,2=0(不相关)

(4)ρ1,2=-0.5(不完全负相关)

(5)ρ1,2=-1(完全负相关)

【例题·判断题】根据证券投资组合理论,在其他条件不变的情况下,如果两项贷款的收益率具有完全正相关关系,则该证券投资组合不能够分散风险。

()

【答案】正确

【解析】如果两项贷款的收益率具有完全正相关关系,则该证券投资组合不能够分散风险。

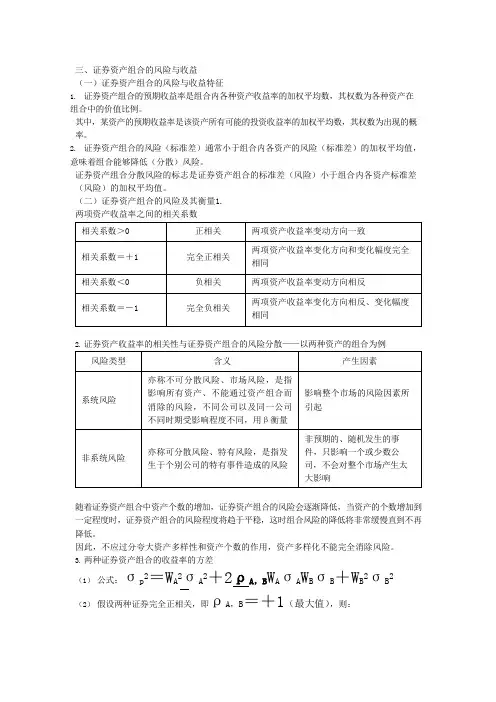

三、证券资产组合的风险与收益(一)证券资产组合的风险与收益特征1.证券资产组合的预期收益率是组合内各种资产收益率的加权平均数,其权数为各种资产在组合中的价值比例。

其中,某资产的预期收益率是该资产所有可能的投资收益率的加权平均数,其权数为出现的概率。

2.证券资产组合的风险(标准差)通常小于组合内各资产的风险(标准差)的加权平均值,意味着组合能够降低(分散)风险。

证券资产组合分散风险的标志是证券资产组合的标准差(风险)小于组合内各资产标准差(风险)的加权平均值。

(二)证券资产组合的风险及其衡量1.两项资产收益率之间的相关系数随着证券资产组合中资产个数的增加,证券资产组合的风险会逐渐降低,当资产的个数增加到一定程度时,证券资产组合的风险程度将趋于平稳,这时组合风险的降低将非常缓慢直到不再降低。

因此,不应过分夸大资产多样性和资产个数的作用,资产多样化不能完全消除风险。

3.两种证券资产组合的收益率的方差(1)公式:σp2=W A2σA2+2ρA,B W AσA W BσB+W B2σB2(2)假设两种证券完全正相关,即ρA,B=+1(最大值),则:两种证券组合的方差(最大值)=(W A·σA)2+2·(W A·σA)·(W B·σB)+(W B·σB)2=(W AσA+W BσB)2两种证券组合的标准差(最大值)=W AσA+W BσB即:组合的标准差(风险)等于组合内各项资产的标准差(风险)的加权平均值——风险没有分散。

(3)假设两种证券完全负相关,即ρA,B=-1(最小值),则:两种证券组合的方差(最小值)=(W AσA-W BσB)2两种证券组合的标准差(最小值)=|W AσA-W BσB| 令:|W AσA-W BσB|=0,得:W A/W B=σB/σA即:两种资产完全负相关时,存在唯一的一种组合(满足 W A/W B=σB/σA)能够完全消除风险。

【例题·多选题】假设甲、乙证券收益的相关系数接近于零,甲证券的预期报酬率为6%(标准差为10%),乙证券的预期报酬率为8%(标准差为15%),则由甲、乙证券构成的投资组合()。

A.最低的预期报酬率为6%

B.最高的预期报酬率为8%

C.最高的标准差为15%

D.最低的标准差为10%

【答案】ABC

【解析】两种证券组合风险与收益的衡量。

【例题·计算题】资产组合M的期望收益率为18%,标准差为27.9%,资产组合N的期望收益率为13%,标准差率为1.2,投资者张某和赵某决定将其个人资产投资于资产组合M和N中,张某期望的最低收益率为16%,赵某投资于资产组合M和N的资金比例分别为30%和70%。

(2017年)

要求:

(1)计算资产组合M的标准差率;

(2)判断资产组合M和N哪个风险更大?

(3)为实现期望的收益率。

张某应在资产组合M上投资的最低比例是多少?

(4)判断投资者张某和赵某谁更厌恶风险,并说明理由。

【答案及解析】(1)资产组合M的标准差率=27.9%/18%=1.55;

(2)资产组合N的标准离差率为1.2小于资产组合M的标准离差率,故资产组合M的风险更大;

(3)设张某应在资产组合M上投资的最低比例是X:18%X+13%×(1-X)=16%,解得X=60%。

为实现期望的收益率,张某应在资产组合M上投资的最低比例是60%;

(4)赵某投资于资产组合M和N的资金比例分别为30%和70%;张某投资于资产组合M和N的资金比例分别为60%和40%;因为资产组合N的风险更小,并且张某投资于N的比例小于赵某投资于N的比例,所以赵某更厌恶风险。

2.非系统性风险

非系统风险是指发生于个别公司的特有事件造成的风险,也称“特殊风险”、“特有风险”或者“可分散风险”。

【提示】在风险分散的过程中,不应当过分夸大资产多样性和资产个数的作用。

实际上,在证券资产组合中资产数目较低时,增加资产的个数,分散风险的效应会比较明显,但资产数目增加到一定程度时,风险分散的效应就会逐渐减弱。

经验数据表明,组合中不同行业的资产个数达到20个时,绝大多数非系统风险均已被消除掉。

此时,如果继续增加资产数目,对分散风险已经没有多大的实际意义,只会增加管理成本。

另外不要指望通过资产多样化达到完全消除风险的目的,因为系统风险是不能够通过风险的分散来消除的。

3.系统风险及其衡量

(1)系统风险的含义

系统风险又被称为市场风险或不可分散风险,是影响所有资产的、不能通过资产组合而消除的风险。

(2)系统风险的衡量

系统风险的大小用β系数来衡量。

某资产的β系数表达的含义是该资产的系统风险相当于市场组合系统风险的倍数。

【提示】市场组合是指由市场上所有资产组成的组合,市场组合的收益率指的是市场平均收益率;由于包含了所有的资产,因此市场组合中非系统风险已经被消除,所以市场组合的风险就是市场风险或系统风险,其β系数等于1。

【分析】①β=1,表示该资产与市场组合收益同步变动。

(该资产包含的系统风险与市场组合相同)

②β>1,表示该资产收益变动大于市场组合收益变动。

(该资产包含的系统风险大于市场组合)

③β<1,表示该资产收益变动小于市场组合收益变动。

(该资产包含的系统风险小于市场组合)

【例题·单选题】(2018年试卷2)若两项证券资产收益率的相关系数为0.5,则下列说法正确的是()。

A.两项资产的收益率之间不存在相关性

B.无法判断两项资产的收益率是否存在相关性

C.两项资产的组合可以分散一部分非系统性风险

D.两项资产的组合可以分散一部分系统性风险

【答案】C

【解析】两项证券资产收益率的相关系数为0.5,表明两项证券资产收益率不完全正相关,也说明这两项证券资产的组合可以分散一部分非系统性风险,选项A、B错误,选项C正确;系统风险是不可分散风险,不能通过资产组合而分散,选项D错误。

【例题·多选题】下列关于证券投资组合的表述中,正确的有()。

(2017年)

A.两种证券的收益率完全正相关时可以消除风险

B.投资组合收益率为组合中各单项资产收益率的加权平均数

C.投资组合风险是各单项资产风险的加权平均数

D.投资组合能够分散掉的是非系统风险

【答案】BD

【解析】当两项资产的收益率完全正相关时,这样的组合不能抵消任何风险,选项A错误;投资组合收益率为组合中各单项资产收益率的加权平均数,选项B正确;投资组合能够降低风险,选项C错误;在证券资产组合中,能够随着资产种类增加而降低直至消除的风险,被称为非系统性风险;不能随着资产种类增加而分散的风险,被称为系统性风险,选项D正确。

【例题·判断题】在风险分散过程中,随着资产组合中资产数目的增加,分散风险的效应会越来越明显。

()

【答案】错误

【解析】一般来讲,随着资产组合中资产个数的增加,资产组合的风险会逐渐降低,但资产的个数增加到一定程度时,资产组合的风险程度将趋于平稳,这时组合风险的降低将非常缓慢直到不再降低。

【例题·多选题】(2018年试卷1)下列风险中,属于非系统风险的有()。

A.经营风险

B.利率风险

C.政治风险

D.财务风险

【答案】AD

【解析】非系统风险,是指发生于个别公司的特有事件造成的风险。

选项AD属于非系统风险。

系统风险又被称为市场风险或不可分散风险,是影响所有资产的、不能通过资产组合而消除的风险。

这部分风险是由那些影响整个市场的风险因素所引起的。

这些因素包括宏观经济形势的变动、国家经济政策的变化、税制改革、企业会计准则改革、世界能源状况、政治因素等等。

选项BC属于系统风险。

【例题·多选题】证券投资的风险分为可分散风险和不可分散风险两大类,下列各项中,属于可分散风险的有()。

A.研发失败风险

B.生产事故风险

C.通货膨胀风险

D.利率变动风险

【答案】AB

【解析】研发失败风险和生产事故风险属于可分散风险。

【例题·判断题】某资产的β系数表达的含义是该资产的系统风险相当于市场组合系统风险的倍数。

()

【答案】正确

【解析】市场组合的风险就是市场风险或系统风险,其β系数等于1,某资产的β系数表示该资产的系统风险相当于市场组合系统风险的倍数。

【例题·单选题】当某上市公司的β系数大于0时,下列关于该公司风险与收益表述中,正确的是()。

A.系统风险高于市场组合风险

B.资产收益率与市场平均收益率呈同向变化

C.资产收益率变动幅度小于市场平均收益率变动幅度

D.资产收益率变动幅度大于市场平均收益率变动幅度

【答案】B

【解析】根据β系数的定义以及β系数与市场组合之间的关系可以确定正确答案。

4.证券资产组合系统风险系数

βp=

证券资产组合的β系数是所有单项资产β系数的加权平均数,权数为各种资产在证券资产组合中所占的价值比例。

【教材·例2-20】某投资者打算用20000元购买A、B、C三种股票。

股价分别为40元、10元、50元;β系数分别为0.7、1.1和1.7。

现有两个组合方案可供选择:甲方案:购买A、B、C三种股票的数量分别是200股、200股、200股;乙方案:购买A、B、C三种股票的数量分别是300股、300股、100股;

如果该投资者最多能承受1.2倍的市场组合系统风险,会选择哪个方案。

甲方案:

A股票比例:40×200÷20000×100%=40%

B股票比例:10×200÷20000×100%=10%

C股票比例:50×200÷20000×100%=50%

甲方案的β系数=40%×0.7+10%×1.1+50%×1.7=1.24

乙方案:

A股票比例:40×300÷20000×100%=60%

B股票比例:10×300÷20000×100%=15%

C股票比例:50×100÷20000×100%=25%

乙方案的β系数=60%×0.7+15%×1.1+25%×1.7=1.01

该投资者最多能承受1.2倍的市场组合系统风险意味着该投资者能承受的β系数最大值为1.2,所以,该投资者会选择乙方案。