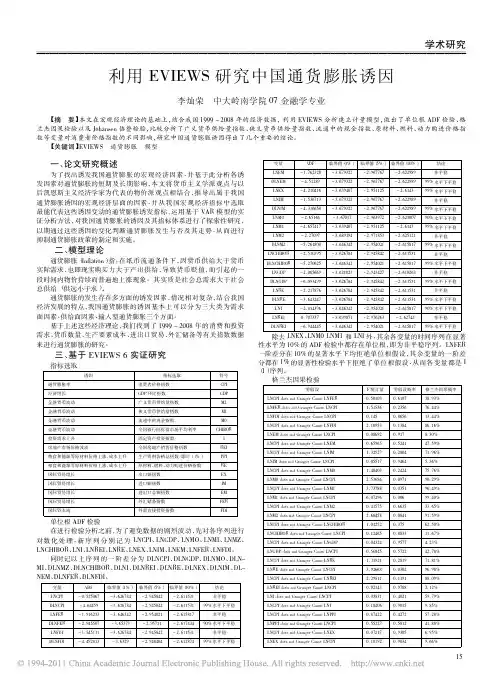

金融计量第四章EVIEWS应用案例-通货膨胀预测分析

- 格式:pdf

- 大小:1.53 MB

- 文档页数:55

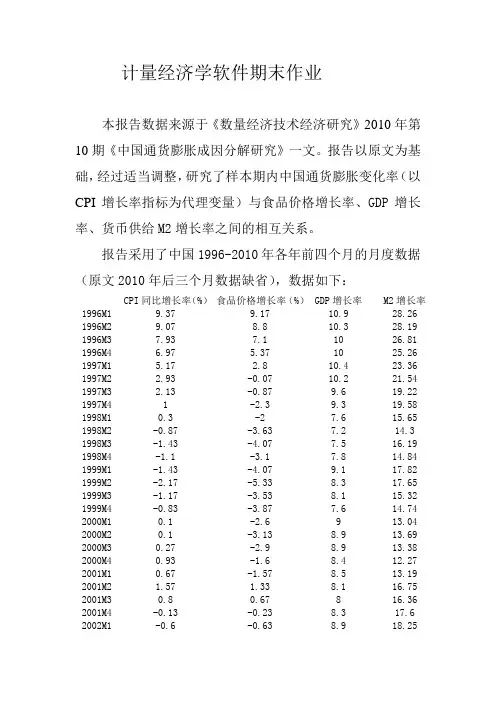

计量经济学软件期末作业本报告数据来源于《数量经济技术经济研究》2010年第10期《中国通货膨胀成因分解研究》一文。

报告以原文为基础,经过适当调整,研究了样本期内中国通货膨胀变化率(以CPI增长率指标为代理变量)与食品价格增长率、GDP增长率、货币供给M2增长率之间的相互关系。

报告采用了中国1996-2010年各年前四个月的月度数据(原文2010年后三个月数据缺省),数据如下:CPI同比增长率(%)食品价格增长率(%)GDP增长率M2增长率1996M1 9.37 9.17 10.9 28.26 1996M2 9.07 8.8 10.3 28.19 1996M3 7.93 7.1 10 26.81 1996M4 6.97 5.37 10 25.26 1997M1 5.17 2.8 10.4 23.36 1997M2 2.93 -0.07 10.2 21.54 1997M3 2.13 -0.87 9.6 19.22 1997M4 1 -2.3 9.3 19.58 1998M1 0.3 -2 7.6 15.65 1998M2 -0.87 -3.63 7.2 14.3 1998M3 -1.43 -4.07 7.5 16.19 1998M4 -1.1 -3.1 7.8 14.84 1999M1 -1.43 -4.07 9.1 17.82 1999M2 -2.17 -5.33 8.3 17.65 1999M3 -1.17 -3.53 8.1 15.32 1999M4 -0.83 -3.87 7.6 14.74 2000M1 0.1 -2.6 9 13.04 2000M2 0.1 -3.13 8.9 13.69 2000M3 0.27 -2.9 8.9 13.38 2000M4 0.93 -1.6 8.4 12.27 2001M1 0.67 -1.57 8.5 13.19 2001M2 1.57 1.33 8.1 16.75 2001M3 0.8 0.67 8 16.36 2001M4 -0.13 -0.23 8.3 17.6 2002M1 -0.6 -0.63 8.9 18.252002M2 -1.07 -1.23 8.9 14.74 2002M3 -0.77 -0.5 9.2 16.57 2002M4 -0.63 -0.03 9.1 16.87 2003M1 0.5 2.47 10.8 18.54 2003M2 0.67 1.83 9.7 20.83 2003M3 0.83 2.13 10.1 20.67 2003M4 2.67 7.27 10 19.58 2004M1 2.77 7.17 10.4 19.16 2004M2 4.4 12 10.9 16.35 2004M3 5.27 13.83 10.5 14.14 2004M4 3.17 6.93 9.5 14.46 2005M1 2.83 6.13 10.5 14.17 2005M2 1.73 2.67 10.5 15.67 2005M3 1.33 1.17 10.4 17.92 2005M4 1.37 1.7 10.4 17.99 2006M1 1.2 1.87 11.4 17.35 2006M2 1.37 1.93 12 17.03 2006M3 1.27 1.47 11.8 15.46 2006M4 2.03 4.07 11.6 15.67 2007M1 2.73 6.23 11.7 17.27 2007M2 3.6 8.9 12.2 17.06 2007M3 6.1 16.83 12.2 18.45 2007M4 6.63 17.5 11.9 16.73 2008M1 8.03 20.97 10.6 16.19 2008M2 7.77 19.77 10.4 17.29 2008M3 5.27 11.47 9.9 15.21 2008M4 2.53 6.2 9 17.79 2009M1 -0.6 0.5 6.1 25.5 2009M2 -1.53 -1 7.1 28.38 2009M3 -1.27 0.27 7.7 29.26 2009M4 0.67 3.37 8.7 27.58 2010M1 2.2 5.1 11.9 22.5其中,被解释变量为CPI增长率(以cpi表示),解释变量为食品价格增长率(以foodprice表示)、GDP增长率(以gdp 表示)、货币供给M2增长率(以M2表示)。

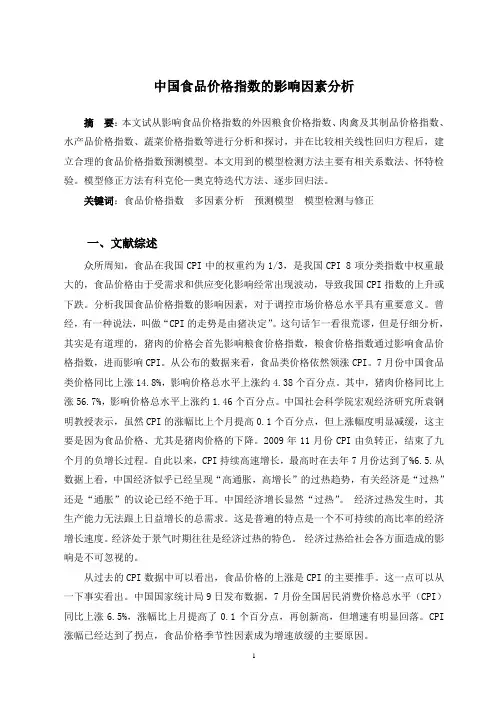

中国食品价格指数的影响因素分析摘要:本文试从影响食品价格指数的外因粮食价格指数、肉禽及其制品价格指数、水产品价格指数、蔬菜价格指数等进行分析和探讨,并在比较相关线性回归方程后,建立合理的食品价格指数预测模型。

本文用到的模型检测方法主要有相关系数法、怀特检验。

模型修正方法有科克伦—奥克特迭代方法、逐步回归法。

关键词:食品价格指数多因素分析预测模型模型检测与修正一、文献综述众所周知,食品在我国CPI中的权重约为1/3,是我国CPI 8项分类指数中权重最大的,食品价格由于受需求和供应变化影响经常出现波动,导致我国CPI指数的上升或下跌。

分析我国食品价格指数的影响因素,对于调控市场价格总水平具有重要意义。

曾经,有一种说法,叫做“CPI的走势是由猪决定”。

这句话乍一看很荒谬,但是仔细分析,其实是有道理的,猪肉的价格会首先影响粮食价格指数,粮食价格指数通过影响食品价格指数,进而影响CPI。

从公布的数据来看,食品类价格依然领涨CPI。

7月份中国食品类价格同比上涨14.8%,影响价格总水平上涨约4.38个百分点。

其中,猪肉价格同比上涨56.7%,影响价格总水平上涨约1.46个百分点。

中国社会科学院宏观经济研究所袁钢明教授表示,虽然CPI的涨幅比上个月提高0.1个百分点,但上涨幅度明显减缓,这主要是因为食品价格、尤其是猪肉价格的下降。

2009年11月份CPI由负转正,结束了九个月的负增长过程。

自此以来,CPI持续高速增长,最高时在去年7月份达到了%6.5.从数据上看,中国经济似乎已经呈现“高通胀,高增长”的过热趋势,有关经济是“过热”还是“通胀”的议论已经不绝于耳。

中国经济增长显然“过热”。

经济过热发生时,其生产能力无法跟上日益增长的总需求。

这是普遍的特点是一个不可持续的高比率的经济增长速度。

经济处于景气时期往往是经济过热的特色。

经济过热给社会各方面造成的影响是不可忽视的。

从过去的CPI数据中可以看出,食品价格的上涨是CPI的主要推手。

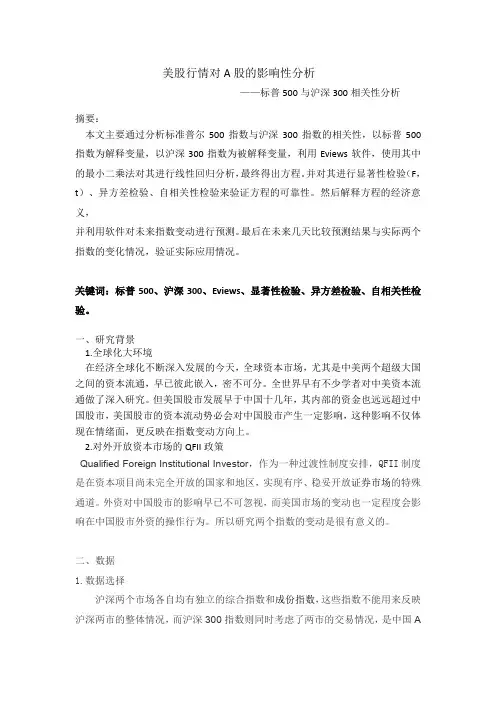

美股行情对A股的影响性分析——标普500与沪深300相关性分析摘要:本文主要通过分析标准普尔500指数与沪深300指数的相关性,以标普500指数为解释变量,以沪深300指数为被解释变量,利用Eviews软件,使用其中的最小二乘法对其进行线性回归分析,最终得出方程。

并对其进行显著性检验(F,t)、异方差检验、自相关性检验来验证方程的可靠性。

然后解释方程的经济意义,并利用软件对未来指数变动进行预测。

最后在未来几天比较预测结果与实际两个指数的变化情况,验证实际应用情况。

关键词:标普500、沪深300、Eviews、显著性检验、异方差检验、自相关性检验。

一、研究背景1.全球化大环境在经济全球化不断深入发展的今天,全球资本市场,尤其是中美两个超级大国之间的资本流通,早已彼此嵌入,密不可分。

全世界早有不少学者对中美资本流通做了深入研究。

但美国股市发展早于中国十几年,其内部的资金也远远超过中国股市,美国股市的资本流动势必会对中国股市产生一定影响,这种影响不仅体现在情绪面,更反映在指数变动方向上。

2.对外开放资本市场的QFII政策Qualified Foreign Institutional Investor,作为一种过渡性制度安排,QFII制度是在资本项目尚未完全开放的国家和地区,实现有序、稳妥开放证券市场的特殊通道。

外资对中国股市的影响早已不可忽视,而美国市场的变动也一定程度会影响在中国股市外资的操作行为。

所以研究两个指数的变动是很有意义的。

二、数据1.数据选择沪深两个市场各自均有独立的综合指数和成份指数,这些指数不能用来反映沪深两市的整体情况,而沪深300指数则同时考虑了两市的交易情况,是中国A股市场的“晴雨表”。

标准普尔500指数英文简写为S&P 500 Index,是记录美国500家上市公司的一个股票指数。

与道琼斯指数等其他指数相比,标准普尔500指数包含的公司更多,因此风险更为分散,能够反映更广泛的市场变化。

eviews面板数据实例分析(包会)-Eviews是一种流行的面板数据分析软件,广泛用于经济学及财务学领域。

本文将以一个面板数据实例为例,介绍Eviews的一些基本功能及应用。

数据说明本数据集为横截面面板数据,共包含11个国家(美国、加拿大、英国、法国、德国、意大利、荷兰、比利时、奥地利、瑞典、日本)在1970年至1986年间的年度数据。

变量说明如下:- gdpercap:人均GDP- invest:投资/GDP比率- consump:消费/GDP比率- inflation:通货膨胀率- popgrowth:人口增长率- literacy:成年人识字率- female:女性劳动力占比数据导入及面板设置首先,在Eviews中新建一个工作文件,并将数据导入。

打开数据文件后,我们可以看到数据已经被正确读入。

然后,我们需要将数据设为面板数据。

在Eviews中,选择“View”菜单下的“Structure of Workfile”选项,可以进入工作文件结构设置。

在弹出的窗口中,选择“Panel Data”选项,并按照数据的属性设置面板变量。

在本例中,我们选择“Country”作为单位维度,“Year”作为时间维度。

设置完成后,Eviews会自动进行面板数据检测。

检测结果显示,数据格式符合面板数据要求。

面板数据描述及汇总统计接下来,我们可以对数据进行初步的描述性统计和汇总统计。

选择“Quick”菜单下的“Descriptive Stats”选项,Eviews会自动生成数据的描述性统计报告,展示各变量在不同国家和不同年份的均值、标准差、最小值、最大值等基本信息。

我们也可以手动计算其他统计量。

例如,选择“Proc”菜单下的“Panel Data”选项,可以对选定的变量进行面板数据汇总统计。

下面是在Eviews中计算人均GDP和消费/GDP比率两个变量的面板均值统计结果:面板数据变量之间的相关性分析在分析面板数据时,我们通常需要考虑不同变量之间的相关性。

应用案例-通货膨胀预测分析引言通货膨胀是一个经济学术语,它指的是商品和服务的价格普遍上涨,导致货币价值下降。

通货膨胀对经济和人们的生活产生了深远的影响,因此准确预测通货膨胀的发展趋势对个人和企业非常重要。

本文将介绍一种基于数据分析和机器学习的方法来预测通货膨胀,并提供一个应用案例。

数据收集与准备通货膨胀预测的核心是基于历史数据来识别和利用潜在趋势。

因此,我们需要收集和准备一组包含经济指标和相关数据的时间序列数据。

这些经济指标可以包括国内生产总值(GDP)、消费者物价指数(CPI)、就业数据、产业产值等。

通过收集这些数据,我们可以建立一个包含时间和相应指标值的数据集。

数据准备的过程通常包括数据清洗、数据平滑以及特征工程等步骤。

在数据清洗阶段,我们需要处理数据中的缺失值、异常值和重复值,以确保数据集的质量。

对于数据平滑,我们可以使用Moving Average、Exponential Smoothing等技术来降低数据的噪音。

特征工程是一项重要的任务,它可以帮助我们从原始数据中提取有用的特征并构建合适的输入变量。

数据分析与建模在数据准备完成后,我们可以进行数据分析和建模。

通货膨胀预测通常使用时间序列分析和机器学习的方法。

下面介绍两种主要的建模方法:时间序列分析时间序列分析是一种用于研究随时间变化的数据的方法。

通货膨胀数据通常具有时间相关性和季节性。

因此,在时间序列分析中,我们可以使用ARIMA模型(自回归-滑动平均模型)来预测通货膨胀。

ARIMA模型是一种广泛应用于时间序列分析的模型,它考虑了自回归、差分和滑动平均的特性。

该模型可以分为三个部分:自回归(AR)、差分(I)和滑动平均(MA)。

在应用ARIMA模型进行通胀预测时,我们可以根据历史数据的相关性来选择适当的AR、I和MA的参数。

机器学习方法机器学习是一种从数据中学习模式并做出预测的方法。

与时间序列分析不同,机器学习方法可以考虑更多的影响因素,如经济数据、社会因素、政治因素等。

计量经济学案例分析Eviews⼀、研究课题:通过对1984——2003年某国GDP和出⼝的分析,研究GDP和出⼝量的相关关系并对参数估计值进⾏检验。

⼆、模型及数据来源:GDP为因变量,出⼝量为⾃变量。

选择模型是⼀元线性回归模型y=c0+c1x+u(y代表GDP,x代表出⼝量,u表⽰残差项)数据来⾃《计量经济学软件——eviews的使⽤》135页表12.1。

提取其进⼝和国内⽣产总值两列数据:annual export gdp1984 580.5 71711985 808.9 8964.41986 1082.1 10202.21987 1470 11962.51988 1766.7 14928.31989 1956 16909.21990 2985.8 18547.91991 3827.1 21617.81992 4676.3 26638.11993 5284.8 34634.41994 10421.8 46759.41995 12451.8 58478.11996 12576.4 67884.61997 15160.7 74462.61998 15233.6 78345.21999 16159.8 82067.52000 20634.4 89468.12001 22024.4 97314.82002 26947.4 105172.32003 36287.9 117251.9三、作业1、根据表格得到曲线图、散点图、X-Y曲线图:1200001000008000060000400002000084868890929496980002曲线图05000010000015000010000200003000040000EXPORTG D P散点图20000400006000080000100000120000100002000030000EXPORTG D PX-Y 曲线图2、数据描述统计分析024681001234563、简单的回归估计Dependent Variable: GDP Method: Least Squares Date: 06/14/09 Time: 16:38 Sample: 1984 2003 Variable Coefficient Std. Error t-Statistic Prob. C 11772.77 2862.419 4.112873 0.0007 R-squared0.946953 Mean dependent var 49439.02 Adjusted R-squared 0.944006 S.D. dependent var 36735.19 S.E. of regression 8692.656 Akaike info criterion 21.07298 Sum squared resid1.36E+09 Schwarz criterion21.17256Log likelihood -208.7298 F-statistic 321.3229Durbin-Watson stat 0.604971 Prob(F-statistic) 0.000000y t=-11772.77+3.547790x t R2=0.946953 df=18检验回归系数显著性的原假设和备择假设是(给定α = 0.05)H0:c1= 0;H1:c1≠ 0。

第二章案例分析一、研究的目的要求居民消费在社会经济的持续开展中有着重要的作用。

居民合理的消费模式和居民适度的消费规模有利于经济持续健康的增长,而且这也是人民生活水平的具体表现。

改革开放以来随着中国经济的快速开展,人民生活水平不断提高,居民的消费水平也不断增长。

但是在看到这个整体趋势的同时,还应看到全国各地区经济开展速度不同,居民消费水平也有明显差异。

例如,2002年全国城市居民家庭平均每人每年消费支出为元, 最低的某某省仅为人均元,最高的某某市达人均10464元,某某是某某的倍。

为了研究全国居民消费水平与其变动的原因,需要作具体的分析。

影响各地区居民消费支出有明显差异的因素可能很多,例如,居民的收入水平、就业状况、零售物价指数、利率、居民财产、购物环境等等都可能对居民消费有影响。

为了分析什么是影响各地区居民消费支出有明显差异的最主要因素,并分析影响因素与消费水平的数量关系,可以建立相应的计量经济模型去研究。

二、模型设定我们研究的对象是各地区居民消费的差异。

居民消费可分为城市居民消费和农村居民消费,由于各地区的城市与农村人口比例与经济结构有较大差异,最具有直接比照可比性的是城市居民消费。

而且,由于各地区人口和经济总量不同,只能用“城市居民每人每年的平均消费支出〞来比拟,而这正是可从统计年鉴中获得数据的变量。

所以模型的被解释变量Y选定为“城市居民每人每年的平均消费支出〞。

因为研究的目的是各地区城市居民消费的差异,并不是城市居民消费在不同时间的变动,所以应选择同一时期各地区城市居民的消费支出来建立模型。

因此建立的是2002年截面数据模型。

影响各地区城市居民人均消费支出有明显差异的因素有多种,但从理论和经验分析,最主要的影响因素应是居民收入,其他因素虽然对居民消费也有影响,但有的不易取得数据,如“居民财产〞和“购物环境〞;有的与居民收入可能高度相关,如“就业状况〞、“居民财产〞;还有的因素在运用截面数据时在地区间的差异并不大,如“零售物价指数〞、“利率〞。

第一部分 Eviews简介Eviews是Econometrics Views的缩写,直译为计量经济学观察,通常称为计量经济学软件包。

1、Eviews是什么Eviews是美国QMS公司研制的在Windows下专门从事数据分析、回归分析和预测的工具。

使用Eviews可以迅速地从数据中寻找出统计关系,并用得到的关系去预测数据的未来值。

Eviews的应用范围包括:科学实验数据分析与评估、金融分析、宏观经济预测、仿真、销售预测和成本分析等。

Eviews是专门为大型机开发的、用以处理时间序列数据的时间序列软件包的新版本。

Eviews的前身是1981年第1版的Micro TSP。

目前最新的版本是Eviews4.0。

我们以Eviews3.1版本为例,介绍经济计量学软件包使用的基本方法和技巧。

虽然Eviews是经济学家开发的,而且主要用于经济学领域,但是从软件包的设计来看,Eviews的运用领域并不局限于处理经济时间序列。

即使是跨部门的大型项目,也可以采用Eviews进行处理。

Eviews处理的基本数据对象是时间序列,每个序列有一个名称,只要提及序列的名称就可以对序列中所有的观察值进行操作,Eviews允许用户以简便的可视化的方式从键盘或磁盘文件中输入数据,根据已有的序列生成新的序列,在屏幕上显示序列或打印机上打印输出序列,对序列之间存在的关系进行统计分析。

Eviews具有操作简便且可视化的操作风格,体现在从键盘或从键盘输入数据序列、依据已有序列生成新序列、显示和打印序列以及对序列之间存在的关系进行统计分析等方面。

Eviews具有现代Windows软件可视化操作的优良性。

可以使用鼠标对标准的Windows 菜单和对话框进行操作。

操作结果出现在窗口中并能采用标准的Windows技术对操作结果进行处理。

此外,Eviews还拥有强大的命令功能和批处理语言功能。

在Eviews的命令行中输入、编辑和执行命令。

在程序文件中建立和存储命令,以便在后续的研究项目中使用这些程序。

通货膨胀率影响因素计量分析一.经济理论概述在研读了大量统计和计量资料的基础上,选取了国民生产总值,职工平均工资,全社会固定资产投资总额,失业率解释变量来探究对通货膨胀率的影响,建立通货膨胀率影响因素的计量模型。

这里用居民消费价格指数作为反应通货膨胀率的指标。

(1)一般来说国民生产总值增加会导致通货膨胀率的上升;(2)职工平均工资增加,将导致职工消费的增加,又会导致国民生产总值的增加,两者之前可能会出现较高的相关性,要进行多重共线性检验。

(3)全社会固定资产投资总额对通货膨胀率的影响,可以从两个角度来分析。

第一种是通过分析投资的实质来分析。

投资能形成现实的货币流通量,又增加商品和劳务的产出,促进经济增长增加商品和劳务的供给。

第二种是投资过程会在商品和货币两个市场产生对通货膨胀率的影响。

固定资产投资膨胀会拉动对能源、原料等生产资料的大量需求,引发基础产品价格上涨,进而造成下游产品全面上涨。

固定资产投资会形成大量资金需求,并在国内银行信贷放松的情况下称为可能,引起货币供应量、信贷的超常规增长,造成物价增长。

(4)失业率与通货膨胀率的关系:根据短期菲利普斯曲线,两者是负相关关系,可以用总需求供给解释,在短期中物品与劳务的总需求增加引起物价上涨,产量增加。

产量越多,意味着就业越多,失业率下降,物价上涨引起通货膨胀,因此,总需求变动在短期中使通货膨胀和失业反方向变动。

而在长期菲利普斯曲线中,失业率与通货膨胀无关,失业率为自然失业率。

在长期中,总供给量只取决于它的劳动、资本和自然资源的供给,以及生产技术,因此总供给量不变,就业量不变,失业率不变,为经济摩擦下的自然失业率。

二.相关数据列1列2列3列4列5列6指标名称中国中国中国中国中国就业基本情况(年) CPI(年)城镇非私营单位就业人国内生产总值(年)全社会固定资产投资完成城镇登记失业率CPI平均工资:合计GDP全社会固定资产投资完成单位上年=100元亿元亿元%来源国家统计局国家统计局国家统计局国家统计局国家统计局1981102.50772.004,891.60961.00 3.80 1982102.00798.005,323.401,200.40 3.20 1983102.00826.005,962.701,369.06 2.30 1984102.70974.007,208.101,832.87 1.90 1985109.301,148.009,016.002,543.19 1.80 1986106.501,329.0010,275.203,120.60 2.00 1987107.301,459.0012,058.603,791.69 2.00 1988118.801,747.0015,042.804,753.80 2.00 1989118.001,935.0016,992.304,410.40 2.60 1990103.102,140.0018,667.804,517.00 2.50 1991103.402,340.0021,781.505,594.50 2.30 1992106.402,711.0026,923.488,080.10 2.30 1993114.703,371.0035,333.9213,072.30 2.60 1994124.104,538.0048,197.8617,042.10 2.80 1995117.105,348.0060,793.7320,019.30 2.90 1996108.305,980.0071,176.5922,913.50 3.00 1997102.806,444.0078,973.0324,941.10 3.10 199899.207,446.0084,402.2828,406.20 3.10 199998.608,319.0089,677.0529,854.70 3.10 2000100.409,333.0099,214.5532,917.70 3.10 2001100.7010,834.00109,655.1737,213.50 3.60 200299.2012,373.00120,332.6943,499.90 4.00 2003101.2013,969.00135,822.7655,566.60 4.30 2004103.9015,920.00159,878.3470,477.40 4.20 2005101.8018,200.00184,937.4088,773.60 4.20 2006101.5020,856.00216,314.40109,998.20 4.10 2007104.8024,721.00265,810.30137,323.90 4.00 2008105.9028,898.00314,045.40172,828.40 4.20 200999.3032,244.00340,902.81224,598.80 4.30 2010103.3036,539.00401,512.80278,121.90 4.10 2011105.4041,799.00473,104.00311,485.13 4.10 2012102.6046,769.00519,470.10374,694.74 4.10 2013102.6051,483.00568,845.20446,294.09 4.05三.计量经济模型的建立其中P——CPIY——国民生产总值W——职工平均工资I ——全社会固定资产投资总额U——失业率四、模型的求解和检验利用eviews软件进行计量回归,模型的F值为0.02,在5%的显著性水平下显著,但是发现I和U的t值较小,没有通过在5%的显著性水平下变量的显著性检验。

中级计量经济学-第四章-习题以及解答思路(EViews)第4章习题一表1给出了1965~1970年美国制造业利润和销售额的季度数据。

假定利润不仅与销售额有关,而且和季度因素有关。

要求对下列二种情况分别估计利润模型:(1)如果认为季度影响使利润平均值发生变异,应如何引入虚拟变量?(2)如果认为季度影响使利润对销售额的变化率发生变异,如何引入虚拟变量?表1Quarterly 65-70Quick- Equation EstimationY c x @seas(1) @seas(2) @seas(3)Dependent Variable: YMethod: Least SquaresDate: 11/26/14 Time: 18:38Sample: 1965Q1 1970Q4Included observations: 24Variable Coefficient Std. Error t-Statistic Prob.C6868.0151892.766 3.6285590.0018 X0.0382650.011483 3.3322520.0035 @SEAS(1)-182.1690654.3568-0.2783940.7837 @SEAS(2)1140.294630.6806 1.8080380.0865 @SEAS(3)-400.3371636.1128-0.6293490.5366R-squared0.525596Mean dependentvar12838.54Adjusted R-squared0.425721S.D. dependentvar1433.284S.E. of regression1086.160Akaike infocriterion17.00174Sum squared resid22415107Schwarz criterion17.24716 Log likelihood-199.0208F-statistic 5.262563Durbin-Watson stat0.388380Prob(F-statistic)0.005024T和P在5%情况下都不通过,第二季度相对还好一点假设第二季度显著,结果的经济含义是什么?Y c x @seas(2) @seas(3) @seas(4)Dependent Variable: YMethod: Least SquaresDate: 11/26/14 Time: 18:47Sample: 1965Q1 1970Q4Included observations: 24Variable Coefficient Std. Error t-Statistic Prob.C6685.8461711.618 3.9061550.0009 X0.0382650.0114833.3322520.0035 @SEAS(2)1322.463638.4258 2.0714440.0522 @SEAS(3)-218.1681632.1991-0.3450940.7338@SEAS(4)182.1690654.35680.2783940.7837R-squared0.525596Mean dependentvar12838.54Adjusted R-squared0.425721S.D. dependentvar1433.284S.E. of regression1086.160Akaike infocriterion17.00174Sum squared resid22415107Schwarz criterion17.24716 Log likelihood-199.0208F-statistic 5.262563Durbin-Watson stat0.388380Prob(F-statistic)0.005024第二季度依旧显著影响四种都试一下(去掉一个季节),选一个最显著的124Dependent Variable: YMethod: Least SquaresDate: 11/26/14 Time: 18:51Sample: 1965Q1 1970Q4Included observations: 24Variable Coefficient Std. Error t-Statistic Prob.C6467.6781789.178 3.6148880.0018 X0.0382650.011483 3.3322520.0035 @SEAS(1)218.1681632.19910.3450940.7338 @SEAS(2)1540.632628.3419 2.4519000.0241 @SEAS(4)400.3371636.11280.6293490.5366R-squared0.525596Mean dependentvar12838.54Adjusted R-squared0.425721S.D. dependentvar1433.284S.E. of regression1086.160Akaike infocriterion17.00174Sum squared resid22415107Schwarz criterion17.24716 Log likelihood-199.0208F-statistic 5.262563Durbin-Watson stat0.388380Prob(F-statistic)0.005024134Dependent Variable: Y Method: Least SquaresDate: 11/26/14 Time: 18:52 Sample: 1965Q1 1970Q4 Included observations: 24Variable Coefficient Std. Error t-Statistic Prob.C8008.3091827.543 4.3820090.0003 X0.0382650.011483 3.3322520.0035 @SEAS(1)-1322.463638.4258-2.0714440.0522 @SEAS(3)-1540.632628.3419-2.4519000.0241 @SEAS(4)-1140.294630.6806-1.8080380.0865R-squared0.525596Mean dependentvar12838.54Adjusted R-squared0.425721S.D. dependentvar1433.284S.E. of regression1086.160Akaike infocriterion17.00174Sum squared resid22415107Schwarz criterion17.24716 Log likelihood-199.0208F-statistic 5.262563Durbin-Watson stat0.388380Prob(F-statistic)0.005024(2)Y=c+βx+α1D1X+α2D2X+α3D3XD1=1(第一季度)0(其他)Y c x @seas(1)*x @seas(2)*x @seas(3)*xDependent Variable: Y Method: Least SquaresDate: 11/26/14 Time: 19:00 Sample: 1965Q1 1970Q4 Included observations: 24Variable Coefficient Std. Error t-Statistic Prob.C6965.8521753.642 3.9722200.0008 X0.0373630.011139 3.3542150.0033 @SEAS(1)*X-0.0008930.004259-0.2095880.8362 @SEAS(2)*X0.0077120.003962 1.9465020.0665 @SEAS(3)*X-0.0022910.004041-0.5669850.5774R-squared0.528942Mean dependentvar12838.54Adjusted R-squared0.429771S.D. dependentvar1433.284S.E. of regression1082.323Akaike infocriterion16.99466Sum squared resid22257030Schwarz criterion17.24009 Log likelihood-198.9359F-statistic 5.333675Durbin-Watson stat0.418713Prob(F-statistic)0.004722Dependent Variable: Y Method: Least SquaresDate: 11/26/14 Time: 19:10 Sample: 1965Q1 1970Q4 Included observations: 24Variable Coefficient Std. Error t-Statistic Prob.C8008.3091827.543 4.3820090.0003 X0.0382650.011483 3.3322520.0035 @SEAS(1)-1322.463638.4258-2.0714440.0522 @SEAS(3)-1540.632628.3419-2.4519000.0241 @SEAS(4)-1140.294630.6806-1.8080380.0865R-squared0.525596Mean dependentvar12838.54Adjusted R-squared0.425721S.D. dependent 1433.284varS.E. of regression1086.160Akaike infocriterion17.00174Sum squared resid22415107Schwarz criterion17.24716 Log likelihood-199.0208F-statistic 5.262563Durbin-Watson stat0.388380Prob(F-statistic)0.005024Dependent Variable: Y Method: Least SquaresDate: 11/26/14 Time: 19:11 Sample: 1965Q1 1970Q4 Included observations: 24Variable Coefficient Std. Error t-Statistic Prob.C6965.8521753.642 3.9722200.0008 X0.0350720.011790 2.9746750.0078 @SEAS(1)*X0.0013980.0042410.3297360.7452 @SEAS(2)*X0.0100030.004068 2.4588230.0237 @SEAS(4)*X0.0022910.0040410.5669850.5774R-squared0.528942Mean dependentvar12838.54Adjusted R-squared0.429771S.D. dependentvar1433.284S.E. of regression1082.323Akaike infocriterion16.99466Sum squared resid22257030Schwarz criterion17.24009 Log likelihood-198.9359F-statistic 5.333675Durbin-Watson stat0.418713Prob(F-statistic)0.004722Dependent Variable: Y Method: Least SquaresDate: 11/26/14 Time: 19:11 Sample: 1965Q1 1970Q4 Included observations: 24Variable Coefficient Std. Error t-Statistic Prob.C6965.8521753.642 3.9722200.0008 X0.0364710.012353 2.9524150.0082 @SEAS(2)*X0.0086040.004237 2.0305390.0565 @SEAS(3)*X-0.0013980.004241-0.3297360.7452@SEAS(4)*X0.0008930.0042590.2095880.8362R-squared0.528942Mean dependentvar12838.54Adjusted R-squared0.429771S.D. dependent 1433.284varS.E. of regression1082.323Akaike infocriterion16.99466Sum squared resid22257030Schwarz criterion17.24009 Log likelihood-198.9359F-statistic 5.333675Durbin-Watson stat0.418713Prob(F-statistic)0.004722。

通货膨胀预期的估计模型及其对实际通货膨胀的作用关于《通货膨胀预期的估计模型及其对实际通货膨胀的作用》,是我们特意为大家整理的,希望对大家有所帮助。

一、引言通货膨胀是宏观经济运行的重要经济指标,2010 年以来,我国连续几年出现了高通货膨胀率的问题,困扰着我国经济的健康发展。

长期以来,我国集中于使用货币政策、财政政策等方法来抑制物价水平的快速增长,但这些“事后”政策方法,并没有从源头上控制通货膨胀的增长。

2011 年,“十二五”规划中有效的通胀预期管理得到了高度的重视,这种“前瞻性”的管理理念也开始趋于成熟,并发挥了积极的作用。

因此,学术界对通胀预期进行了充分的研究。

在通胀预期的研究文献中,通胀预期的估计是研究的关键,也一直是各界所关注的重点。

通常来说,通胀预期的形成受到多方面的影响,其形成的机制也较复杂。

关于通货膨胀预期的理论界定已经十分清晰,但如何对其进行量化还存在较大的争论,学术界的研究也更多地集中于此。

目前,无论是西方学者还是国内的研究者,普遍使用计量模型法来计算通胀预期。

常用的计量模型主要有自回归模型(ARIMA)、结构模型以及联立方程等类型。

Hamilton and wall(1986)使用卡尔曼滤波的方法,利用美国宏观经济的月度数据计算了美国十九世纪六十年代以来的通胀预期月度数值,研究结果显示计算出来的通胀预期数据能够较好地预测研究阶段的通胀水平。

我国学者赵留彦(2005)在理性预期的假设前提下,同样运用卡尔曼滤波算法得出了我国的预期通胀率,研究显示通过该机制计算出来的通胀预期水平是实际通货膨胀率的无偏估计。

肖曼军、夏尧荣(2008)运用ARIMA 模型对我国1990 年至2007 年11 月的月度CPI 数据进行分析和预测,研究结果显示ARIMA 模型能够较好地预测我国通胀水平。

通胀预期对实际通货膨胀的影响研究,学术界也进行了较充分的分析。

张蓓(2009)的研究,将控制通货膨胀立足于“事前”管理,即重视对公众通胀预期的控制。