第十章 税收的局部均衡分析

- 格式:ppt

- 大小:250.00 KB

- 文档页数:20

第10章一般均衡论和福利经济学一、名词解释1.局部均衡2.一般均衡3.帕累托改良4.帕累托最优状态5.交换的契约曲线6.生产的契约曲线7.生产可能性曲线二、判断正误并解释原因1.如果A点不是帕累托最优〔即不在契约曲线上〕,B点是帕累托最优点,那么,从A点向B点的移动一定是帕累托改良。

( )2.如果一个社会中的每个消费者的偏好都是理性的,那么按照多数票原则决定的集体偏好也一定是理性的。

( )3.如果两种商品的边际转换率不等于这两种商品对任何消费者而言的边际替代率,那么两种商品中有一种不是有效的生产出来。

( )4.对于福利极大化来说,完全竞争长期一般均衡既是必要的,又是充分的。

( )三、判断题1. 瓦尔拉斯一般均衡体系强调存在一组价格正好使每一个市场的供求相等,这组价格在现实中正好也是存在的。

( )2.如果购买某种商品有补贴,在一般均衡时,该商品的产量和销售量将大于最优的产量和销售量。

( )3.瓦尔拉斯之后的西方经济学家,用数学方法证明一般均衡体系需要在严格的假设条件下才可能存在均衡解。

( )4.边际转换率递增的原因在于要素的边际报酬也在递增。

( )5.生产可能性曲线位置高低取决于投入要素的数量和技术状况。

( )6.阿罗不可能性定理认为,在非专制的情况下,也有可能存在适用于所有个人偏好类型的社会福利函数。

〔 )7.现代经济学所认为的有效率的经济状态,一般就是指帕累托最优状态。

( )8.消费者均衡条件满足后,也就到达了帕累托最优状态。

( )9.社会福利函数可以代表全社会所有成员对福利的判断。

( )10.收入分配平等了,财富的分布自然也就平等了。

( )11.当两个消费者消费相同商品的边际替代率不相等时,就可能存在帕累托改良。

( ) 12.在生产的帕累托最优状态,两条等产量线的斜率相等。

( )13.交换和生产的最优条件就是将交换的最优条件和生产的最优条件并列起来。

( ) 14.生产可能性曲线是最优出产量集合的几何表示。

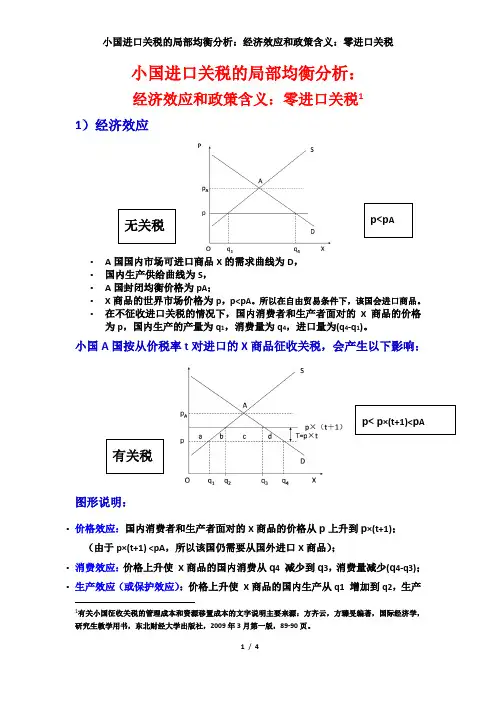

小国进口关税的局部均衡分析:经济效应和政策含义:零进口关税11)经济效应•A 国国内市场可进口商品X 的需求曲线为D , •国内生产供给曲线为S , •A 国封闭均衡价格为p A ; •X 商品的世界市场价格为p ,p<p A 。

所以在自由贸易条件下,该国会进口商品。

• 在不征收进口关税的情况下,国内消费者和生产者面对的X 商品的价格为p ,国内生产的产量为q 1,消费量为q 4,进口量为(q 4-q 1)。

小国A 国按从价税率t 对进口的X 商品征收关税,会产生以下影响:图形说明:• 价格效应:国内消费者和生产者面对的X 商品的价格从p 上升到p ×(t+1);(由于p×(t+1) <pA ,所以该国仍需要从国外进口X 商品);• 消费效应:价格上升使 X 商品的国内消费从q 4 减少到q 3,消费量减少(q 4-q 3); • 生产效应(或保护效应):价格上升使 X 商品的国内生产从q1 增加到q 2,生产1有关小国征收关税的管理成本和资源移置成本的文字说明主要来源:方齐云,方臻旻编著,国际经济学,研究生教学用书,东北财经大学出版社,2009年3月第一版,89-90页。

无关税有关税p<p A p< p ×(t+1)<p A量增加(q2-q1);•进口效应或贸易效应:国内消费减少和生产增加的结果,使进口减少(q4-q3)+(q2-q1),即原进口量为(q4-q1),减少到现在的进口量(q3-q2);•财政收入效应:由于对每一单位进口商品征收p×t数额的关税,所以关税收入增加p×t×(q3-q2);•再分配效应:征收关税后由于价格上升,使消费者购买商品多支出p×t×q3,但政府的税收收入只增加p×t×(q3-q2),消费者支付的税款中的剩余部分,即p×t×q2被转移给了生产者,发生了收入从消费者向生产者的再分配(在这个意义上,关税与国内消费税有类似的效果)。

(税务规划)关税的局部和一般均衡分析

局部均衡分析是以单个市场或产业为分析对象,忽略其他市场或产业的变化。

在关税局部均衡分析中,对于一个国家某一种商品,当该国实施关税时,商品的价格会上涨,供给量会增加,需求量会减少。

这意味着,该国将消费更少的该商品,而生产更多该商品,形成关税保护效应。

但是,这种保护效应不是本质意义上的保护,因为商品实际价格已经上升,消费者和其他生产商都会受到损失。

一般均衡分析则是考虑整体经济的变化,包括所有市场和产业的联动关系。

在关税的一般均衡分析中,需要考虑其他国家的反应,即当一个国家提高关税时,其他国家也可能采取类似政策,形成贸易战。

这将导致各国间的比较优势丧失,贸易流量减少,国际价格上升,世界产出减少。

一方面,该国的关税政策将会带来现金流入和生产保护效应,另一方面,贸易和投资机会的减少,将影响该国的商品和劳务价格,影响国民福利。

综合来看,对于一个国家而言,必须在关税政策和国内产业之间进行权衡,以获得最大的经济利益。

通过局部和一般均衡分析,可以帮助政策制定者理解关税政策的不同方面及其互动,并提供决策依据,使得国家政策更加有效。

一、关税经济效应的局部均衡分析对关税经济效应的局部均衡分析的研究前提是在其他条件不变的条件下,即假定一种商品的均衡价格只取决于这种商品本身的供求状况而不受其他商品的价格和供求状况的影响。

通过“小国”和“大国”两种情形。

(小国,指不是某种商品的重要的进口国;大国,指某种商品的重要进口国)可以分别解释以下的关税效应。

第一种情形:小国征收关税小国的关税效应图示如下:PHSPt表示征收关税后的国内价格PtABPwabcdPw表示征收关税前的世界价格CEFGIDb+ d为小国征收关税的净福利损失OQ1Q3Q4Q2(一)关税对小国本身的影响1、关税的生产效应小国征收关税后,国内市场价格因进口减少而上升,国内厂商扩大生产,产量增加,这就是关税对小国的生产效应。

由生产者得到的福利为梯形CAPtPw,即区域a(生产者剩余=IAPt—IC Pw)2、关税的消费效应小国征收关税后,国内市场价格上升导致消费减少,即关税的消费效应。

消费者福利损失为梯形GBPtPw,即区域a+ b + c + d(HG Pw—HBPt)3、关税的税收效应本国征收的税收将由政府获得,形成政府的财政收入。

即关税的税收效应。

图中矩形面积ABEF,即c(征收关税后进口的数量与单位产品征收的关税的乘积)4、关税的贸易效应把关税的生产效应和消费效应综合起来看,关税的贸易效应指一国征收关税使该商品国内价格上升,导致消费量减少,最终进口量减少,即减少量为Q1Q3+ Q4Q25、关税的净福利效应把关税的生产效应、消费效应和税收效应综合起来看,就可以得到关税的净福利效应。

关税的净福利效应=生产者福利增加—消费者福利损失+政府税收收入=a-(a+b+c+d)+c=-(b+d)(二)关税对小国之外的其他贸易伙伴国及世界的影响根据假定,由于征税国是一个小国,不能影响征税产品的国际市场价格,因此该国征收关税对贸易伙伴也就没有什么影响,贸易伙伴国的福利水平不变。

然而,征收关税却降低世界总体福利水平,下降的部分即为关税实施国的福利净损失部分。

局部均衡分析名词解释局部均衡分析名词解释:局部均衡理论(Partial equilibrium theory),也称局部均衡分析(Partial Equilibrium Analysis):在假定其他市场条件不变的情况下,孤立地考察单个市场或部分市场的供求与价格之间的关系或均衡状态,而不考虑它们之间的相互联系和影响。

均衡分析(Equilibrium Analysis):在假定各经济变量及其关系已知的情况下,考察达到均衡状态的条件和状况的分析方法.一般均衡分析,是指在充分考虑所有经济变量之间关系的情况下,考察整个经济系统完全达到均衡状态时的状况,和达到均衡的条件.局部均衡分析,是指假定在其他条件不变的情况下,考察单一的商品市场达到均衡的状况和条件.特点介绍局部均衡理论是一种经济分析方法,指在其他情况不变的情况下,仅考察经济生活在一定时间的某个变数对有关经济变量的影响的分析方法。

其特点是以单个的生产者和消费者为分析的对象,而不考虑它同其他生产者或消费者之间的相互影响。

英国著名经济学家阿弗里德·马歇尔在其价值论和分配论的阐释中运用了这种分析方法。

主要区别局部均衡是在假定其他市场条件不变的情况下,孤立地考察单个市场或部分市场的供求与价格之间的关系或均衡状态,而不考虑它们之间的相互联系和影响。

代表人物是马歇尔。

一般均衡是指在承认供求与市场上各种商品价格和供求关系存在相互联系和相互影响条件下,所有市场上各种商品的价格与供求的关系或均衡状态。

一般均衡理论的代表人物是瓦尔拉斯。

瓦尔拉斯一般均衡模型由四个方程组来表示:商品需求方程、要素需求方程、厂商供给方程和要素供给方程。

由于模型假定要素收入等于产品销售价值,故此四个方程级中必定有一个方程不是独立的。

通过令任一商品为货币商品并以此货币商品定义其他商品和要素的价格,便可使模型的未知数数目与相互独立的方程式数目相一致,从而满足方程组即模型有解的必要条件。

一般均衡的目标是经济效率最优,即经济福利最优。

《公共经济(财政)学:原理与模型》第10章税收效应分析第10.3节税收与储蓄和投资10.3.1 对储蓄的替代效应与收入效应税收对私人储蓄的替代效应表现在:政府课税会减少纳税人的实际利息收入,降低储蓄对于纳税人的吸引力,促使纳税人增加即期消费。

如图10.12所示,纵、横轴分别代表纳税人对储蓄和消费的选择,初始时个人对储蓄和消费的选择组合可连成一条直线,即AB线。

它与无差异曲线I相切于1E,即他选择1C数量的消费和1S数量的储1蓄。

现假定政府对储蓄利息征收所得税,由于实际储蓄收益下降,纳税人对储蓄和消费的选择组合会发生变化,新的选择组合线变为CB。

它与新的无差异曲线I相切于2E,这时,他选2C数量的消费和2S数2量的储蓄。

与税前相比,储蓄由S减少到2S,消费由1C增加到2C。

这1表明,税收对储蓄产生替代效应。

税收对储蓄的收入效应表现在:政府课税会降低纳税人的可支配收入,从而促使纳税人为维持原有的储蓄水平而减少即期消费。

如图10.13所示,纵、横轴分别代表纳税人对储蓄和消费的选择,初始时个人对储蓄和消费的选择组合可连成一条直线,即AB线。

纳税人从储蓄和消费中都可获得满足,一定数量的储蓄和一定数量的消费给他带来的效用无差异,两者的数量组合形成一系列无差异曲线。

AB线所能达到的最高无差异曲线为I,它们在1E点相切,表明1消费为C,储蓄为 S。

1现假定政府对储蓄利息征收所得税,由于可支配收入减少,纳税人对储蓄和消费的选择组合会发生变化。

假定纳税人的储蓄目标是既定的,该纳税人对储蓄和消费的选择组合线变为AE,它与新的无差异曲线I相切于2E,这时,他选择2C数量的消费。

由于2C小于1C,2表明税收对储蓄产生收入效应。

如果政府对储蓄利息征税(或者单独征收利息所得税,或者把利息收入纳入个人所得税的征税范围),既会产生收入效应又会产生替代效应,那么净效应是什么呢?现在分析利息所得税对家庭生命周期动机储蓄可能产生的影响。

关税的局部和一般均衡分析2、关税的价格效应,这是指关税的影响。

①对进口产品征收关税会使进口产品价格上升。

②关税征收国是小国,不会影响世界市场价格,关税全部由国内消费者承担,国内市场价格= 征税前世界市场价格+ 关税③关税征收国是大国,影响世界市场价格下降,关税全部由国内消费者、国外出口商共同承担,国内市场价格= 征税后世界市场价格+ 关税。

3、关税的局部均衡分析(1)关税的局部均衡效应:由4部分组成见教材图7-1。

①关税的生产效应:指由于关税导致的国内产量增加(CE)。

②关税的消费效应:指关税带来得国内消费的减少(GF)。

③关税的贸易效应:由于关税导致的进口的减少(CE + GF)。

④关税的税收效应:政府从关税中所得收入 (ABEF )。

所谓税收效应是指政府由于征收关税而获得的财政收入。

征收关税所获得的收入=进口量×关税率,在图1中,关税收入为S 2C 2× t ,即等于矩形AEFB 的面积C 。

至于对福利的影响,要看政府如何使用这部分税收而定,如果政府将关税收入全部用于补贴消费者,则可以弥补消费者的部分损失。

⑤面积(a +b +c +d )是关税导致的消费者福利损失(被减少的消费者剩余)。

(2)消费者和生产者剩余的关税效应 见下图:Consumer Surpluses and Producer Surplus(a) Consumer Surplus (b) Producer SurplusNext consider the supply curve S in Figure 8.1b. Points on it show the quantities ①消费者剩余是消费者对每一单位商品所愿意支付的价格与实际支付价格的差。

从图形上看,它是在实际购买价格水平线上需求曲线下的面积。

②从图形上看,HGP W 是征收关税前的消费者剩余,HBP t 是征收关税后的消费者剩余,GBP t P W (面积abcd )是征收关税后消费者剩余减少部分,叫消费者福利的损PP P P O P P失。