跨境并购中的税务筹划

- 格式:pdf

- 大小:373.69 KB

- 文档页数:14

交易的架构可能对卖方和买方均产生重大影响。好的架构会通过对资本利得税的筹划,以及优化融资和资金回流安排而创造巨大的节税价值。跨境并购重组中的税务筹划,涉及税额动辄数亿元,不仅会关乎交易的成败,还关系到企业的存亡,必须以系统、严谨的方法来进行。分析企业重组方案,以及就企业重组开展税务筹划,首先要确定重组的税务目标。在并购中,主要税务目标有三个:

●实现并购标的控制权从卖方向买方转移。

●最大化买方并购后的税务效率,最小化买方未来的税务风险。

●最小化并购交易过程中的税收负担。

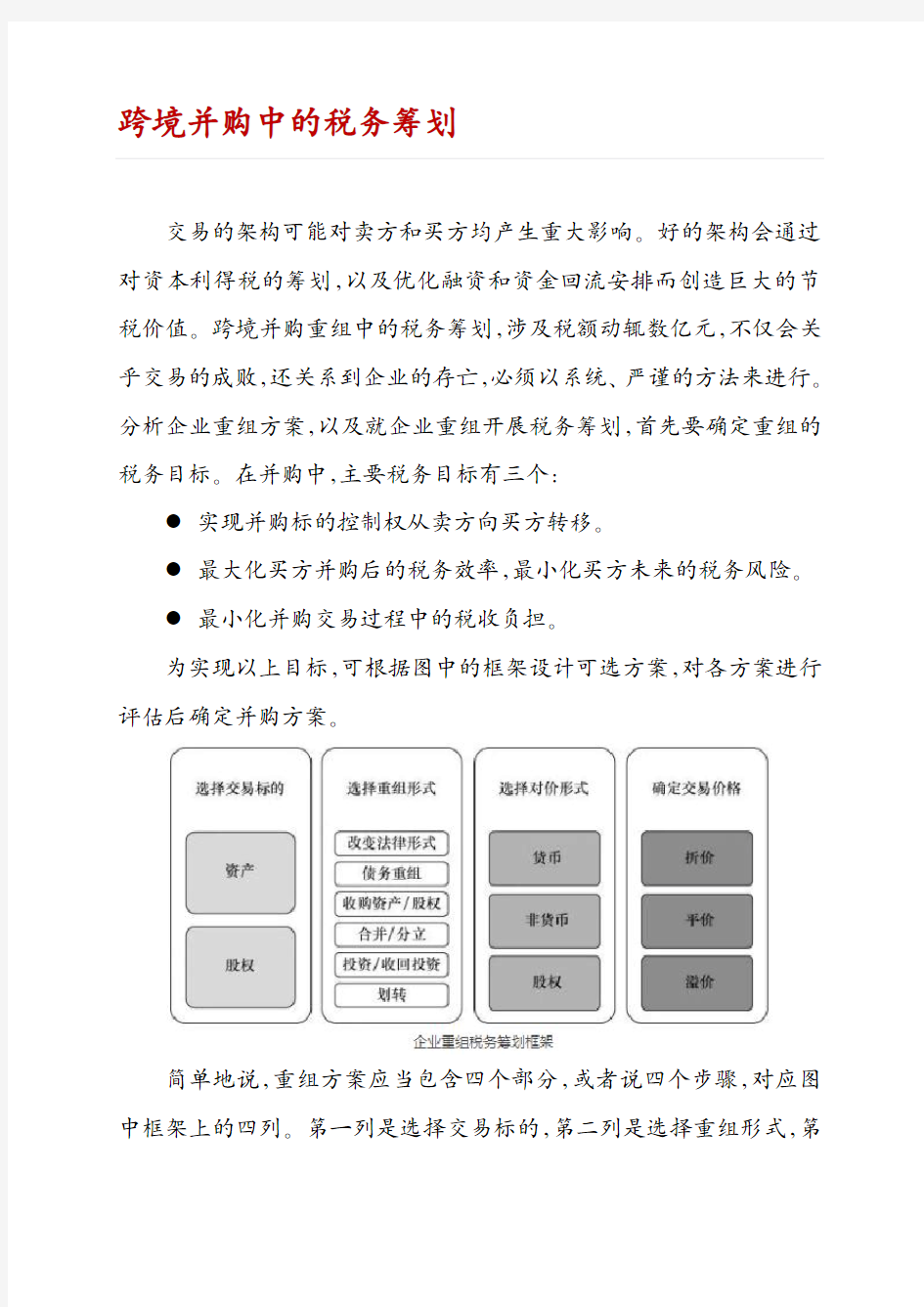

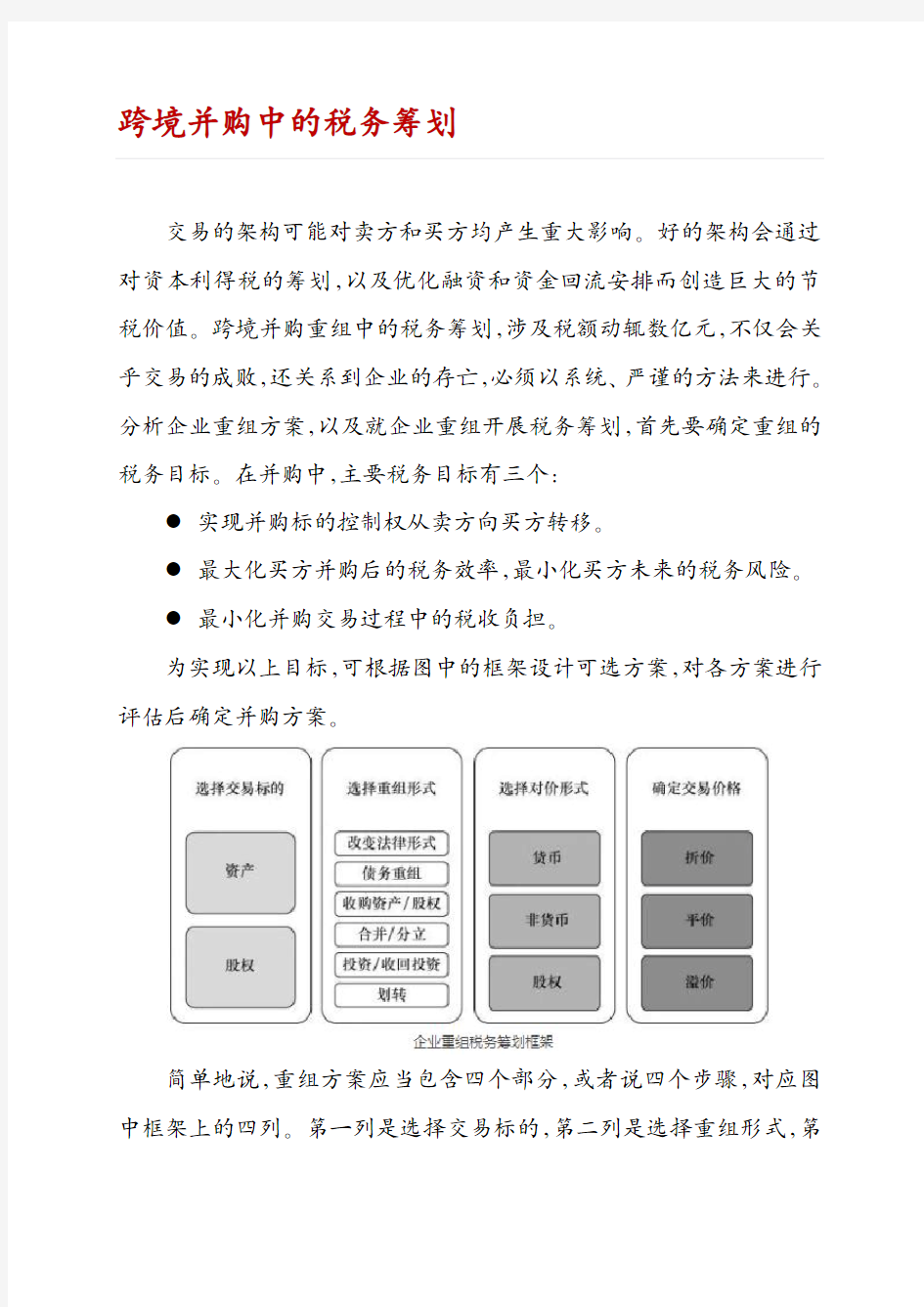

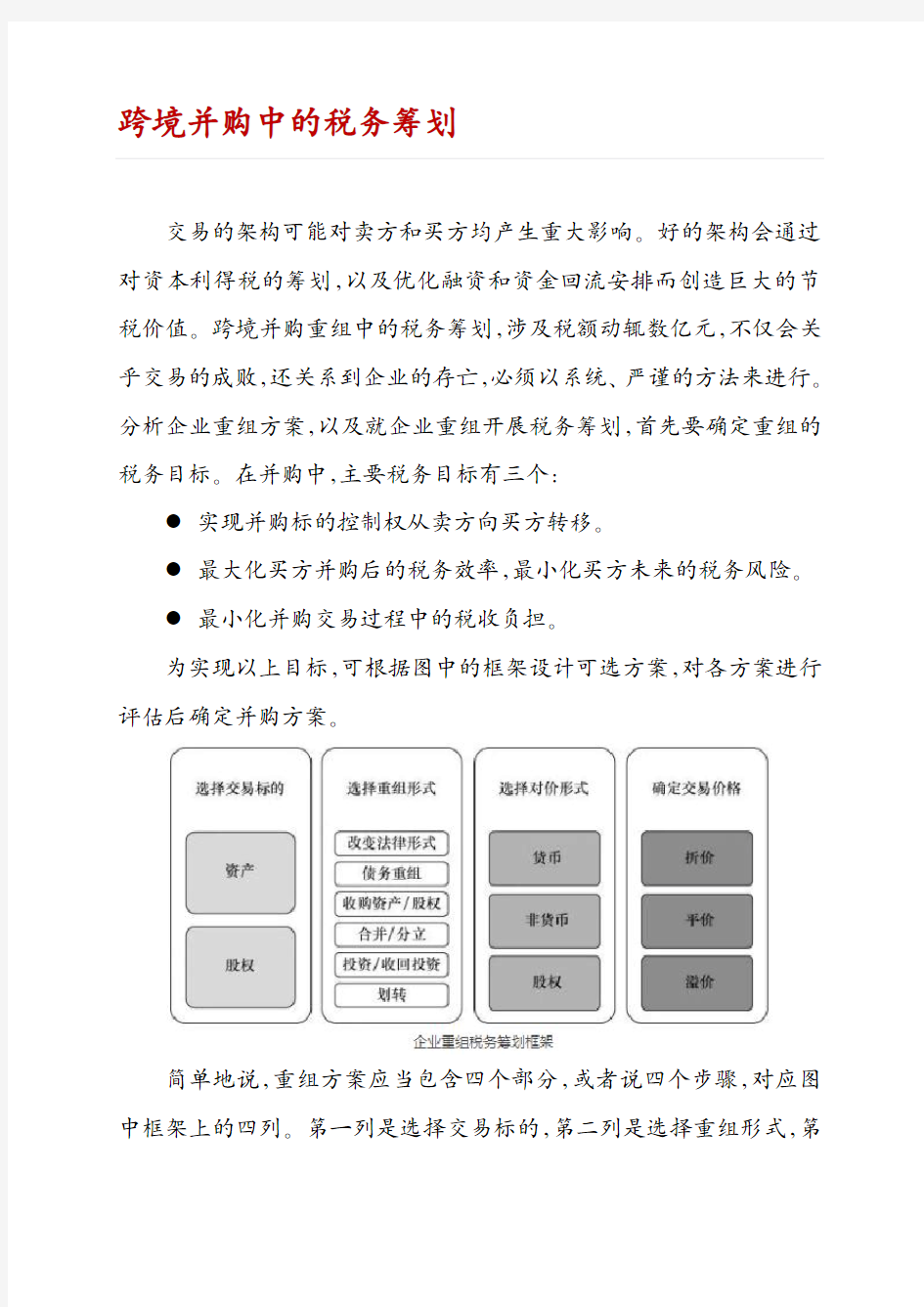

为实现以上目标,可根据图中的框架设计可选方案,对各方案进行评估后确定并购方案。

简单地说,重组方案应当包含四个部分,或者说四个步骤,对应图中框架上的四列。第一列是选择交易标的,第二列是选择重组形式,第

三列是选择对价形式,第四列是确定交易价格。构架中也要列出各种重要的选择。图中在各列列示了中国税制下的各种选择,用以分析方案中的中国税收。对于方案中涉及的境外各国,也应当在各列中填入该国税制下的各种选择,进行同样的分析。

分析构建重组方案时,可以对照框架的四列来进行抉择。

1、选择交易的标的形式

一般来说,交易标的有两大类,即资产和股权。交易的方案,可以设计成收购标的公司的资产,也可以设计成直接购买拥有目的资产的公司的股权。一般来说,购买资产的有利之处在于:

●避免承继被收购公司潜在的负债和原有风险;

●对收购价格进行分摊,有可能增加可折旧资产的税务基础;

●不同资产可以分别获得,可能在全球配置。

●购买资产的不利之处则包括:

●被收购企业的税务待遇(例如税收优惠、税收抵免及可弥补亏

损)不会延续到收购企业;

●可能面临较高的间接税负担, 如增值税、货物劳务税及印花税。

购买股权的有利之处和不利之处与以上购买资产的情况相反。考虑的重点在于:购买股权的税收负担较轻,所以从交易的税务负担角度出发收购方会倾向于收购股权;但是,收购股权会承继被收购公司潜在的负债和原有风险,包括隐藏的纳税义务和潜在的税务风险,从历史风险角度出发则会倾向于收购资产。所以,在选择中要权衡两方面的利弊。在一些允许合并纳税的国家,并购可能造成一些公司进入或者退出一

个集团的合并纳税范围,这种情况下选择交易标的时也要将这一点考虑在内。

在目标公司存在多层架构的情形下,需要考虑从哪一层进行收购。如果只能收购现存架构,则需要从税务角度考虑如何将其整合成税负较优的理想投资架构。

“走出去”企业进行收购,其架构可能包含多个层级,多个实体,涉及多个国家。被收购的架构也可能一样复杂。这种情况下,在选择交易标的时,就需要将整个架构中涉及的所有国家的税收进行综合考虑,尤其是不能忽视相关国家针对间接转让财产的税务处理法规和实践。

案例--印度沃达丰案

2007年,为了进入印度市场,沃达丰从香港和记黄埔手中收购了印度和记埃莎通信公司(现名沃达丰埃莎)67%的股权。交易是通过沃达丰控股的一家荷兰公司完成的,该公司向和记黄埔旗下的一家开曼群岛公司支付了112亿美元,并收购了另一家开曼群岛公司,后者间接持有这家印度移动运营商的控股股权。印度税务部门以该收购案主要标的物在印度为由,要求沃达丰公司支付资本利得税。印度最高法院则认定,由于交易双方都是境外离岸公司,没有纳入印度的税收法律体系,印度税务部门对沃达丰收购在印度的资产无权管辖,沃达丰公司不负有纳税义务。2012年1月,印度最高法院正式判决沃达丰胜诉,不必就2007年的海外收购案缴纳巨额税款。

然而仅仅几个月过后,印度政府就发布了修订个人所得税法的提案,明确对此类跨境兼并交易行为,即便交易方为税务登记及经营注册

地在印度境外的企业或经济实体,只要其所持有的资产或资本直接或间接来源于印度,且其资产或资本属于股息红利性质,那么该项资产或资本应被视作来源于印度的收入,并按照印度新个人所得税法的规定缴纳资本利得税。

这一规定将有可能推翻印度最高法院近期包括对沃达丰涉税问题在内的一系列裁定和判决。对此,沃达丰控股的荷兰公司已向国际法庭提交了“贸易争议告知书”,声称印度政府的新个人所得税法草案违背了印度与荷兰签订的双边税收协定的精神,这就意味着沃达丰一案正式纳入了国际法庭双边贸易争端仲裁程序。

与此同时,美国贸易组织纷纷联手,要求印度政府推进司法公开和透明。包括国际财政执委会、美国商会等在内的12个重点行业协会组织,在与美国财政部部长蒂莫西·盖特纳会谈时,提出申请,请求美国财政部针对印度财政预算草案中跨境贸易涉税问题溯及既往条款提起质询,要求印度政府做出公开、透明的法律解释。

美国贸易组织协会的一位代表指出,根据溯及既往条款,印度政府将对过往的跨境贸易行为征收资本利得税,这一规定将会对美方在印度的公司、客户、股东和投资者带来严重的负面影响。该协会警告称,一旦该草案在印度国会获批,将会使在印度的境外直接投资资本明显减少。

代表着欧、亚、美超过25万家企业利益的全球工业联盟组织表示,印度政府数度食言,税收政策朝令夕改,印度作为国际投资贸易“宝地”的形象备受冲击,投资者信心大打折扣,投资发展前景令人担忧。该组

织敦促美方极力制止印度新法案的推行,以避免其他国家推出类似不利于国际投资的税收政策。

美国财政部部长蒂莫西·盖特纳则表示,印度政府应慎重行事,不断健全和稳定国内法制环境,重振国际投资信心,以开放的姿态欢迎各国投资者落户印度。

据了解,在国际货币基金组织与世界银行年度例会上,英国财政部大臣乔治·奥斯本与印度财政部长普拉纳布·慕克吉也就印度修订个人所得税法一事举行了专门会晤。访问新德里期间,奥斯本在接受记者采访时表示,英国政府对印度新法案的推行也“深表关切”,并强调,这并非因为此案牵涉沃达丰一家企业,更因为英方担心新法案推行后会对印度整个投资大环境产生不利影响。奥斯本坦言,英国虽有回溯法律的做法,但最多也只是回溯几个月,印度一回溯就是50年,政策的不稳定让人担忧。

资料来源:陈佳雯,刘进.跟沃达丰没完没了———印度拟修改税法追缴税款[N].中国税务报,2012-05-09

世界各国的间接转让财产相关法规各不相同。与印度相比,有些国家的规定相对宽松,澳大利亚就是一个例子。非居民企业间接转让财产,澳大利亚仅对涉及澳大利亚的应税财产(以下简称TAP)征收资本利得税。TAP包括:

●位于澳大利亚的不动产中的权益;

●澳大利亚常设机构用于经营的资产;

●在一个居民或者非居民公司中至少10%以上的权益,而该公司

至少50%的财产由位于澳大利亚的不动产构成;