我国商业银行跨国并购财务绩效实证研究

- 格式:pdf

- 大小:208.91 KB

- 文档页数:2

银行跨国并购绩效的实证研究2022年跨国并购案例银行跨国并购是资本跨国流动即国际资产移动的一种方式,属于国际投资范畴。

银行跨国并购绩效是银行跨国并购中的核心问题,是银行实施跨国并购的支柱所在和先决条件。

对该问题的研究能更好的服务于中国银行业以跨国并购的方式进军国际银行业,增强中国银行业在国际银行业中的影响力,这也是顺应经济、金融全球化发展趋势,符合中国国家政治、经济利益的。

一、中国银行业跨国并购的发展历程1980年,中国银行业就开始了跨境并购尝试。

当时,中实银行收购了香港嘉华银行61.38%的股份,开中国银行业境外并购的先河;1998年2月,中国工商银行成功收购英国西敏银行所属的西敏证券亚洲有限公司,完成了中国工商银行的首次境外收购。

2006年以来,中国银行业的并购交易事件可谓接连不断,并购交易的规模和并购的范围也持续增长和扩大,涉及到香港、印度尼西亚、新加坡、南非和美国等国家和地区。

据Dealogic统计,截至2007年10月27日,中国银行业共宣布6笔海外并购项目,并购交易额达107亿美元,同比增长129%,占中国海外并购总交易额的50.7%,并购频率之高和金额之大前所未有。

2007年8月,国际金融市场开始经历20世纪30年代经济大危机以来最为剧烈的动荡。

2022年,中国银行业利用国际银行业格局调整的契机,稳步推进“走出去”战略。

大型商业银行共收购(或参股)了5家境外机构,涉及收购金额约合75.75亿美元。

中国银行业正以积极姿态走向国际大舞台,中国经济的对外开放程度也进入到了一个更高的层次。

二、中国银行业跨国并购的阶段分析中国银行业跨国并购的进程可以分为两个阶段。

第一个阶段是1993年至2005年,这一时期,中国银行业平均每年进行一次跨国并购交易,但是,这些跨国并购交易都发生在中国大陆附近,主要是在香港地区;第二个阶段是2006年至2022年,中国金融服务机构在这一时期共进行了11起跨国并购交易,其中6起发生在中国之外。

我国商业银行海外并购绩效研究作者:林伟华来源:《北方经济》2014年第09期随着经济全球化的发展,我国的商业银行进行海外并购越来越频繁。

商业银行主要通过海外并购实现跨国经营,以提升自身的国际竞争力、扩大海外市场,追求利润的最大化。

从1984年到2009年,商业银行共发生了28起海外并购案,涉及的金额约200亿美元。

其中尤以工商银行在并购案例中独占鳌头。

从2000年到2012年,工商银行收购了香港友联银行、印尼Halim银行、澳门城兴银行股份有限公司、南非标准银行20%的股权、加拿大东亚银行,目前仍在进行的有泰国ACL银行大众有限公司。

一、我国商业银行海外并购事件及特征全球银行并购浪潮最早出现于19世纪末20世纪初,始于银行业起步最早的英国,并逐渐延伸到欧洲、美国、日本等国的金融业。

我国银行业海外并购相较于国际银行业的并购而言,起步比较晚。

1984年,中国银行收购澳门大丰银行50%的股份,开创了我国银行业海外并购的先例。

随着世界经济自由化、全球化和我国金融体制改革不断深化,我国商业银行进行海外并购也日趋活跃,并取得一定进展。

纵观我国商业银行海外并购实例,可归结出以下特点:首先,早期由于我国银行还未实行股份制改革,考虑到银行在我国经济领域特殊的地位,所以我国商业银行的海外并购仍是借助行政力量完成,并且所涉金额和交易笔数都不大,并购对象主要集中在香港和澳门地区。

其次,自2006年以来,随着我国经济体制完善,股份制商业银行发展壮大,商业银行的海外并购模式也由政府主导逐渐转向了市场主导,银行因为自身市场需求积极参与海外并购。

从我国每年商业银行海外并购案例可以看到,每年的并购交易数量有了显著增加,目标地区也开始向非洲、欧洲、美洲、东南亚地区拓展,涉及金额数目也有大幅度提高。

从1984年到2009年,商业银行共发生了28起海外并购案,涉及到的金额约200亿美元。

其中,被收购方所在地区在香港的有19家,在欧洲的有3家,在东南亚的有3家,在美国和非洲各有1家。

并购对商业银行财务绩效的影响实证研究20世纪末期以来,随着经济全球化的发展、金融自由化的程度不断提升和加快发展的信息技术,银行并购成为全球的企业并购的主导。

国际银行业纷纷通过并购重组来扩大规模、提高效率和占领市场,推动着银行业向着经营多样化和国际化方向发展。

在此趋势的推动下,加之亚洲金融危机的爆发,银行间的竞争愈演愈烈,我国商业银行的并购自20世纪末以来在金融和经济市场中的地位越来越重要。

所以我们需要学习国外银行并购的先进经验,并与我国银行自身的特点相结合,实现我国商业银行的高效并购,使我国商业银行的国际竞争力和效率再上一个台阶。

因此,研究并购对商业银行财务绩效的影响具有极其重要的理论和实践意义。

标签:商业银行并购;财务绩效;并购环境一、银行并购概述银行并购,顾名思义,包含两种类型的经济行为:银行收购和银行合并。

一家银行通过在股票市场上以购买股票的方式来控制另一家银行的经营决策权,这样的一种行为叫做银行收购。

新设合并和吸收合并都是银行合并。

两家或两家以上的银行通过合并的方式创建一个新银行叫做新设合并;银行与银行之间或与其他企业之间,其中的一家吸收了其他银行或企业成为存续企业,叫做吸收合并。

商业银行绩效评价指的是根据商业银行的财务报表,使用绩效评价指标体系还有评价方法对银行在经营周期内的状况包括资产运营状况、财务效益状况和资本增值等状况进行考察。

进行商业银行绩效评价的过程中,确立一个具体的经营目标和经营原则是必要的,然后就是要设计一套以这种经营目标以及经营原则作为导向的财务绩效评价指标体系和相应的方法,最后一步就是根据商业银行财务报表上的数据,通过定量分析的方法进一步确定银行的经营绩效以及分析各项数据之间的联系和变动趋势。

为了考察商业银行能够全面地贯彻经营目标和经营原则,充分地协调盈利能力、安全性和流动性三者之间的关系,商业银行的绩效评价指标应该包括盈利能力指标、安全性指标以及流动性指标。

此外,考虑到商业银行的长远发展,经营增长能力指标在银行的持续性经营方面也非常重要,所以在对商业银行进行绩效评价时,经营增长能力指标不容小觑。

我国上市公司跨国并购绩效的影响因素研究的实证分析我国上市公司跨国并购绩效的影响因素研究的实证分析引言随着全球化的加深和经济一体化的推进,跨国并购已成为当今世界上一个重要的经济活动。

作为一个经济发展迅速的国家,中国的上市公司也积极参与国际市场竞争,通过跨国并购来获取资源、技术和市场等方面的优势。

然而,尽管跨国并购给公司带来了发展机遇,却也伴随着一系列的挑战和风险。

因此,深入研究我国上市公司跨国并购绩效的影响因素,对于指导企业战略决策、提高绩效和实现可持续发展具有重要意义。

一、文献综述1.1 跨国并购绩效的定义与衡量指标跨国并购绩效是指在跨国并购过程中,公司通过收购或合并方式获取新的资产、技术、市场等资源后所产生的经济和商业效益。

通常用于衡量跨国并购绩效的指标有市场价值、财务绩效、战略绩效等。

1.2 影响跨国并购绩效的因素影响跨国并购绩效的因素包括企业因素、市场因素和环境因素等。

企业因素主要包括公司规模、资本实力、管理能力等。

市场因素主要包括市场开放程度、行业竞争激烈程度等。

环境因素主要包括政治、法律、文化等因素。

二、方法论2.1 研究数据本研究选取了2010年至2020年间我国上市公司进行的跨国并购案例作为研究对象,共计100个案例。

2.2 研究模型本研究基于现有的理论框架,构建了跨国并购绩效的影响因素研究模型。

模型包括企业因素、市场因素和环境因素三个主要影响因素。

2.3 数据分析方法本研究主要采用定量研究方法,通过对跨国并购案例数据进行统计分析,并利用SPSS等工具进行实证分析。

三、实证分析结果3.1 企业因素对跨国并购绩效的影响研究结果表明,企业的规模、资本实力和管理能力对跨国并购绩效有着显著影响。

规模较大的企业更容易在并购过程中获取更多的资源和优势,资本实力较强的企业更能够承担风险和挑战,管理能力较强的企业更能够实现资源的整合和优化。

3.2 市场因素对跨国并购绩效的影响研究结果表明,市场开放程度和行业竞争激烈程度对跨国并购绩效有一定的影响。

我国上市公司跨国并购绩效的影响因素研究的实证分析作者:付洪垒陈余梦来源:《商场现代化》2021年第12期摘要:在经济全球化的背景下,越来越多的中国企业开始加入到跨境并购的行列中。

尽管跨界并购活动在全球范围内变得更加激烈,但是我们仍然不能忽视其潜在的风险和问题。

因此,本文选取企业跨国并购的绩效为指标,研究了影响企业跨国并购绩效评价的几个主要因素,让企业跨国并购时少走弯路,并提供合理的参考意见。

关键词:跨国并购;公司绩效;实证分析一、研究假設1.企业规模对跨国并购前后企业绩效的影响企业规模越大,企业拥有的资金就越雄厚,而资金的充裕度能为企业并购提供必要的物质基础,但企业规模越大,企业容易引发“大企业毛病”,能用企业资金解决的问题都不是大问题,但这可能导致大企业在并购之前尽职调查可能做得不够深入,企业并购后在企业经营战略方面面临较大差异,此时企业双方因战略不明、经营不善,引发企业并购经营存在人为干扰或阻碍,此时企业并购绩效会比较差。

基于此,假设H1:企业规模与我国上市企业跨国并购绩效负相关2.企业上市年限对企业跨国并购前后绩效的影响企业的上市年限可以体现出企业的发展时间跨度和经营理念的成熟度,企业经营理念越成熟,企业并购经验也会越丰富,容易让并购方企业与被并购方企业更好融合,实现企业之间的经营交叉与合并,剔除一些较差的资产,集中优势整合双方的优质资源,实现双方企业之间的资源最优化配置,在改善双方企业主营业务的同时,提升并购企业的绩效。

基于此,假设H2:上市公司年限与我国上市企业跨国并购绩效正相关3.企业资本结构对企业跨国并购前后绩效的影响负债在一定的程度上可以体现出企业的经营能力。

企业负债经营,虽然会产生利息,企业额外付出成本,但在不发生偿债危机的情况下,企业借入资金进行跨国并购,企业在支付利息同时,利用财务杠杆整合双方资源,求同存异,提升与扩展企业的经营范围,实现企业绩效的提升。

基于此,假设H3:企业资本结构与我国上市企业跨国并购绩效正相关4.企业支付方式对企业跨国并购后绩效的影响企业在支付方式中涉及现金支付与非现金支付,支付方式的差异使得企业并购的绩效也有所不同,具体表现为当企业采用现金支付时,会使股民对企业产生良好的印象。

中国企业跨国并购绩效研究中国企业跨国并购绩效研究导言随着中国经济的快速发展和全球化的推动,中国企业对跨国并购的兴趣日益增长。

跨国并购对于中国企业来说不仅意味着增加国际市场份额和获取技术、品牌等资源,更是提高竞争力和实现战略目标的重要手段。

然而,跨国并购涉及多个国家的法律、文化、商业环境等因素,其绩效也不容忽视。

本文将围绕中国企业跨国并购绩效进行研究分析。

一、跨国并购背景和动因中国企业的跨国并购活动在过去几年中呈现出井喷式增长的态势。

这一趋势的背后存在多重动因。

首先,中国的经济转型和升级需求推动了企业不断寻求海外资源和市场的需求。

其次,中国企业的强劲资金实力和产能过剩使其有能力进行跨国并购。

此外,政府推动“一带一路”战略以及促进国内企业“走出去”的政策也为跨国并购提供了机遇。

二、跨国并购的优势和挑战跨国并购对于中国企业来说具有一系列的优势和挑战。

从优势方面来看,跨国并购可以帮助企业快速获得技术、品牌和渠道等资源,进一步拓展国际市场份额,提高企业核心竞争力。

此外,通过并购,企业还可以实现全球化布局,分散风险,提高抗风险能力。

然而,跨国并购也面临着一系列的挑战,如文化差异、法律风险、整合管理等。

三、跨国并购的绩效评价模型为了对中国企业的跨国并购绩效进行评估,建立合适的评价模型具有重要意义。

本文将介绍一种绩效评价模型,将绩效分为战略绩效和财务绩效两个方面进行评估。

1. 战略绩效评价战略绩效评价主要关注企业对目标市场的渗透能力和核心竞争力的提升。

评价指标可以包括市场份额增长率、品牌认知度提升程度、市场扩张速度等。

2. 财务绩效评价财务绩效评价主要关注企业的盈利能力和效率提升程度。

评价指标可以包括销售收入增长率、利润率提升程度、投资回报率等。

四、案例分析本文选择若干个中国企业的跨国并购案例进行分析。

通过对这些案例的深入研究,可以揭示成功案例的共同特点和经验教训。

1. 华为收购荷兰公司的案例华为作为中国知名的通信技术企业,在海外市场的扩张上取得了一系列成功。

我国商业银行海外并购绩效研究随着经济全球化的深入推进,我国商业银行在海外市场的地位逐渐提升。

海外并购成为我国商业银行拓展业务、提升竞争力的主要手段之一。

然而,海外并购的绩效表现并不尽如人意,也面临着诸多风险和挑战。

本文将对我国商业银行海外并购绩效进行深入研究,以期为提升海外并购绩效提供有价值的建议。

近年来,我国商业银行海外并购的案例不断增加,涉及的金额也呈上升趋势。

海外并购成为我国商业银行拓展业务、提升竞争力的主要手段之一。

然而,海外并购的绩效表现并不尽如人意,也面临着诸多风险和挑战。

因此,对我国商业银行海外并购绩效进行研究具有重要的现实意义。

本文将采用文献综述、实证分析和案例研究相结合的方法,对我国商业银行海外并购绩效进行研究。

通过对国内外相关文献的梳理,总结出影响海外并购绩效的主要因素。

利用实证分析方法,对我国商业银行海外并购的财务数据进行统计和分析。

结合具体案例,深入探讨我国商业银行海外并购绩效的提升策略。

通过对我国商业银行海外并购案例的分析,我们发现以下问题:(1)并购绩效评估指标不健全:我国商业银行在海外并购过程中,缺乏完善的绩效评估指标,导致无法准确地评估并购的成效。

(2)财务数据分析不深入:在并购过程中,我国商业银行对目标企业的财务数据分析不够深入,导致无法准确地评估目标企业的价值。

(3)并购策略不合理:我国商业银行在海外并购过程中,缺乏科学的并购策略,导致无法实现预期的并购目标。

通过文献综述和实证分析,我们发现以下因素对我国商业银行海外并购绩效产生影响:(1)政治因素:海外市场的政治环境对并购绩效产生影响,如政治稳定性、政策法规等。

(2)经济因素:目标企业所在国家和地区的经济环境对并购绩效产生影响,如经济增长率、市场竞争等。

(3)技术因素:目标企业的技术水平和研发能力对并购绩效产生影响,如知识产权、技术创新等。

(1)完善并购绩效评估指标:我国商业银行应建立完善的并购绩效评估指标体系,以便准确地评估并购的成效。

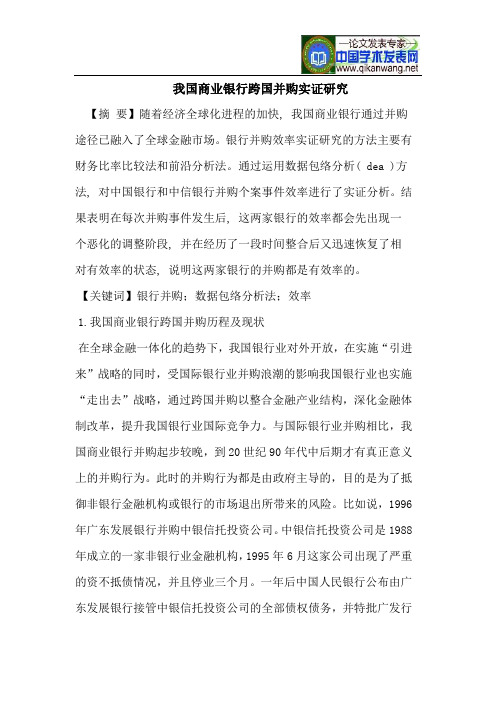

我国商业银行跨国并购实证研究作者:宫雪谢磊来源:《时代经贸》2012年第03期【摘要】随着经济全球化进程的加快, 我国商业银行通过并购途径已融入了全球金融市场。

银行并购效率实证研究的方法主要有财务比率比较法和前沿分析法。

通过运用数据包络分析( DEA )方法, 对中国银行和中信银行并购个案事件效率进行了实证分析。

结果表明在每次并购事件发生后, 这两家银行的效率都会先出现一个恶化的调整阶段, 并在经历了一段时间整合后又迅速恢复了相对有效率的状态, 说明这两家银行的并购都是有效率的。

【关键词】银行并购;数据包络分析法;效率1.我国商业银行跨国并购历程及现状在全球金融一体化的趋势下,我国银行业对外开放,在实施“引进来”战略的同时,受国际银行业并购浪潮的影响我国银行业也实施“走出去”战略,通过跨国并购以整合金融产业结构,深化金融体制改革,提升我国银行业国际竞争力。

与国际银行业并购相比,我国商业银行并购起步较晚,到20世纪90年代中后期才有真正意义上的并购行为。

此时的并购行为都是由政府主导的,目的是为了抵御非银行金融机构或银行的市场退出所带来的风险。

比如说,1996年广东发展银行并购中银信托投资公司。

中银信托投资公司是1988年成立的一家非银行业金融机构,1995年6月这家公司出现了严重的资不抵债情况,并且停业三个月。

一年后中国人民银行公布由广东发展银行接管中银信托投资公司的全部债权债务,并特批广发行5个新建分行的指标来增强消化中银信托投资公司的能力,最终化解了中银信事件的负面影响。

同样,1997年中国建设银行接管中国农业发展信托投资公司,1998年中国工商银行并购海南发展银行,都是政府主导的,以化解危机为目的的。

随着我国商业银行的不断改革与发展,从1999年开始,我国商业银行并购逐步由政府主导向市场主导转变。

如表3-4所示,这些商业银行成功并购的经验,为我国商业银行的快速发展摸索出一条新道路,也为商业银行通过并购寻求发展提供了参考。

商业银行并购的动因分析和绩效的实证研究20世纪90年代以来,银行并购的浪潮一浪高过一浪,数量之多、金额之巨、规模之大,可谓史无前例。

而中国加入WTO后,时至今日,中国银行业开放的大限已至,越来越多的外资银行将登陆中国,遵循世界通用规则的市场化银行并购将成为我国银行必须面对的现实问题。

国外对银行并购的研究因其丰富的并购实践而臻炉火纯青之境,而我国对这一领域的实践和理论研究还刚起步,亟待深化和进一步的发展,以为即将到来的银行并购活动提供指导。

本文在借鉴国外研究的理论和实证研究成果的基础上,深刻剖析了我国银行业和商业银行并购的现状,对银行并购的案例进行了实证分析并在此基础上提出了若干对策建议,以期能为我国银行业的并购提供有益的启示。

银行并购由来已久并有愈演愈烈之势,必有其深刻的历史背景和复杂的现实原因。

对此,本文借鉴西方理论界的研究成果,选取产业组织理论、交易费用理论、效率理论、管理主义理论、市场势力理论五个有代表性的理论学说为理论基础,这些理论从不同的角度出发,在一般性和普遍性的层面,回答了本文的研究主题,也是并购的两个基本问题——并购的动因和并购的效率。

就动因来讲,本文对银行并购的动因从外部条件和内在驱动因素两个方面来分析,对影响商业银行并购的外部因素和内在驱动因素分别进行了有价值的总结。

而就并购绩效的分析而言,本文先在文献综述部分对国外银行并购绩效的实证分析成果进行了分析和概括,然后在第4章运用DEA模型对我国兴业银行的并购案例进行了动态和静态的实证考察,并在此基础上,为我国的商业银行并购提出了若干对策建议。

在上述研究思路的指导下,本文在结构上作了如下安排:第1章为引言,2-5章为正文部分,最后1节为结论。

第1章为引言部分。

首先,对本文的选题背景进行了说明,指出了本文的写作意图;其次,对银行并购理论的发展进行了综述,分析了有关银行动因理论、绩效实证和中国商业银行并购研究的现实状况;最后,对本文的研究思路、分析框架和结构安排做了简要的介绍。

我国商业银行境外并购的现状、特点及绩效分析——以工银亚洲并购华比富通银行为例辛显镇自2003年12月银监会决定逐步开放中国银行业市场,允许外国投资者最高参股25%以来,国际银行业纷纷掀起了抢滩中国市场,入股中国本土银行的热潮,这对中国本土银行带来了极大挑战。

当今形势下,全球银行业竞争日益激烈,外资银行不断在本国“攻城略地”抢占市场,银行的国际化经营成为大势所趋,有实力的中国商业银行必须顺势而为,积极审慎地开拓国外市场,以实施国际化经营。

一、我国商业银行境外并购的现状及特点在国际银行业并购浪潮的推动下,我国商业银行审时度势,抓住时机,积极拓展海外市场,参与国际金融市场竞争,开展境外银行并购的初步尝试,取得了积极的成果。

1998年,中国工商银行收购英国西敏寺银行所属的西敏寺亚洲证券公司,同时和香港东亚银行联合组成工商东亚金融控股公司;2000年4月,中国工商银行成功收购香港友联银行,并改组为中国工商银行(亚洲)有限公司,工商银行于2001年整合香港分行与工银亚洲,重新定位了香港分行和工银亚洲的业务发展方向,其后至2007年底的几年时间里,中国工商银行在“壮大亚洲、巩固欧洲、突破美洲”的并购战略指导下,不断推进境外并购进程,先后收购了香港华比富通银行、印尼Halim银行、澳门诚兴银行和南非标准银行。

其中,对印尼Halim银行的收购是工行在除香港以外的海外地区首次进行境外并购,也是该行第一次以收购方式进入东南亚市场,为该行今后在国际金融市场间进一步渗透和拓展积累了宝贵经验。

中国银行、中国建设银行和国家开发银行等国有大型银行也积极瞄准境外市场,通过制定正确的收购战略,成功并购了国外几家银行机构,大大开拓了其国际业务的发展。

2006年12月,中国建设银行收购美国银行持有的美国银行(亚洲),收购完成后,建行在香港的业务规模迅速扩大为原来的两倍,客户贷款从原来的第十六位飙升至第九位。

建行通过此次收购,获得发展香港业务所需的网点渠道、人员、系统、产品和客户,从而快速搭建起在香港的零售业务平台,增强了为零售客户与商业企业提供服务的能力。

目 录1引言 (1)1.1研究背景和意义 (1)1.2文献综述 (2)1.2.1关于银行并购动因文献综述 (2)1.2.2关于银行跨国并购绩效研究文献综述 (5)1.2.3文献述评 (8)1.3研究思路与方法 (9)1.3.1研究方法 (9)1.3.2研究思路 (10)1.4本文的框架 (10)2商业银行跨国并购绩效及本文基础理论概述 (11)2.1商业银行跨国并购概念 (11)2.1.1企业并购概念 (11)2.1.2银行并购概念 (11)2.1.3银行跨国并购及类型 (12)2.1.4并购绩效 (12)2.2影响银行跨国并购绩效的因素 (12)2.2.1文化的影响 (13)2.2.2并购类型的影响 (13)2.2.3金融危机的影响 (13)2.2.4支付方式的影响 (14)2.3银行并购财务绩效指标 (15)2.3.1盈利能力指标 (15)2.3.2偿债能力指标 (15)2.3.3营运能力指标 (16)2.3.4发展能力指标 (16)2.4银行并购绩效理论基础 (17)2.4.1效率理论 (17)2.4.2交易费用理论 (17)2.4.3市场势力理论 (17)3中国工商银行并购阿根廷标准银行案例分析 (19)3.1案例背景简介 (19)3.1.1中国工商银行简介 (19)3.1.2阿根廷标准银行简介 (20)3.2中国工商银行并购阿根廷标准银行动因分析 (21)3.2.1提高银行的资本充足率 (21)3.2.2支配闲置资金,提升盈利能力 (21)3.2.3拓展业务范围,进行多元化经营 (21)3.2.4打开国际化市场,提升国际竞争力 (22)3.3影响中国工商银行并购阿根廷标准银行绩效的因素 (23)3.3.1法律环境及政府的监管 (23)3.3.2工商银行的资产规模 (23)3.3.3工商银行跨国并购经验 (24)3.3.4阿根廷银行业务的多样性 (24)3.4利用财务指标分析法分析案例绩效 (25)3.4.1盈利能力指标分析 (25)3.4.2偿债能力指标分析 (27)3.4.3营运能力指标分析 (28)3.4.4发展能力指标分析 (29)3.4.5运用指标体系对工商银行并购案绩效的评价 (30)3.5工商银行并购阿根廷标准银行的成功经验启示 (31)3.5.1抓住良好的并购时机 (31)3.5.2有成功的跨国并购经验 (31)3.5.3合理的选择阿根廷银行为并购目标 (32)3.5.4注重阿根廷银行的本土化 (32)3.5.5注重阿根廷银行在业务上的互补 (33)4提升我国商业银行跨国并购绩效的建议 (34)4.1政府应创造良好的外部环境 (34)4.1.1应重视完善与发展我国的资本市场 (34)4.1.2在银行跨国并购中正确定位政府的角色 (35)4.1.3完善对银行跨国并购有关的法律法规体系 (35)4.1.4加大对银行跨国并购的支持力度,给予资金支持 (36)4.2应合理选择并购目标及支付方式 (36)4.2.1制定明确战略,选择优势互补的银行为目标 (36)4.2.2充分利用海内外政策优势,实现并购的最大利益 (37)4.2.3支付手段需灵活,减少现金支付比例 (37)4.3应学习先进经验并注重人才的培养 (38)4.3.1建立银行跨国并购中介机构 (38)4.3.2借鉴国外并购经验,把握最佳并购时机 (39)4.3.3加强对专业人员的培养,引进海外优秀人才 (39)4.4并购后应重视并加强并购后的整合 (40)4.4.1采取积极的整合策略和计划 (40)4.4.2塑造专业的整合文化并建立专业团队 (40)4.4.3对人员、文化和财务进行整合 (41)参考文献 (42)致谢 (45)Contents1Introduction (1)1.1 Research background and significance (1)1.2 Literature review (2)1.2.1 Literature review on the motivation theories of bank mergers and acquisitions (2)1.2.2 The theoretical literature on the performance of cross border mergers andacquisitions of banks (5)1.2.3 Literature review (8)1.3 Research ideas and methods (9)1.3.1 Research method (9)1.3.2 Research ideas (10)1.4 The framework of this paper (10)2 The performance of cross-border mergers and acquisitions of commercial banks and an overview of the basic theory of this paper (11)2.1 Concept of cross-border mergers and acquisitions of commercial banks (11)2.1.1 Concept of enterprise merger and acquisition (11)2.1.2 Concept of bank merger and acquisition (11)2.1.3 Cross border mergers and acquisitions andits types (12)2.1.4 Mergers and acquisitions performance (12)2.2 Factors affecting the performance of transnational mergers and acquisitions of banks (12)2.2.1 The influence of culture (13)2.2.2 The influence of the M&A types (13)2.2.3 The impact of the financial crisis (13)2.2.4 The effect of payment methods (14)2.3 Financial performance indicators of bank mergers and acquisitions (15)2.3.1 Profitability index (15)2.3.2 Solvency Index (15)2.3.3 Operational capability index (16)2.3.4 Development capability index (16)2.4 The theoretical basis of bank M & A performance (17)2.4.1 Efficiency Theory (17)2.4.2 Transaction cost theory (17)2.4.3 Market power theory (17)3 Case analysis of China Industrial and Commercial Bank of China M & A Argentina Standard Bank (19)3.1 Case background profile (19)3.1.1 Introduction to the industrial and commercial bank of China (19)3.1.2 Introduction of Standard Bank of Argentina (20)3.2 Analysis on the motivation of China Industrial and commercial bank merger and acquisition of Argentina Standard Bank (21)3.2.1 Improve the bank's capital adequacy ratio (21)3.2.2 To control the idle funds, improve profitability (21)3.2.3 Expand the scope of business, diversified business (21)3.2.4 Open the international market, enhance the international competitiveness (22)3.3 The factors influencing the performance of Chinese industrial and Commercial Bank of China in Argentina Standard Bank (23)3.3.1 Legal environment and government regulation (23)3.3.2 Industrial and Commercial Bank of China asset size (23)3.3.3 Industrial and Commercial Bank cross border merger and acquisitionexperience (24)3.3.4 The diversity of banking business in Argentina (24)3.4 Using the financial index analysis method to analyze the case performance (25)3.4.1 Profitability index analysis (25)3.4.2 Solvency Index Analysis (27)3.4.3 Operational capability index analysis (28)3.4.4 Development ability index analysis (29)3.4.5 Evaluation on the performance of industrial and Commercial Bank of Chinaby using index system (30)3.5 The successful experience of industrial and commercial bank mergers and acquisitions in Argentina Standard Bank (31)3.5.1 Seize a good opportunity for mergers and acquisitions (31)3.5.2 A successful experience of transnational mergers and acquisitions (31)3.5.3 Reasonable choice of the Bank of Argentina as a target of M & A (32)3.5.4 Pay attention to the localization of the Bank of Argentina (32)3.5.5 Pay attention to the Bank of Argentina in the business of complementary (33)4 Suggestions on improving the performance of cross border mergers and acquisitions of commercial banks in China (34)4.1The government should create a good external environment (34)4.1.1We should pay attention to perfecting and developing the capital market ofour country (34)4.1.2 The correct positioning of the government's role in cross-border M&A in thebank (35)4.1.3 Improve the laws and regulations relating to cross-border mergers andacquisitions of banks (35)4.1.4 Increase support for cross-border mergers and acquisitions of banks, to givefinancial support (36)4.2 M & A should be reasonably selected and the mode of payment (36)4.2.1 Make clear strategy, choose the complementary advantages of banks as thegoal (36)4.2.2 Make full use of domestic and foreign policy advantages, to achieve thegreatest benefits of mergers and acquisitions (37)4.2.3 Payment should be flexible, reduce the proportion of cash payments (37)4.3 Should learn advanced experience and pay attention to the cultivation of the talent (38)4.3.1 Establishing intermediary bank transnational M&A (38)4.3.2 Learn from the experience of foreign mergers and acquisitions, seize theopportunity of the best mergers and acquisitions (39)4.3.3 To strengthen the training of professional personnel, the introduction ofoverseas talents (39)4.4 After the merger should pay attention to and strengthen the integration after merger and acquisition (40)4.4.1 Take positive integration strategies and plans (40)4.4.2 Shape the professional integration of culture and establish a professional team (40)4.4.3 Integration of personnel, culture and Finance (41)Reference (42)Acknowledgements (45)摘 要纵观历史,国际上出现过影响比较大的并购浪潮共有三次,在这三次并购浪潮期间,出现了大量的国家内部或者是跨国集团的并购活动。

我国商业银行并购重组绩效研究20世纪90年代以来,国际并购的浪潮可谓是一浪高过一浪。

随着经济全球化和一体化进程的加快,国际金融市场的急剧扩张,银行业并购重组已成为金融发展的重要趋势。

为了尽快缩小与国外银行的差距,提高自身实力,我国银行也开始了一系列并购重组的探索与尝试。

然而这些并购重组究竟能否为我国银行带来效率是个很值得研究的问题。

由于使用的样本和方法不同,国外学者对并购重组是否能产生效率,尚没有一个确定的结论;国内有关我国商业银行业并购绩效的研究更是缺乏,急需要有专门针对我国商业银行并购重组自身特点的绩效研究,以为即将到来的银行并购活动提供指导。

因此,本文希望通过对我国商业银行的并购绩效的研究,为我国商业银行并购的发展以及提高商业银行并购绩效提供科学依据。

本文从理论与实证相结合的角度,对我国商业银行的并购绩效进行了探讨性思考。

首先,在介绍了银行并购的基本概念、形式和银行并购的理论基础之后,还回顾了银行并购绩效的研究动态,归纳起来主要有并购有效论和并购无效论两种,不过,即使是并购有效论的持有者也未能得出明确的结论。

其次,介绍了银行并购重组绩效的评价方法和模型,主要介绍了财务比率分析法、因子分析法和事件研究法。

再次,对我国商业银行并购的具体案例进行了实证分析,为了使分析的结果更加客观、全面,论文采用了两种方法进行实证分析,包括财务比率分析法和因子分析法。

两种方法所得到的结果基本一致,即银行在并购后绩效有所下降,但是在并购几年后,银行的绩效有上升的趋势。

最后,在对我国商业银行并购理论研究及实证分析结果的基础上,提出提高我国商业银行并购绩效的对策和建议。

本文采用定性分析和定量分析相结合的方法对我国商业银行并购绩效进行了理论分析和实证研究,实现了对我国商业银行并购绩效的科学评估,并发现了我国商业银行并购的某些不足,这对商业银行实施并购具有重要的指导意义。

我国商业银行跨国并购实证研究【摘要】随着经济全球化进程的加快, 我国商业银行通过并购途径已融入了全球金融市场。

银行并购效率实证研究的方法主要有财务比率比较法和前沿分析法。

通过运用数据包络分析( dea )方法, 对中国银行和中信银行并购个案事件效率进行了实证分析。

结果表明在每次并购事件发生后, 这两家银行的效率都会先出现一个恶化的调整阶段, 并在经历了一段时间整合后又迅速恢复了相对有效率的状态, 说明这两家银行的并购都是有效率的。

【关键词】银行并购;数据包络分析法;效率1.我国商业银行跨国并购历程及现状在全球金融一体化的趋势下,我国银行业对外开放,在实施“引进来”战略的同时,受国际银行业并购浪潮的影响我国银行业也实施“走出去”战略,通过跨国并购以整合金融产业结构,深化金融体制改革,提升我国银行业国际竞争力。

与国际银行业并购相比,我国商业银行并购起步较晚,到20世纪90年代中后期才有真正意义上的并购行为。

此时的并购行为都是由政府主导的,目的是为了抵御非银行金融机构或银行的市场退出所带来的风险。

比如说,1996年广东发展银行并购中银信托投资公司。

中银信托投资公司是1988年成立的一家非银行业金融机构,1995年6月这家公司出现了严重的资不抵债情况,并且停业三个月。

一年后中国人民银行公布由广东发展银行接管中银信托投资公司的全部债权债务,并特批广发行5个新建分行的指标来增强消化中银信托投资公司的能力,最终化解了中银信事件的负面影响。

同样,1997年中国建设银行接管中国农业发展信托投资公司,1998年中国工商银行并购海南发展银行,都是政府主导的,以化解危机为目的的。

随着我国商业银行的不断改革与发展,从1999年开始,我国商业银行并购逐步由政府主导向市场主导转变。

如表3-4所示,这些商业银行成功并购的经验,为我国商业银行的快速发展摸索出一条新道路,也为商业银行通过并购寻求发展提供了参考。

表3-4 1999-2005市场主导我国商业银行并购事件时间被并购方并购方1999 中国投资银行中国光大银行2001 义乌市城市信用社福建兴业银行2001 浙江、江苏四家城市信用社上海浦东发展银行2003 盘锦市商业银行招商银行2004 佛山市商业银行福建兴业银行2004 泉州市商业银行招商银行2005 芜湖等5家城市商业银行和六安等4家城市信用社合肥市商业银行(合并后更名“徽商银行”)资料来源:《中国金融年鉴》资料整理2006年建设银行首先开辟了我国银行业跨国并购的先河,以97.1亿港元即12.5亿美元收购美国银行亚洲股份有限公司100%的股权。