2017年商业银行资产负债分析报告

- 格式:doc

- 大小:3.77 MB

- 文档页数:45

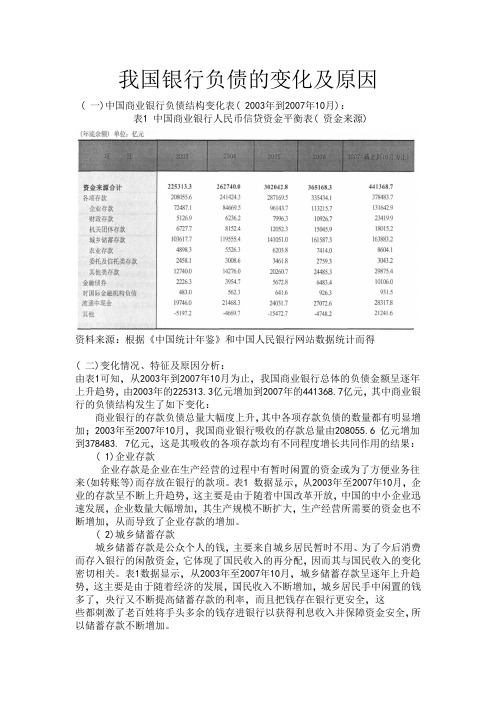

我国银行负债的变化及原因( 一)中国商业银行负债结构变化表( 2003年到2007年10月):表1中国商业银行人民币信贷资金平衡表( 资金来源)资料来源:根据《中国统计年鉴》和中国人民银行网站数据统计而得( 二)变化情况、特征及原因分析:由表1可知,从2003年到2007年10月为止,我国商业银行总体的负债金额呈逐年上升趋势,由2003年的225313.3亿元增加到2007年的441368.7亿元,其中商业银行的负债结构发生了如下变化:商业银行的存款负债总量大幅度上升,其中各项存款负债的数量都有明显增加;2003年至2007年10月,我国商业银行吸收的存款总量由208055.6 亿元增加到378483. 7亿元,这是其吸收的各项存款均有不同程度增长共同作用的结果:( 1)企业存款企业存款是企业在生产经营的过程中有暂时闲置的资金或为了方便业务往来(如转账等)而存放在银行的款项。

表1 数据显示,从2003年至2007年10月,企业的存款呈不断上升趋势,这主要是由于随着中国改革开放,中国的中小企业迅速发展,企业数量大幅增加,其生产规模不断扩大,生产经营所需要的资金也不断增加,从而导致了企业存款的增加。

( 2)城乡储蓄存款城乡储蓄存款是公众个人的钱,主要来自城乡居民暂时不用、为了今后消费而存入银行的闲散资金,它体现了国民收入的再分配,因而其与国民收入的变化密切相关。

表1数据显示,从2003年至2007年10月,城乡储蓄存款呈逐年上升趋势,这主要是由于随着经济的发展,国民收入不断增加,城乡居民手中闲置的钱多了,央行又不断提高储蓄存款的利率,而且把钱存在银行更安全,这些都刺激了老百姓将手头多余的钱存进银行以获得利息收入并保障资金安全,所以储蓄存款不断增加。

( 3)财政存款、机关团体存款和农业存款财政存款是财政部门通过税收手段集中起来的、还没有分配而放在银行的一部分存款,财政存款的逐年增加是由于我国国民收入的不断提高导致了政府部门税收收入的增加。

银行资产负债表解读与分析资产负债表是银行用来展示其财务状况的一项重要财务报表。

通过分析银行资产负债表,可以了解银行的经营情况、风险状况以及财务稳定性。

本文将对银行资产负债表进行解读与分析,以帮助读者更好地理解银行财务状况。

一、资产部分解读与分析银行的资产主要包括现金与银行存款、投资、贷款及催收债务等。

1. 现金与银行存款现金与银行存款是银行最基本的资产形式,也是流动性最高的资产。

通过分析现金与银行存款的规模和变动情况,可以了解银行的流动性状况和资金运营能力。

一般来说,现金与银行存款规模越大,流动性越高,表明银行具备更强的支付能力。

2. 投资银行投资主要包括买入的证券投资和持有的权益投资。

通过分析投资部分的规模、种类和收益情况,可以了解银行的风险偏好、投资策略以及资产收益能力。

同时,还需要注意投资组合的多样化程度,以降低市场波动对银行资产的影响。

3. 贷款及催收债务贷款是银行主要的资产形式之一,直接体现了银行对外发放贷款的规模和质量。

通过对贷款的分析,可以了解银行的信贷政策、风险控制能力以及贷款回收情况。

另外,催收债务也是银行的重要资产,对催收债务的分析可以了解银行的风险暴露和坏账风险。

二、负债部分解读与分析银行的负债主要包括存款、借款、拆借及其他负债。

1. 存款存款是银行最主要的负债来源,直接体现了银行的融资能力和流动性。

通过分析存款的规模、结构和增长情况,可以了解银行的存款吸引力、资金来源以及存款结构多样化情况。

2. 借款银行向其他金融机构或非金融机构借款,是一种重要的筹资手段。

通过分析借款的规模和利率水平,可以了解银行的融资成本和借款风险。

3. 拆借银行之间进行的相互拆借是调剂流动性的重要手段,也是银行负债的重要组成部分。

通过分析拆借的规模和利率水平,可以了解银行的融资渠道和流动性风险。

三、净资产部分解读与分析净资产是银行财务状况的重要指标,通过资产减去负债得到。

净资产的规模和变动情况,能够反映出银行的盈利能力、风险承受能力以及财务稳定性。

中国银行资产质量分析报告一、背景分析中国银行是中国大陆四大国有商业银行之一,成立于1912年,总部位于北京。

作为国有银行,中国银行在我国金融体系中有着重要地位,其资产质量对我国金融市场的稳定和发展具有重要影响。

二、资产质量概况根据中国银行最近一季度的季度报告,我们可以得知其资产质量概况。

截至报告期末,中国银行的不良贷款余额为XX亿元,不良贷款率为XX%,与上一季度相比规模基本持平,不良贷款率略有上升。

同时,中国银行的拨备覆盖率为XX%,与上一季度相比略有下降,但仍处于相对较高水平。

三、资产质量状况分析(一)不良贷款风险中国银行的不良贷款余额和不良贷款率是评估其资产质量的重要指标。

根据报告数据,不良贷款余额基本持平,但不良贷款率略有上升,这可能意味着该行的信贷风险有所增加。

我们需要进一步分析不良贷款的构成和风险分布,了解其风险集中度和潜在损失水平。

此外,还需要关注企业负债风险和宏观经济环境对不良贷款的影响。

(二)拨备覆盖率拨备覆盖率是反映银行抵御不良资产风险能力的重要指标。

中国银行的拨备覆盖率虽然与上一季度相比有所下降,但仍处于相对较高水平,表明该行有一定的风险防范和储备能力。

然而,我们需要进一步评估拨备覆盖率是否足够应对不良资产增加的风险,以及拨备政策的合理性和预期效果。

(三)风险管理措施中国银行在资产质量管理方面采取了一系列风险管理措施。

例如,加强风险评估和控制,完善信贷审批和追偿流程,提高信贷投放和催收管理效率等。

这些措施有助于提高资产质量管理水平和风险防范能力,但仍需要进一步评估其效果。

四、风险和展望(一)内部风险中国银行面临的主要内部风险包括信用风险、市场风险、操作风险和流动性风险等。

在当前金融市场波动加大的背景下,中国银行应加强对这些内部风险的预警和控制。

同时,应继续推进科技创新,提升风险管理和监控能力。

(二)外部风险中国银行面临的主要外部风险包括经济增长放缓、行业竞争加剧和政策环境变化等。

商业银行资产负债分析论文商业银行资产负债分析论文一、引言银行是资本市场的重要组成部分,随着市场竞争的日益激烈,银行业务逐渐复杂,商业银行的管理需要更加精细,包括对资产负债的管理。

商业银行的资产负债管理有助于实现银行的可持续发展,并提高银行的效益。

二、商业银行资产负债情况1.资产商业银行的资产主要包括现金、存款、贷款、债券等。

其中,贷款是商业银行最重要的资产之一,其占比较高。

商业银行的资产规模可以通过各项存款、借款以及其他业务流入银行的资金来衡量,一般可以用总资产来表示。

2.负债商业银行的负债主要包括存款、借款、债券等。

负债的规模一般可以通过各项存款、借款以及其他业务流出银行的资金来衡量,一般可以用总负债来表示。

3.资产负债表商业银行的资产负债表可以通过总资产与总负债的对比来计算出净资产。

商业银行的资产负债表主要包括以下内容:(1)活期储蓄存款活期储蓄存款是银行的一种负债,是居民在银行储蓄的一种方式。

这种储蓄方式可以随时提取,存款利息较低。

(2)定期储蓄存款定期储蓄存款是银行的一种负债,是居民在银行储蓄的一种方式。

这种储蓄方式需要在一定期限内存款,存款利息相对较高。

(3)贷款商业银行的贷款是一种资产,是银行获得利润的重要手段。

商业银行的贷款种类繁多,包括个人贷款、企业贷款、房地产贷款等。

(4)债券商业银行的债券是一种资产,是银行获得收益的方式。

商业银行可以购买国家、企业发行的债券等。

三、商业银行资产负债管理重要性1.提高银行效益通过对商业银行资产负债的管理,可以提高银行的效益。

具体来说,商业银行应该充分利用各项存款、借款、债券等资产,提高收益,并优化负债,加强负债管理,合理运用负债,降低负债成本,提高利润。

2.规避风险商业银行资产负债管理有助于规避风险,降低银行的经营风险。

商业银行可以通过严格的资产负债管理,预判风险,制定相应的应对策略。

3.提高资金利用率商业银行资产负债管理有助于提高资金利用率。

我国商业银行的负债结构分析我国商业银行的负债结构分析1.简介1.1 背景介绍:我国商业银行在金融系统中扮演着重要角色,负债结构的分析对于了解银行运营和风险管理具有重要意义。

1.2 目的和意义:本文旨在通过分析我国商业银行的负债结构,深入了解其融资来源、资金结构、融资成本等方面的情况,为银行业务经营和监管提供参考依据。

2.负债结构的构成2.1 存款:商业银行的主要负债来源之一,分为活期存款、定期存款、储蓄存款等不同类型。

2.2 债券融资:商业银行通过发行债券等形式向市场融资,为其增加长期资金。

2.3 同业拆借:商业银行通过同业机构之间的拆借,获取短期资金。

2.4 其他融资渠道:商业银行还可以通过其他方式如资产证券化、贷款债券化等方式获取融资。

3.资金结构分析3.1 资产负债表:通过对商业银行资产负债表进行分析,可以了解其资产负债的比例和结构。

3.2 资本充足率:商业银行的资本充足率是评估其风险承受能力的指标,可以通过分析资本充足率的变化情况了解银行的风险水平。

4.融资成本分析4.1 存款利率:商业银行的存款利率受市场利率和竞争压力的影响,通过分析存款利率的变化可以了解到商业银行的融资成本情况。

4.2 债券利率:商业银行发行债券的利率反映了市场的风险偏好和对银行信用的评估,通过分析债券利率的变化可以了解到商业银行的融资成本情况。

4.3 拆借利率:商业银行进行同业拆借需要支付利息,通过分析拆借利率的变化可以了解到商业银行的融资成本情况。

5.建议和展望5.1 根据负债结构分析结果,对商业银行的融资渠道和资金结构进行优化。

5.2 加强风险管理和监管,保障商业银行的负债结构的稳定和安全性。

5.3 继续关注市场利率和竞争环境,在制定融资策略时要充分考虑成本和风险。

附件:本文档涉及的附件包括商业银行的资产负债表、利率数据、债券发行情况等相关数据。

法律名词及注释:1.存款:指银行从客户处接收的、存放在银行内的资金。

商业银行的资产负债表与利润表详解商业银行是金融体系中的重要组成部分,其资产负债表(Balance Sheet)和利润表(Income Statement)是评估银行经营状况和业绩的重要工具。

本文将对商业银行的资产负债表和利润表进行详细解析。

一、资产负债表资产负债表是商业银行对其所拥有和所欠的资源进行归纳和分类的财务报表。

它分为资产(Assets)和负债(Liabilities)两部分。

1. 资产部分资产是指商业银行所拥有的经济价值,可以分为流动资产和非流动资产。

流动资产主要包括现金、存放在央行的存款准备金、短期的证券投资、银行间的存款和借贷关系等。

这些资产可以迅速转化为现金,用于支付银行的债务和应对其他资金需求。

非流动资产一般是指商业银行长期持有的债券、股票、固定资产(如房地产、设备等)等。

这些资产不能迅速变现,但可以长期获取收益。

2. 负债部分负债是指商业银行对各种利益相关方所欠的债务。

负债分为流动负债和非流动负债。

流动负债主要包括存款、同业存放款项、短期借款、央行对商业银行的借贷等。

这些负债一般具有较短的期限,可以随时偿还。

非流动负债包括长期借款、银行发行的债券等。

这些负债期限较长,需要商业银行在较长的时间内偿还。

资产减去负债,即商业银行的净资产即归属于股东的权益(Net Assets)。

净资产是商业银行的净值,代表了该银行对所有者的回报。

二、利润表利润表是商业银行在一定会计期间内的收入、支出和净利润的汇总表。

1. 收入收入是商业银行在经营过程中获取的各种收入项目,主要包括利息收入和非利息收入。

利息收入是指商业银行通过放贷、持有债券等资产获取的利息收益,是商业银行的核心收入来源。

非利息收入包括手续费收益、汇兑收益、证券交易收益等,这些收入并不以利息形式获取。

2. 支出支出主要包括利息支出和非利息支出。

利息支出是商业银行向存款人支付的利息等费用。

非利息支出包括行政费用、员工薪资、租金等。

3. 净利润净利润是商业银行在一定会计期间内的总收入减去总支出后的余额。

第1篇一、前言随着我国经济的持续快速发展,商业银行作为金融体系的重要组成部分,其经营状况和财务状况直接关系到国民经济的稳定和金融市场的健康发展。

本报告以某商业银行为例,对其近三年的财务报表进行分析,旨在评估其财务状况、盈利能力、运营效率以及风险控制能力,为管理层决策提供参考。

二、财务报表分析(一)资产负债表分析1. 资产结构分析(1)流动资产分析近年来,该商业银行的流动资产总额逐年增长,其中货币资金占比最高,表明银行具备较强的流动性。

但应收账款和存货占比相对较高,需关注其回收风险和存货管理。

(2)非流动资产分析非流动资产主要包括长期投资、固定资产、无形资产等。

近年来,长期投资和固定资产占比有所上升,表明银行在拓展业务和扩大规模方面取得一定成效。

2. 负债结构分析(1)流动负债分析流动负债主要包括短期借款、应付账款等。

近年来,该商业银行的流动负债总额逐年增长,但资产负债率保持稳定,表明银行负债结构较为合理。

(2)非流动负债分析非流动负债主要包括长期借款、应付债券等。

近年来,非流动负债占比相对较低,表明银行在长期融资方面较为谨慎。

(二)利润表分析1. 收入分析近年来,该商业银行的营业收入和净利润均呈逐年增长趋势,表明银行经营状况良好。

其中,利息收入占比最高,表明银行仍以传统业务为主。

2. 成本分析近年来,该商业银行的成本控制能力较强,成本费用占收入的比例逐年下降。

但需要注意的是,员工薪酬和手续费及佣金支出占比相对较高,需关注成本控制。

3. 盈利能力分析通过计算资产收益率、净资产收益率等指标,可以看出该商业银行的盈利能力较强,但近年来有所下降。

这可能与市场竞争加剧、利率市场化等因素有关。

(三)现金流量表分析1. 经营活动现金流量分析近年来,该商业银行经营活动产生的现金流量净额保持稳定,表明银行经营活动产生的现金流入能够满足日常经营需求。

2. 投资活动现金流量分析近年来,投资活动现金流量净额波动较大,主要受投资收益和处置固定资产等因素影响。

第1篇一、引言工商银行(Industrial and Commercial Bank of China,简称ICBC)作为我国国有五大商业银行之一,自成立以来始终占据着金融行业的重要地位。

本文将对工商银行的财务报告进行分析,旨在全面了解其经营状况、盈利能力、偿债能力、运营效率等方面的表现,为投资者、分析师及决策者提供参考。

二、财务报表分析1. 资产负债表分析(1)资产规模工商银行资产总额逐年增长,截至2022年末,资产总额达到35.8万亿元,较上年末增长8.3%。

这表明工商银行在资产规模上具有较强的竞争优势。

(2)负债规模工商银行负债总额也呈现逐年增长趋势,截至2022年末,负债总额达到32.9万亿元,较上年末增长7.6%。

负债规模的扩大有助于工商银行满足业务发展需求。

(3)资产负债结构工商银行资产负债结构较为合理,资产结构以贷款为主,占比约70%;负债结构以存款为主,占比约80%。

这有利于工商银行在保持资产收益的同时,降低负债成本。

2. 利润表分析(1)营业收入工商银行营业收入持续增长,截至2022年末,营业收入达到1.2万亿元,较上年末增长8.4%。

这主要得益于贷款业务、中间业务及投资业务的增长。

(2)净利润工商银行净利润保持稳定增长,截至2022年末,净利润达到5667.4亿元,较上年末增长5.2%。

这表明工商银行具有较强的盈利能力。

(3)成本费用控制工商银行成本费用控制良好,成本收入比逐年下降,截至2022年末,成本收入比为25.8%,较上年末下降0.2个百分点。

这有利于提高工商银行的盈利水平。

3. 现金流量表分析(1)经营活动产生的现金流量工商银行经营活动产生的现金流量净额保持稳定,截至2022年末,经营活动产生的现金流量净额为1.1万亿元,较上年末增长7.2%。

这表明工商银行经营活动具有较强的盈利能力。

(2)投资活动产生的现金流量工商银行投资活动产生的现金流量净额为负,主要由于购建固定资产、无形资产及其他长期资产等支出较大。

商业银行的财务报表分析方法为了评估商业银行的财务状况和业绩表现,财务报表分析方法是必不可少的工具。

通过对商业银行的资产负债表、利润表和现金流量表的详细分析,可以获得关键的财务指标和洞察力,协助决策者制定有效的战略和管理方案。

本文将介绍商业银行财务报表分析的一些常用方法。

一、资产负债表分析资产负债表反映了商业银行的资产和负债情况,揭示了其财务实力和风险承受能力。

以下是一些常用的分析方法:1. 流动性比率流动性比率是评估银行偿付能力的关键指标。

常用的流动性比率包括流动比率和速动比率。

流动比率计算银行流动资产与流动负债之比,速动比率则排除了存货,更适用于评估银行的短期偿债能力。

2. 资本充足率资本充足率是评估银行资本实力和风险覆盖能力的指标。

常用的资本充足率包括核心一级资本充足率和总资本充足率。

核心一级资本充足率关注核心资本与风险加权资产之比,而总资本充足率则考虑了全部资本的充足性。

二、利润表分析利润表反映了商业银行的收入、支出以及利润状况。

以下是一些常用的分析方法:1. 收入构成比例分析不同收入来源的比例可以帮助了解银行的盈利结构。

常见的收入构成包括利息净收入、手续费及佣金净收入和交易利润。

通过对这些收入构成比例的分析,可以判断其收入多样性和稳定性。

2. 成本收入比率成本收入比率是评估银行经营效率的指标。

通过比较银行的费用总额与收入总额之比,可以判断其业务成本管理和利润增长之间的关系。

三、现金流量表分析现金流量表反映了商业银行的现金流入和流出情况,揭示了其现金管理和流动性状况。

以下是一些常用的分析方法:1. 经营活动现金流量经营活动现金流量是评估银行经营能力和现金生成能力的指标。

分析银行的经营活动现金流量可以了解其核心业务的现金流入和流出情况。

2. 投资活动现金流量投资活动现金流量是评估银行投资决策和资本支出的指标。

分析银行的投资活动现金流量可以判断其对不同投资项目的依赖程度和投资回报率。

结论商业银行的财务报表分析方法是评估其财务状况和业绩表现的重要工具。

商业银行财务报表分析商业银行财务报表分析一、引言商业银行财务报表是评估银行业务和财务状况的重要依据。

通过分析商业银行的财务报表,可以了解银行的盈利能力、资产质量、流动性、风险管理等方面的情况,为投资者、监管机构和其他利益相关者提供有价值的信息。

本文将对商业银行财务报表的主要内容进行细致的分析。

二、资产负债表分析资产负债表是反映商业银行在特定日期上的资产、负债和所有者权益的情况。

在进行资产负债表分析时,可以重点关注以下几个方面:1.资产结构分析:分析商业银行资产的组成和结构,包括现金与存放中央银行款项、联邦基金和证券等货币性资产,以及贷款和催收账款、投资证券等非货币性资产。

2.负债结构分析:研究商业银行负债的组成和结构,包括各类存款、债券发行和借款等。

3.所有者权益分析:关注商业银行的所有者权益,包括股本、留存收益和未分配利润等。

三、利润表分析利润表是展示商业银行在一定时期内收入、费用和净利润的情况。

进行利润表分析时,可以重点关注以下几个方面:1.收入结构分析:分析商业银行的主要收入来源,包括利息收入、手续费和佣金收入等。

2.费用结构分析:研究商业银行的主要费用种类和规模,包括人工成本、运营费用和资产损失准备等。

3.净利润分析:关注商业银行的净利润水平和增长情况,评估其盈利能力。

四、现金流量表分析现金流量表是反映商业银行在一定时期内现金流入和流出情况的表格。

进行现金流量表分析时,可以重点关注以下几个方面:1.经营活动现金流分析:分析商业银行从经营活动中获得的现金流入和支付的现金流出,评估银行的经营能力。

2.投资活动现金流分析:研究商业银行从投资活动中获得的现金流入和支付的现金流出,判断其投资决策的合理性。

3.融资活动现金流分析:关注商业银行融资活动带来的现金流入和支付的现金流出,评估其融资能力和偿债能力。

五、指标分析除了对各个财务报表进行分析外,还可以利用各种指标对商业银行的财务状况和经营状况进行综合评估。

我国商业银行的负债结构分析内容提要:商业银行是国民经济的中枢,直接关系到一个国家的经济秩序和社会稳定。

负债业务是商业银行业务的重要组成部分,在银行的经营管理中占据着重要的地位。

从商业银行负债的组成来看,经历了单纯依靠存款到负债多元化的发展过程。

我国商业银行也顺应了这一变化。

关键词:存款,非存款性资金来源,资金稳定性,垄断性,负债多元化20世纪70年代以来,金融业竞争日益加剧,金融创新产品不断出现,迫使商业银行不得不考虑如何面对由金融业同质化所带来的存款减少和银行业地位的下降。

现在非银行金融机构也向社会公众提供与银行业相似甚至更新的服务,导致资金来源的竞争激烈,这给商业银行的负债业务带来了极大挑战。

因此,商业银行通过不断地进行金融创新以及积极发展主动负债业务,以满足客户的需求并稳定银行的资金来源。

我国的商业银行起步晚,同样面临着这一挑战,从传统的存款到负债多元化,我国商业银行也在改变发展。

那么,我国的商业银行的负债结构是怎样的呢?(一)首先,商业银行负债经营的核心大都在存款上,我国的商业银行尤其如此。

以下两表分别是2003年末和2009年末我国商业银行存款的构成。

2003年末我国商业银行存款的构成单位:亿元以上统计数据可以看出我国商业银行存款构成的特征:(1)我国商业银行的存款构成以储蓄存款为主,商业银行系统的统计和国有商业银行系统的统计相差不大,储蓄存款占存款的总额在43%,比2003年末有所下降;国有银行的储蓄存款占存款的总额在54%,比2003年末有所上升,说明国有商业银行资金来源是比较稳定的;(2)占存款比重第二位的是活期存款, 2003年末为三分之一左右,2009年末下降到23%,定期存款比重则由2003年末的10.5%提高到2009年末的14%,说明了我国商业银行的资金来源较2003年末更为稳定。

(3)我国商业银行体系内部的存款垄断程度出现明显降低,国有商业银行的各种存款项目占总存款的比重均下降。

上海师范大学商学院小组分析报告案例名称:不同规模商业银行的资产—负债管理比较分析(以工商银行与民生银行为例)课程名称: 商业银行业务与经营指导教师:王琦组长姓名(学号):潘雨晨 120340041成员姓名(学号):陈航一 120340043、杨剑赟 120340008、郑天赐120340015、时彦骄120340011、顾佳慧 120340038专业班级:经济学(1、2)班(中美合作)(2012专升本)完成年月:2013年5月当前商业银行业背景⑴竞争激烈。

改革开放以来,国有商业银行业务开始交叉并形成了全方位的竞争局面,商业化的驱动和对利润的追逐使这种竞争尤其是在经济比较发达的地区变的越来越激烈。

⑵行业市场前景向好。

中国的银行业正在经历着翻天覆地的变化。

受政府支持的强而有力的金融业重组、不断改善的监管和金融基础设施、境外股权战略投资、公开上市、行业整合以及有利的国内经济状况使得整个银行业受益匪浅。

⑶行业盈利能力差别较大。

从短期到中期来看,大型银行应该会继续保持稳固的盈利能力,这主要是在通货膨胀预期不断增长的情形下,这些银行将受惠于手续费和佣金收入的持续增长势头,以及低成本存款的不断增长。

区域性商业银行与其它银行的业绩差距可能会进一步加大。

随着监管力度的加大,很多城市和农村商业银行将被迫拨备更多的准备金,以加快解决历史遗留的不良资产问题。

由于这些银行受到地方政府的财政支持有限,与更大的银行相比,它们不得不自食其力,盈利能力波动较大.⑷机遇与挑战并存。

银行业务,包括商业银行业务与投资银行业务,都是高效益的行业,其主要成本为管理成本。

正常情况下,银行业肯定是最最赚钱的行业。

但是,由于国内外宏观经济形势仍存在诸多不确定性、地方政府代偿性风险还比较突出、房地产价格大幅波动和产业结构调整带来的信贷风险,中国的商业银行仍面临着巨大挑战.⑸中国工商银行和民生银行都是国有商业银行且均为上市公司,而中国工商银行的盈利能力及市场地位要远远超过民生银行。

Advances in Social Sciences 社会科学前沿, 2018, 7(7), 893-902Published Online July 2018 in Hans. /journal/asshttps:///10.12677/ass.2018.77136Analysis and Prospect of Annual Reportof National Joint-Stock CommercialBanks in 2017Changchun WangHenan University of Technology, Zhengzhou HenanReceived: Jun. 20th, 2018; accepted: Jul. 4th, 2018; published: Jul. 11th, 2018Abstract2017 is an important year for the deepening reform of China’s financial industry. De-leveraging, supplementing short boards, and preventing risks are the main tasks of financial work. With the deepening of financial reforms, the embryonic form of the current financial regulatory system framework has basically taken shape. The Central Economic Work Conference will take precau-tions against major risks as the top priority for the three major tasks. In order to prevent financial risks, the People’s Bank of China and the China Banking Regulatory Commission have repeatedly issued Banking financial institutions carried out special governance, and banking supervision has become stricter. In the following period of time, depreciation is still an important and arduous task. Commercial bank asset expansion slows down, and traditional business profitability space is further squeezed. Under this background, the development of national joint-stock commercial banks has attracted much attention. Through the analysis of the annual reports of the nationwide joint-stock commercial banks that have already been announced, the main focus and development trend of the development of the nationwide joint-stock commercial banks in the next phase are sought to be explored.KeywordsNational Joint-Stock Commercial Bank, Asset Scale, Risk, Operating Income2017年全国性股份制商业银行年报分析及展望王长春河南工业大学,河南郑州收稿日期:2018年6月20日;录用日期:2018年7月4日;发布日期:2018年7月11日王长春摘要2017年是我国金融业深化改革的重要一年,去杠杆、补短板、防风险是金融工作的主要任务。

商业银行的资产负债表分析与优化在商业银行运营过程中,资产负债表是一个非常重要的财务工具。

资产负债表提供了关于银行资产和负债的详细信息,有助于评估银行的偿付能力、风险暴露和财务稳定性。

本文将探讨商业银行资产负债表的分析方法,并提出优化建议。

一、资产负债表的构成商业银行的资产负债表可分为资产侧和负债侧两部分。

资产侧包括现金、储备存款、贷款、债券和其他投资等项目;负债侧包括存款、借款、债券发行和所有者权益等项目。

1. 资产侧分析资产侧分析是对银行资产的评估和管理。

其中,现金和储备存款是银行短期偿付能力的核心组成部分,应保持在合理水平。

贷款是银行的主要资产,需要对贷款种类、贷款利率和违约风险进行评估。

债券和其他投资可以多样化银行的风险和回报,并提供额外的收入来源。

2. 负债侧分析负债侧分析是对银行负债的评估和管理。

存款是银行最重要的负债来源,需要关注存款类型、存款期限和资金成本。

借款和债券发行是银行融资的重要渠道,需要合理管理,避免过度借款和过高利率。

所有者权益是银行的净值,反映了银行的财务健康状况。

二、资产负债表分析方法1. 财务比率分析财务比率分析是一种常用的资产负债表分析方法。

通过计算不同的财务比率,可以了解银行的运营状况和风险暴露情况。

常用的财务比率包括流动比率、资本充足率、不良贷款率和盈利能力比率等。

这些比率能够帮助银行识别风险和优化经营策略。

2. 资产负债匹配分析资产负债匹配分析是一种根据资产和负债的到期时间和收益性质来进行的分析方法。

合理的资产负债匹配可以减少利率风险和流动性风险,提高银行的资金利用效率。

通过资产负债匹配分析,银行可以确定合适的存款期限、贷款期限和债券期限,以降低风险并提高收益。

三、资产负债表优化建议在进行资产负债表优化时,商业银行可以采取以下措施:1. 多元化资产配置商业银行应通过多样化的投资组合实现资产的风险分散和收益提升。

灵活运用不同的资产类别,包括贷款、债券、股票和其他投资,以降低相关风险。

商业银行负债质量评估报告出台的背景在于控制银行盲目扩张,预防负债质量管理风险,并为支持实体经济提供可持续发展空间。

除了防控风险,商业银行的负债质量管理对于金融服务实体也有重要的意义。

一方面,银行负债成本过高会直接影响贷款利率下行空间,从而加剧了实体经济“融资难”“融资贵”的困境;另一方面,负债端的稳定性也会影响商业银行支持实体经济的可持续性。

《办法》共5章33条,内容包括:明确商业银行负债质量管理内涵和业务范围;确立负债质量管理体系;提出了负债质量管理的“六性”要素;强化负债质量相关监督检查和监管措施等。

其中如下要点我们认为需要特别关注:(1)“六性”指明负债质量管理重点,明确了负债质量管理核心要素,有助于商业银行有针对性地提高负债管理所涉及的会计、风控、研发等专业能力,以及未来新的监管指标的设计与使用;(2)禁止性规定明确业务禁区,包括禁止滥用金融创新以逃避监管,禁止设定不合理的考评指标,禁止采取违规手段调增、调减负债或吸收、虚增存款,强调了商业银行负债业务的合规经营;(3)强化披露要求,监管部门也将展开更为审慎的监督管理,但同时也允许差异化管理,为整改预留了空间,保障了商业银行业务的灵活性,引导中小行实现平稳转型,降低金融风险。

《办法》从各个角度全面建立了负债质量管理体系,但其监管要求并非全新的内容,对上市银行以及其他大型银行来说,基本之前已经满足了要求,并不会带来额外的监管压力与合规成本,甚至可以享受存款成本下行带来的收益,有利于息差企稳回升,改善经营绩效。

中小银行需要加码定期存款产品灵活性创新,同时建设线上化自营渠道。

从长期来看,商业银行负债质量管理有利于促进银行业发展,提升服务实体的质效。

虽然短期内,监管可能使得部分中小银行负债端承压,面临不小的整改压力,但从长期来看,必然有助于银行业健康持续的发展。

对于负债质量管理及风险控制体系尚未健全的部分中小行,由于负债渠道收紧会将面临较大的调整压力。

商业银行的资产负债表的组成及特点商业银行的资产负债表是反映银行在一定时期内财务状况的重要报表,主要由资产、负债和股东权益三大组成部分构成。

资产部分主要包括现金及存放中央银行款项、存放同业款项、贷款、投资等项目。

其中,现金及存放中央银行款项包括库存现金、在中央银行的存款等;存放同业款项是指银行存放在其他银行的款项,用于日常清算和存放多余资金;贷款是银行的主要资产,包括企业贷款、个人贷款等,是银行收入的主要来源之一;投资主要包括对政府债券、企业债券、金融债券等的投资。

负债部分主要包括存款、同业拆入、应付利息等项目。

其中,存款是银行最主要的负债,是客户存放在银行的资金,银行的经营活动因此得以展开;同业拆入是指从其他金融机构拆入的资金,用于补充流动性或进行资金调配;应付利息是指银行应付给客户的利息,是银行成本的重要组成部分。

股东权益部分主要包括股本、资本公积、盈余公积、未分配利润等项目。

其中,股本是银行成立时股东投入的资金,是银行注册资本的来源;资本公积和盈余公积是指银行通过经营获得的净利润中提取的公积金;未分配利润是指银行历年经营积累的未分配利润,可用于以后年度的发展或分红。

商业银行资产负债表的特点主要有以下几个方面:1.规模庞大:由于商业银行的业务规模较大,资产负债表的规模也相应较大。

2.流动性强:商业银行的资产负债表中的资产和负债都是可流动的,这使得银行可以随时进行资金调配和清算。

3.风险多样化:资产负债表中的资产和负债种类多样化,使得商业银行面临的风险也多样化,包括信用风险、市场风险、流动性风险等多种风险。

4.收益与风险共存:资产负债表中的资产和负债都有一定的收益和风险,银行需要在收益和风险之间进行权衡,以制定合理的经营策略。

5.受货币政策影响大:商业银行的资产负债表受货币政策的影响较大,如利率的变动、货币供应量的调整等,都会对银行的资产负债表产生影响。

总之,商业银行的资产负债表是银行财务状况的集中反映,通过对资产负债表的分析,可以了解银行的经营状况、财务状况和风险状况,从而为银行的经营决策提供重要依据。

2017年商业银行资产负债分析报告

目录

第一节商业银行杠杆率水平 (5)

一、狭义杠杆:2017年有所下降、市场化方式去化 (5)

二、广义杠杆:2017年有所下降、仍处于较高水平 (8)

三、考虑表外业务的广义杠杆增速更为迅速 (10)

第二节商业银行负债特征及变化 (13)

一、商业银行资产负债及业务板块 (13)

二、表内负债结构变化:被动负债转向主动负债、同业存单发行量剧增 (16)

三、表外负债结构变化:同业理财占比迅速增加 (20)

第三节商业银行资产特征及变化 (23)

一、表内资产特征:2017年资金回流实体、金融杠杆得到部分去化 (23)

二、表外资产特征:偏好高等级信用债和非标 (29)

第四节银行业务链条及风险点 (31)

一、“同业存单-同业理财-委外”业务链条 (31)

二、期限错配与流动性风险 (33)

三、表外理财刚兑风险、监管风险 (34)

四、银行与非银金融业务合作方式 (35)

第五节监管进程以及去杠杆阶段 (37)

一、监管进程:两阶段 (37)

二、广义杠杆:去化更为漫长 (38)

三、广义杠杆去化指标:银行业资产同比与M2增速剪刀差 (41)

四、债市策略:三季度可能存在机会 (44)

图表目录

图表1:银行间市场债市杠杆率 (5)

图表2:隔夜资金占银行间质押回购成交金额比重 (6)

图表3:银行类金融机构债市杠杆率 (7)

图表4:非银金融机构债市杠杆率 (7)

图表5:银行业总资产规模、同比(亿、%) (8)

图表6:各类型银行资产规模占比(%) (8)

图表7:银行业总资产/GDP (9)

图表8:银行业总资产/实收资本 (10)

图表9:非保本银行理财规模及增速(亿) (11)

图表10:各类型银行占银行理财比重 (11)

图表11:银行业杠杆倍数(考虑表外) (12)

图表12:商业银行表外资产负债种类及规模 (14)

图表13:商业银行业务架构图 (14)

图表14:商业银行金融市场部业务架构图 (15)

图表15:中资大型银行负债结构 (17)

图表16:中资中型银行负债结构 (17)

图表17:中资小型银行负债结构 (17)

图表18:分机构同业存单发行量占比 (18)

图表19:分机构同业存单持有量占比 (19)

图表20:同业存单扩张资产负债表第一步 (20)

图表21:同业存单扩张资产负债表第二步 (20)

图表22:各类型资金来源占银行理财比重 (21)

图表23:各类型上市银行贷款占资产比重(2017数据为一季度 (23)

图表24:各类型上市银行债券占资产比重(2017数据为一季度) (23)

图表25:各类型上市银行非标占资产比重(2017数据为一季度) (24)

图表26:各类型上市银行存放同业占资产比重(2017数据为一季度) (24)

图表27:新增信托项目资金投向 (26)

图表28:商业银行、保险债市托管比重 (28)

图表29:商业银行债市托管比重(分银行类型) (28)

图表30:商业银行持债结构 (29)

图表31:银行理财配置资产比重 (29)

图表32:银行理财配置各评级信用债比重(%,2016数据为年中) (30)

图表33:银行理财配置各类非标比重(2016年6月底) (30)

图表34:银行资金到底层投资资产传导链条 (31)

图表35:5年期AA+企业债与同业存单利差收窄 (32)

图表36:5年期AA+企业债与理财产品收益率利差收窄 (33)

图表37:银行理财加权期限(天,2016数据为年中) (34)

图表38:银行理财净值型、非保本占比(%,2016数据为年中) (35)

图表39:国有银行、股份制银行理财产品发行数量及同比 (39)

图表40:企业债与理财产品收益率利差倒挂情况有改善 (40)

图表41:同业存单总发行量、总偿还量、净融资额 (40)

图表42:同业存单发行利率(%) (41)

图表43:M2统计范围(黄色表示纳入M2,深色表示不纳入M2) (42)

图表44:银行业资产负债率 (42)

图表45:银行业资产同比与M2增速剪刀差 (43)

图表46:票据直贴利率(%) (44)

图表47:金融机构一般贷款加权平均利率(%) (45)

表格目录

表格1:商业银行表外业务种类 (10)

表格2:商业银行表内资产负债种类及规模 (13)

表格3:商业银行金融市场部债券业务、融资负债业务简介 (16)

表格4:商业银行主要非标业务种类 (25)

表格5:商业银行投资非标资金来源 (26)

表格6:银行理财投资资产久期估算(2016年底) (34)

表格7:银行与非银机构间业务往来方式 (36)

表格8:一行三会去杠杆相关监管政策 (37)

第一节商业银行杠杆率水平

宽松的货币政策通常都伴随着金融机构资产负债表膨胀以及加杠杆行为。

在宽松的货币政策下,一方面利率处于下行周期,各类金融资产收益率不断下行、利差收窄,金融机构不得不采取“薄利冲量”的策略,通过加杠杆做大规模来实现收益要求;另一方面央行政策放松通常为了刺激疲软的实体经济,机构缺乏合适的实体产业投资标的、只能将资金投向金融资产。

狭义的债市杠杆,指金融机构通过货币市场融入资金增加投资杠杆;广义的金融杠杆,指金融机构资产负债的扩张。

银行的表外业务主要是非保本理财,理论上行使“代客理财”职能、银行不承担任何风险。

真正的表外理财应当向净值型转变,实现负债端客户资金的收益率与资产端收益率一一对应。

但在实际操作中,大多数银行对表外理财实行与表内资产负债一致的“资金池”操作,即将所有资金汇集在一起进行投资,理财投资的风险实际由银行承担并隐含刚性兑付。

这种形式的表外业务实质上仍为表内业务,因此将表外业务扩张也纳入金融杠杆中。

一、狭义杠杆:2017年有所下降、市场化方式去化

从全市场情况看,杠杆率峰值出现在2015-2016上半年,2017年债市杠杆率有所下降。

用1+待回购债券余额/债券托管量衡量银行间市场债市杠杆率,其在2017年1-5月均值109.84%,较2015.1-2016.6月度均值小幅下降0.71%。

随着央行收紧货币政策、狭义杠杆通过市场方式得到去化,目前并不是此轮杠杆去化重点。

资金拆借成本提高、期限拉长,债券收益率与拆入资金成本之间的利差不断收窄。

一方面,各期限货币市场资金利率均有所上行;另一方面,季末MPA考核等因素加大了对资金面的扰动、对机构的流动性管理能力提出挑战。

除了规模较大、流动性管理能力较高的机构外,其它机构不得不拉长资金拆入期限,进一步抬升资金成本。

从隔夜资金占银行间质押回购成交金额比重看,其在今年1-5月均值80.31%,较去年同期大幅下降6.17%。

图表1:银行间市场债市杠杆率。