最新个人所得税自动计算表.pdf

- 格式:pdf

- 大小:20.49 KB

- 文档页数:1

个税自动计算函数公式设置,附个税速算扣除数及税率表个人所得税基本计算公式是什么?个人所得税速算扣除数是多少?个人所得税税率表(综合所得适用),个人所得税税率表(经营所得适用),个人所得税速算扣除数、税率、计算公式如下。

1综合所得年度税率和速算扣除数表(适用于年度计算):个人所得税税率表(综合所得适用)级数全年应纳税所得额税率(%J 1速算扣除数1不超过36000元的302超过36000元至144000元的部分1025203超过144000元至300000元的部分20169204超过300000元至420000元的部分25319205超过420000元至660000元的部分30529206超过660000元至960000元的部分35859207超过960000元的部分45181920年度计算个人所得税:应纳个人所得税税额=应纳税所得额X适用税率-速算扣除数应纳税所得额二年度收入额-准予扣除额准予扣除额=基本扣除费用60000元÷专项扣除÷专项附加扣除+依法确定的其他扣除2综合所得月度税率和速算扣除数表(适用于月度计算):级数月度应纳税所得额税率(%)速算扣除数1不超过3000元的302超过3000元至12000元的部分102103超过12000元至25000元的部分2014104超过25000元至35000元的部分2526605超过35000元至55000元的部分3044106超过55000元至80000元的部分3571607超过80000元的部分4515160月度(包括按月预扣)计算个人所得税:应纳个人所得税税额=应纳税所得额X适用税率-速算扣除数应纳税所得额二月度收入额-准予扣除额准予扣除额=基本扣除费用5000元÷专项扣除÷专项附加扣除+依法确定的其他扣除3经营所得的计算表级数全年应纳税所得额税率(%)速算扣除数1不超过30000元的502超过30000元至90000元的部分1015003超过90000元至300000元的部分20105004超过300000元至500000元的部分30405∞5超过500000元的部分35655∞计算个人所得税:应纳个人所得税税额=应纳税所得额X适用税率-速算扣除数应纳税所得额二年应税收入额-准予税前扣除金额特定所得的基本计算个人所得税税率表(综合所得适用)(1)利息、股息、红利所得应纳个人所得税税额=每次收入额χ20%(2)财产租赁所得按照每次租赁收入的大小,区别情况计算:①每次收入不超过四千元的应纳个人所得税税额=(每次收入-费用800元)χ20%②每次收入四千元以上的应纳个人所得税税额=每次收入X(1-20%)×20%(3)财产转让所得应纳个人所得税税额=I转让财产的收入额-(财产原值+合理费用))×20%(4)偶然所得应纳个人所得税税额=每次收入额x20%注意:如果另行给予优惠税率或者减半征收的,则按优惠税率或者减半计算。

说明:1.在上表中,只要输入了年终奖金额,其个税会自动计算出来;2.上表中,只有当月工资与年终奖两栏数据需要输入,其他单元格中的公式不可改动;3.本公式适用于年终奖金应交个税计算,当月工资一般为扣除社保与公积金之后的应税工资金额;4、有关政策文件:关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知 各省、自治区、直辖市和计划单列市地方税务局,局内各单位: 为了合理解决个人取得全年一次性奖金征税问题,经研究,现就调整征收个人所得税的有关办法通 一、全年一次性奖金是指行政机关、企事业单位等扣缴义务人根据其全年经济效益和对雇员全年工 上述一次性奖金也包括年终加薪、实行年薪制和绩效工资办法的单位根据考核情况兑现的年薪和绩 二、纳税人取得全年一次性奖金,单独作为一个月工资、薪金所得计算纳税,并按以下计税办法, (一)先将雇员当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数 如果在发放年终一次性奖金的当月,雇员当月工资薪金所得低于税法规定的费用扣除额,应将全 (二)将雇员个人当月内取得的全年一次性奖金,按本条第(一)项确定的适用税率和速算扣除数 1.如果雇员当月工资薪金所得高于(或等于)税法规定的费用扣除额的,适用公式为: 应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数 2.如果雇员当月工资薪金所得低于税法规定的费用扣除额的,适用公式为:应纳税额=(雇员当月 三、在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。

四、实行年薪制和绩效工资的单位,个人取得年终兑现的年薪和绩效工资按本通知第二条 、第三 五、雇员取得除全年一次性奖金以外的其它各种名目奖金,如半年奖、季度奖、加班奖、先进奖、示例表3500起点:年终奖个税计算当前单元格:O6 行高当前单元格:O6 行高:8.47毫米 列宽:19.05毫米的公式不可改动;公积金之后的应税工资金额;调整征收个人所得税的有关办法通知如下:据其全年经济效益和对雇员全年工作业绩的综合考核情况,向雇员发放的一次性奖金。

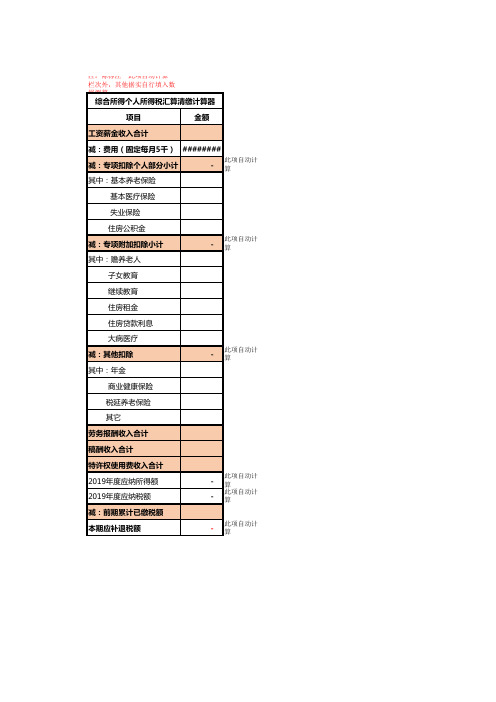

个税计算表格公式一、个税计算相关概念。

1. 应纳税所得额。

- 应纳税所得额 = 月度收入 - 5000元 - 专项扣除 - 专项附加扣除 - 依法确定的其他扣除。

- 这里的5000元是每月的基本减除费用标准。

专项扣除包括居民个人按照国家规定的范围和标准缴纳的基本养老保险、基本医疗保险、失业保险等社会保险费和住房公积金等。

专项附加扣除包括子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人等支出。

2. 税率和速算扣除数。

- 我国个人所得税实行七级超额累进税率,税率为3% - 45%。

具体如下:- 不超过3000元的部分,税率为3%,速算扣除数为0。

- 超过3000元至12000元的部分,税率为10%,速算扣除数为210。

- 超过12000元至25000元的部分,税率为20%,速算扣除数为1410。

- 超过25000元至35000元的部分,税率为25%,速算扣除数为2660。

- 超过35000元至55000元的部分,税率为30%,速算扣除数为4410。

- 超过55000元至80000元的部分,税率为35%,速算扣除数为7160。

- 超过80000元的部分,税率为45%,速算扣除数为15160。

1. 公式一:使用超额累进税率分步计算。

- 假设应纳税所得额为X。

- 如果0 < X ≤ 3000,则应纳税额 = X×3%。

- 如果3000 < X ≤ 12000,则应纳税额=(X - 3000)×10%+3000×3%。

- 如果12000 < X ≤ 25000,则应纳税额=(X - 12000)×20% + 3000×3%+9000×10%。

- 如果25000 < X ≤ 35000,则应纳税额=(X - 25000)×25%+3000×3% + 9000×10%+13000×20%。

个人所得税速算扣除数表个人所得税速算扣除数表是指根据中国个人所得税法规定的税收政策,按照一定标准进行的税前扣除,用来减少个人税负的一种方式。

下面是个人所得税速算扣除数表的内容和适用范围。

一、工资、薪金所得速算扣除数表根据个人所得税法第七条规定,工资、薪金所得速算扣除数为3500元。

二、劳务报酬所得速算扣除数表根据个人所得税法第七条规定,劳务报酬所得速算扣除数为800元。

三、稿酬所得速算扣除数表根据个人所得税法第七条规定,稿酬所得速算扣除数为800元。

四、特许权使用费所得速算扣除数表根据个人所得税法第七条规定,特许权使用费所得速算扣除数为800元。

五、财产租赁所得速算扣除数表根据个人所得税法第七条规定,财产租赁所得速算扣除数为800元。

六、利息、股息、红利所得速算扣除数表根据个人所得税法第七条规定,利息、股息、红利所得速算扣除数为800元。

七、偶然所得速算扣除数表根据个人所得税法第七条规定,偶然所得速算扣除数为800元。

八、经营所得速算扣除数表根据个人所得税法第七条规定,经营所得速算扣除数为5000元。

九、对企事业单位承包经营所得速算扣除数表根据个人所得税法第七条规定,对企事业单位承包经营所得速算扣除数为3500元。

以上所列速算扣除数表为个人所得税法规定的扣除数,适用于纳税人在提交个人所得税申报时的计算过程中。

根据个人所得税法的规定,纳税人可以根据具体情况选择适用的速算扣除数,以实现减税的目的。

根据个人所得税法及其相关规定,个人所得税速算扣除数表可以帮助纳税人简化纳税计算过程,并减少纳税人的税负。

纳税人在申报个人所得税时,可以根据所得类型选择适用的速算扣除数,并按照相关规定进行计算和申报。

纳税人可以通过合理合法的方式,最大限度地降低自己的纳税负担,享受个人所得税的优惠政策。

总之,个人所得税速算扣除数是个人所得税法规定的一种减免税负的方式,在纳税人申报个人所得税时起到重要的作用。

纳税人在享受个人所得税优惠政策的同时,应确保严格遵守相关法律法规,实事求是地进行纳税申报,为国家和社会发展贡献自己的一份力量。

个税计算表格公式一、工资、薪金所得个税计算公式。

1. 应纳税所得额的计算。

- 应纳税所得额 = 月度收入 - 5000元 - 专项扣除 - 专项附加扣除 - 依法确定的其他扣除。

- 其中:- 5000元是每月的基本减除费用标准(起征点)。

- 专项扣除包括居民个人按照国家规定的范围和标准缴纳的基本养老保险、基本医疗保险、失业保险等社会保险费和住房公积金等。

- 专项附加扣除包括子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人等支出。

2. 税率及速算扣除数。

- 工资、薪金所得适用七级超额累进税率,税率为3% - 45%。

具体税率和速算扣除数如下表:级数全月应纳税所得额税率(%)速算扣除数。

1 不超过3000元的部分 3 0。

2 超过3000元至12000元的部分 10 210。

3 超过12000元至25000元的部分 20 1410。

4 超过25000元至35000元的部分 25 2660。

5 超过35000元至55000元的部分 30 4410。

6 超过55000元至80000元的部分 35 7160。

7 超过80000元的部分 45 15160。

3. 应纳税额的计算。

- 应纳税额 = 应纳税所得额×适用税率 - 速算扣除数。

二、劳务报酬所得个税计算公式。

1. 应纳税所得额的计算。

- 每次收入不超过4000元的:- 应纳税所得额 = 每次收入额 - 800元。

- 每次收入4000元以上的:- 应纳税所得额 = 每次收入额×(1 - 20%)2. 税率及速算扣除数。

- 劳务报酬所得适用三级超额累进税率,税率为20% - 40%。

具体如下:级数每次应纳税所得额税率(%)速算扣除数。

1 不超过20000元的部分 20 0。

2 超过20000元至50000元的部分 30 2000。

3 超过50000元的部分 40 7000。

3. 应纳税额的计算。

- 应纳税额 = 应纳税所得额×适用税率 - 速算扣除数。

应发薪资序号姓名身份证号部门入职时间基本薪资岗位津贴工龄薪资全勤奖绩效奖共计加班补贴00016,000.00500.006,500.0000027,000.00500.007,500.0000038,000.00500.008,500.0000049,000.00500.009,500.00000510,000.00500.0010,500.00000611,000.00500.0011,500.00000712,000.00500.0012,500.00000813,000.00500.0013,500.00000914,000.00500.0014,500.00001015,000.00500.0015,500.00001116,000.0016,000.00001217,000.0017,000.00001318,000.0018,000.00001419,000.0019,000.00001520,000.0020,000.00001621,000.0021,000.00001722,000.0022,000.00001823,000.0023,000.00001924,000.0024,000.00002025,000.0025,000.00002126,000.0026,000.00002227,000.0027,000.00002328,000.0028,000.00002429,000.0029,000.00002530,000.0030,000.00002631,000.0031,000.00002732,000.0032,000.00002833,000.0033,000.00002934,000.0034,000.00003035,000.0035,000.00003136,000.0036,000.00加项应扣薪资通信补贴过节费共计应出勤天实质出勤告假扣款迟到扣款共计数天数-19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00---19.0019.00--收入今年截止先期累本期收入今年累计收社保基数计收入入30,000.006,500.0036,500.004,000.00 34,500.007,500.0042,000.004,000.00 39,000.008,500.0047,500.004,000.00 43,500.009,500.0053,000.004,000.00 48,000.0010,500.0058,500.004,000.00 52,500.0011,500.0064,000.004,000.00 57,000.0012,500.0069,500.004,000.00 61,500.0013,500.0075,000.004,000.00 66,000.0014,500.0080,500.004,000.00 70,500.0015,500.0086,000.004,000.00 73,000.0016,000.0089,000.004,000.00 77,500.0017,000.0094,500.004,000.00 82,000.0018,000.00100,000.004,000.00 86,500.0019,000.00105,500.004,000.00 91,000.0020,000.00111,000.004,000.00 95,500.0021,000.00116,500.004,000.00 100,000.0022,000.00122,000.004,000.00 104,500.0023,000.00127,500.004,000.00 109,000.0024,000.00133,000.004,000.00 113,500.0025,000.00138,500.004,000.00 118,000.0026,000.00144,000.004,000.00 122,500.0027,000.00149,500.004,000.00 127,000.0028,000.00155,000.004,000.00 131,500.0029,000.00160,500.004,000.00 136,000.0030,000.00166,000.004,000.00 140,500.0031,000.00171,500.004,000.00 145,000.0032,000.00177,000.004,000.00 149,500.0033,000.00182,500.004,000.00 154,000.0034,000.00188,000.004,000.00 158,500.0035,000.00193,500.004,000.00 163,000.0036,000.00199,000.004,000.00养老保险基本医疗保险社保基数单位单位( 16%)个人( 8%)个人( 2%)(6.5%)640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.00640.00320.004,000.00260.0080.002019版最新个人所得税计算表( 自动生成薪资表薪资条)六险一金工伤保险失业保险生育保险重病医疗保共计住宅公积金今年从前累险住宅基数单位个人单位单位(0.1%)单位( 1%)单位个人单位(12%)个人(12%)养老保险(0.6%)(0.4%)(0.8%)4.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.001,664.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.001,664.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.001,664.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.004.0024.0016.0032.0040.001,000.00416.004,000.00480.00480.002,080.00条)专项扣除额从前累计本期今年累计今年截止上期累计住宅公积养老保住宅公积小计儿女教奉养老住宅贷款住宅租养老保险住宅公积金金险金育人利息金1,920.00416.00480.002,080.002,400.004,480.002,000.002,000.004,000.00-1,920.00416.00480.002,080.002,400.004,480.002,000.002,000.004,000.00-1,920.00416.00480.002,080.002,400.004,480.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-1,920.00416.00480.002,496.002,400.004,896.002,000.002,000.004,000.00-附带扣除额本月发生今年累计持续教儿女教奉养老住宅贷款住宅租持续教儿女教奉养老住宅贷住宅租持续教育育人利息金育育人款利息金育1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00 1,600.00500.00500.001,000.00400.002,500.002,500.005,000.00-2,000.00累计减除花费税款缴纳应纳税所得额税率速算扣除应钠税数额今年先期累今年应钠本期缴纳小计减除花费月计已交税款税款税款12,000.005,000.006.00-3%-----12,000.005,000.006.00-3%-----12,000.005,000.006.001,020.003%-30.60-30.6030.60 12,000.005,000.006.006,104.003%-183.12 2.52183.12180.60 12,000.005,000.006.0011,604.003%-348.1217.52348.12330.60 12,000.005,000.006.0017,104.003%-513.1232.52513.12480.60 12,000.005,000.006.0022,604.003%-678.1247.52678.12630.60 12,000.005,000.006.0028,104.003%-843.1262.52843.12780.60 12,000.005,000.006.0033,604.003%-1,008.1277.521,008.12930.60 12,000.005,000.006.0039,104.0010%2,520.001,390.4092.521,390.401,297.88 12,000.005,000.006.0042,104.0010%2,520.001,690.40107.521,690.401,582.88 12,000.005,000.006.0047,604.0010%2,520.002,240.402,642.522,240.40-402.12 12,000.005,000.006.0053,104.0010%2,520.002,790.402,657.522,790.40132.88 12,000.005,000.006.0058,604.0010%2,520.003,340.405,192.523,340.40-1,852.12 12,000.005,000.006.0064,104.0010%2,520.003,890.405,207.523,890.40-1,317.12 12,000.005,000.006.0069,604.0010%2,520.004,440.405,222.524,440.40-782.12 12,000.005,000.006.0075,104.0010%2,520.004,990.405,237.524,990.40-247.12 12,000.005,000.006.0080,604.0010%2,520.005,540.407,772.525,540.40-2,232.12 12,000.005,000.006.0086,104.0010%2,520.006,090.407,787.526,090.40-1,697.12 12,000.005,000.006.0091,604.0010%2,520.006,640.407,802.526,640.40-1,162.12 12,000.005,000.006.0097,104.0010%2,520.007,190.407,817.527,190.40-627.12 12,000.005,000.006.00102,604.0010%2,520.007,740.407,832.527,740.40-92.12 12,000.005,000.006.00108,104.0010%2,520.008,290.407,847.528,290.40442.88 12,000.005,000.006.00113,604.0010%2,520.008,840.407,862.528,840.40977.88 12,000.005,000.006.00119,104.0010%2,520.009,390.407,877.529,390.401,512.88 12,000.005,000.006.00124,604.0010%2,520.009,940.407,892.529,940.402,047.88 12,000.005,000.006.00130,104.0010%2,520.0010,490.407,907.5210,490.402,582.88 12,000.005,000.006.00135,604.0010%2,520.0011,040.4010,442.5211,040.40597.88 12,000.005,000.006.00141,104.0010%2,520.0011,590.4010,457.5211,590.401,132.88 12,000.005,000.006.00146,604.0020%16,920.0012,400.8010,472.5212,400.801,928.28 12,000.005,000.006.00152,104.0020%16,920.0013,500.8010,487.5213,500.803,013.28本月实发工应补(退)税资款-5,604.00-6,604.0030.607,573.40180.608,423.40330.609,273.40480.6010,123.40630.6010,973.40780.6011,823.40930.6012,673.401,297.8813,306.121,582.8813,521.12-402.1216,506.12132.8816,971.12 -1,852.1219,956.12-1,317.1220,421.12-782.1220,886.12-247.1221,351.12-2,232.1224,336.12-1,697.1224,801.12-1,162.1225,266.12-627.1225,731.12-92.1226,196.12442.8826,661.12977.8827,126.121,512.8827,591.122,047.8828,056.122,582.8828,521.12597.8831,506.121,132.8831,971.121,928.2832,175.723,013.2832,090.72。

2024新版个税公式及测算2024年1月1日,我国个人所得税法进行了修订,个税成为了2024年中国两会的重要议题之一、以下是2024年新版个税公式及测算的详细内容。

新版个税公式新版个税公式主要体现了个人所得税税率的调整及起征点的提高。

具体公式如下:应纳税所得额=工资、薪金所得-扣除数其中:扣除数=(月应纳税所得额*税率)-速算扣除数月应纳税所得额=税前月收入-五险一金-专项扣除-其他扣除新版个税公式主要增加了专项扣除和其他扣除两个部分,以更精细化的方式考虑个人的家庭、子女教育等实际情况。

专项扣除根据新版个税法规定,专项扣除提高到每月5000元,其中包括子女教育、赡养老人、住房贷款利息等专项支出。

同时,对于有子女的家庭,每个子女可增加扣除500元。

其他扣除新版个税法还增加了其他扣除项,如租房、贷款利息、赡养本人父母等支出。

速算扣除数速算扣除数是个税公式中的一个重要参数,是为了简化计算而引入的。

速算扣除数的大小直接影响纳税额的计算。

新版个税税率表按照新版个税税率表,以下是2024年的个税税率:月应纳税所得额不超过3000元的,适用税率为3%;实例分析以下是根据新版个税公式进行的实例分析:则月应纳税所得额为:扣除数为:扣除数=(5000*10%)-210其中,速算扣除数为210。

应纳税所得额为:应纳税所得额=5000-(5000*10%)+210=4710元因此,该人的月个人所得税为471元。

以上是2024年新版个税公式及测算的详细内容。

通过新版个税公式,个税将更加公平合理地考虑到个人的实际情况,为广大劳动者减轻了税收负担,促进了收入分配的合理化。

希望这些信息对您有所帮助!。

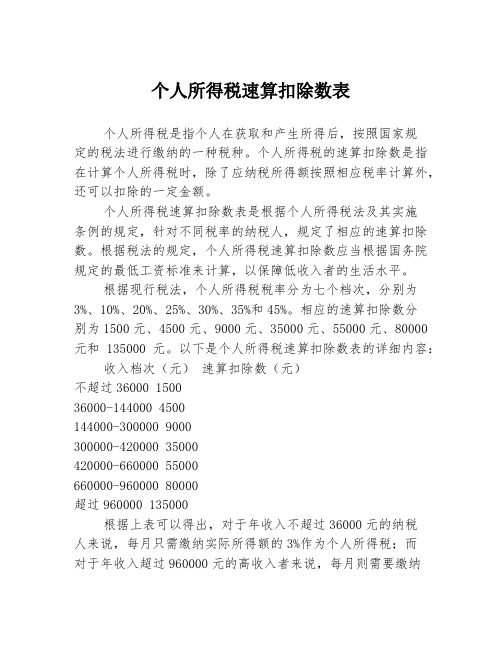

个人所得税速算扣除数表

个人所得税是指个人在获取和产生所得后,按照国家规

定的税法进行缴纳的一种税种。

个人所得税的速算扣除数是指在计算个人所得税时,除了应纳税所得额按照相应税率计算外,还可以扣除的一定金额。

个人所得税速算扣除数表是根据个人所得税法及其实施

条例的规定,针对不同税率的纳税人,规定了相应的速算扣除数。

根据税法的规定,个人所得税速算扣除数应当根据国务院规定的最低工资标准来计算,以保障低收入者的生活水平。

根据现行税法,个人所得税税率分为七个档次,分别为3%、10%、20%、25%、30%、35%和45%。

相应的速算扣除数分

别为1500元、4500元、9000元、35000元、55000元、80000元和135000元。

以下是个人所得税速算扣除数表的详细内容:收入档次(元)速算扣除数(元)

不超过36000 1500

36000-144000 4500

144000-300000 9000

300000-420000 35000

420000-660000 55000

660000-960000 80000

超过960000 135000

根据上表可以得出,对于年收入不超过36000元的纳税

人来说,每月只需缴纳实际所得额的3%作为个人所得税;而

对于年收入超过960000元的高收入者来说,每月则需要缴纳

实际所得额的45%作为个人所得税。

个人所得税速算扣除数的设定,旨在合理分配纳税人的负担,确保低收入者的生活水平,并鼓励高收入者产生更多的个人所得。

个人所得税速算扣除数的设定对于个人所得税的征收具有重要的意义,可以有效地调节个人所得税的税负。

以下是2024年个人所得税税率表:居民个人取得工资、薪金所得预扣预缴:累计预扣预缴应纳税所得额不超过36,000元的部分,预扣率3%,速算扣除数0;超过36,000元至144,000元的部分,预扣率10%,速算扣除数2,520;超过144,000元至300,000元的部分,预扣率20%,速算扣除数16,920;超过300,000元至420,000元的部分,预扣率25%,速算扣除数31,920;超过420,000元至660,000元的部分,预扣率30%,速算扣除数52,920;超过660,000元至960,000元的部分,预扣率35%,速算扣除数85,920;超过960,000元的部分,预扣率45%,速算扣除数181,920。

居民个人取得劳务报酬所得、稿酬所得、特许权使用费所得预扣预缴:每次收入不超过4,000元的,减除费用按800元计算;每次收入4,000元以上的,减除费用按收入的20%计算。

其中,稿酬所得的收入额减按70%计算。

劳务报酬所得预扣率:不超过20,000元的部分为20%;超过20,000元至50,000元的部分为30%,速算扣除数2,000;超过50,000元的部分为40%,速算扣除数7,000。

稿酬所得、特许权使用费所得预扣率为20%。

非居民个人取得工资薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得:非居民个人取得工资薪金所得以每月收入额减除费用5,000元后的余额为应纳税所得额。

非居民个人取得劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为应纳税所得额。

具体的,劳务报酬所得、稿酬所得、特许权使用费所得以收入减除20%的费用后的余额为收入额;其中,稿酬所得的收入额减按70%计算。

税率表如下:应纳税所得额不超过3,000元的部分,税率3%,速算扣除数0;超过3,000元至12,000元的部分,税率10%,速算扣除数210;超过12,000元至25,000元的部分,税率20%,速算扣除数1,410;超过25,000元至35,000元的部分,税率25%,速算扣除数2,660;超过35,000元至55,000元的部分,税率30%,速算扣除数4,410;超过55,000元至80,000元的部分,税率35%,速算扣除数7,160;超过80,000元的部分,税率45%,速算扣除数15,160。

货币名称

金额

外汇牌价

折合人民币

0人00030%000人00025%000人00020%000人00010%000人

00

3%

小计0人

0.88

完税证号

纳税日期

扣缴义务人声明

我声明,此扣缴申报表是根据《中华人民共和国个人所得税法》的规定填报的,我确信它是真实的、可靠的、完整的。

声明签字:

人民币合计

减

费用额

应纳税所得额

税率

速算扣除税额

扣缴所得税额

审核记录

主管税务机关(公章):主管税务官员签字:

纳税义务人姓名

纳税人识别号

工作单位及地址

所得项目

所得期间

人民币

收

入额

外币如果由扣缴义务人填写完税证,应在报送此表时附完税证副联

份。

会计主管人签字:

负责人签字:

扣缴单位(或个人)盖章:以

下

由税

务

机

关

填

写

收到申报日期

接收人

审核日期

扣缴义务人名称

地址电话

扣缴个人所得税报告表

纳税人识别

号:

填表日期:年月日金额单位:人民币元

根据《中华人民共和国个人所得税法》第九条的规定制定本表,扣缴义务人应将本月扣缴的税款在次月七日内缴入国库,并向当地税务机关报送本表。