2018年公司最新利润表

- 格式:xls

- 大小:24.50 KB

- 文档页数:2

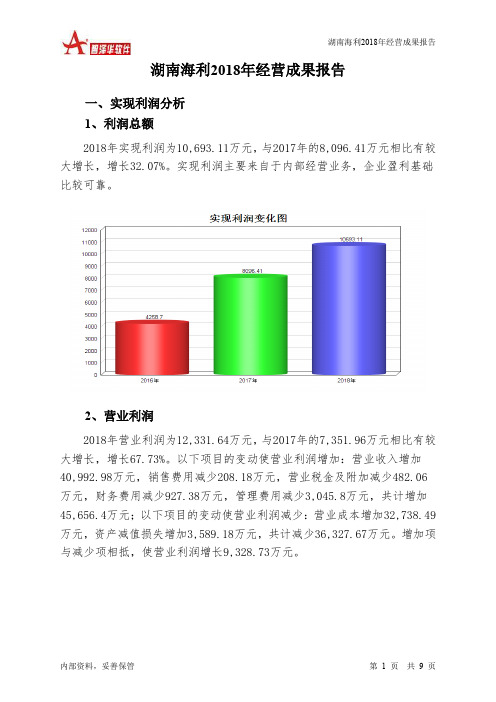

湖南海利2018年经营成果报告一、实现利润分析1、利润总额2018年实现利润为10,693.11万元,与2017年的8,096.41万元相比有较大增长,增长32.07%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2018年营业利润为12,331.64万元,与2017年的7,351.96万元相比有较大增长,增长67.73%。

以下项目的变动使营业利润增加:营业收入增加40,992.98万元,销售费用减少208.18万元,营业税金及附加减少482.06万元,财务费用减少927.38万元,管理费用减少3,045.8万元,共计增加45,656.4万元;以下项目的变动使营业利润减少:营业成本增加32,738.49万元,资产减值损失增加3,589.18万元,共计减少36,327.67万元。

增加项与减少项相抵,使营业利润增长9,328.73万元。

3、投资收益2018年投资收益为269.89万元,与2017年的225.85万元相比有较大增长,增长19.50%。

4、营业外利润2018年营业外利润为负1,638.54万元,与2017年的744.45万元相比,2018年出现较大幅度亏损,亏损1,638.54万元。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2018年的营业收入为162,779.08万元,比2017年的121,786.1万元增长33.66%,营业成本为123,311.47万元,比2017年的90,572.98万元增加36.15%,营业收入和营业成本同时增长,但营业成本增长幅度大于营业收入,表明企业经营业务盈利能力下降。

实现利润增减变化表二、成本费用分析1、成本构成情况2018年湖南海利成本费用总额为146,285.15万元,其中:营业成本为123,311.47万元,占成本总额的84.3%;销售费用为5,314.61万元,占成本总额的3.63%;管理费用为10,331.8万元,占成本总额的7.06%;财务费用为2,253.03万元,占成本总额的1.54%;营业税金及附加为794.15万元,占成本总额的0.54%。

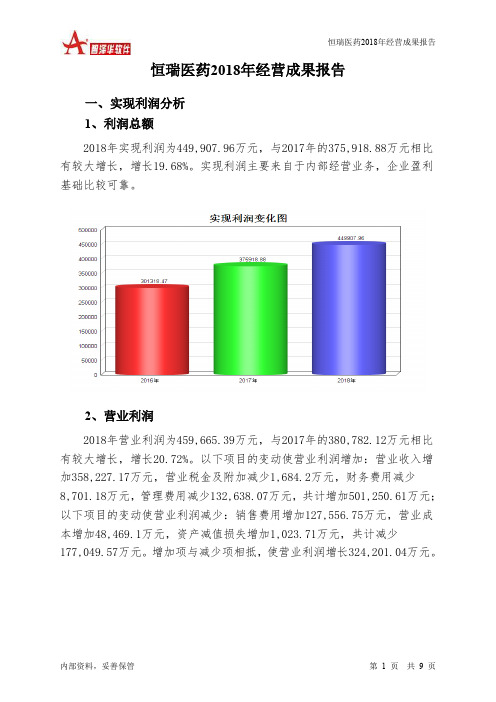

恒瑞医药2018年经营成果报告一、实现利润分析1、利润总额2018年实现利润为449,907.96万元,与2017年的375,918.88万元相比有较大增长,增长19.68%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2018年营业利润为459,665.39万元,与2017年的380,782.12万元相比有较大增长,增长20.72%。

以下项目的变动使营业利润增加:营业收入增加358,227.17万元,营业税金及附加减少1,684.2万元,财务费用减少8,701.18万元,管理费用减少132,638.07万元,共计增加501,250.61万元;以下项目的变动使营业利润减少:销售费用增加127,556.75万元,营业成本增加48,469.1万元,资产减值损失增加1,023.71万元,共计减少177,049.57万元。

增加项与减少项相抵,使营业利润增长324,201.04万元。

3、投资收益2018年投资收益为24,793.78万元,与2017年的3,872.2万元相比成倍增长,增长5.4倍。

4、营业外利润2018年营业外利润为负9,757.43万元,与2017年负4,863.24万元相比亏损成倍增加,增加1.01倍。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2018年的营业收入为1,741,790.11万元,比2017年的1,383,562.94万元增长25.89%,营业成本为233,456.81万元,比2017年的184,987.71万元增加26.20%,营业收入和营业成本同时增长,但营业成本增长幅度大于营业收入,表明企业经营业务盈利能力下降。

实现利润增减变化表二、成本费用分析1、成本构成情况2018年恒瑞医药成本费用总额为1,056,386.1万元,其中:营业成本为233,456.81万元,占成本总额的22.1%;销售费用为646,449.1万元,占成本总额的61.19%;管理费用为162,632.32万元,占成本总额的15.4%;财务费用为-12,364.34万元,占成本总额的-1.17%;营业税金及附加为23,677.82万元,占成本总额的2.24%。

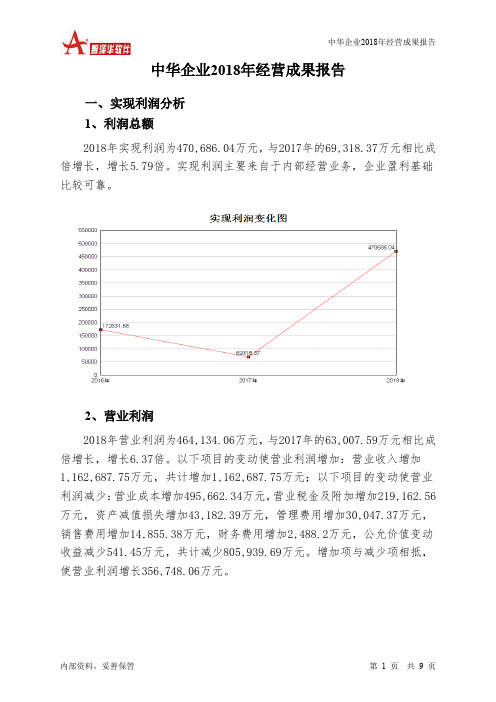

中华企业2018年经营成果报告一、实现利润分析1、利润总额2018年实现利润为470,686.04万元,与2017年的69,318.37万元相比成倍增长,增长5.79倍。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2018年营业利润为464,134.06万元,与2017年的63,007.59万元相比成倍增长,增长6.37倍。

以下项目的变动使营业利润增加:营业收入增加1,162,687.75万元,共计增加1,162,687.75万元;以下项目的变动使营业利润减少:营业成本增加495,662.34万元,营业税金及附加增加219,162.56万元,资产减值损失增加43,182.39万元,管理费用增加30,047.37万元,销售费用增加14,855.38万元,财务费用增加2,488.2万元,公允价值变动收益减少541.45万元,共计减少805,939.69万元。

增加项与减少项相抵,使营业利润增长356,748.06万元。

3、投资收益2018年投资收益为47,041.44万元,与2017年的4,489.26万元相比成倍增长,增长9.48倍。

4、营业外利润2018年营业外利润为6,551.98万元,与2017年的6,310.78万元相比有所增长,增长3.82%。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2018年的营业收入为1,928,584.78万元,比2017年的765,897.03万元增长151.81%,营业成本为1,098,400.96万元,比2017年的602,738.62万元增加82.24%,营业收入和营业成本同时增长,但营业收入增长幅度大于营业成本,表明企业经营业务盈利能力提高。

实现利润增减变化表二、成本费用分析1、成本构成情况2018年中华企业成本费用总额为1,511,598.53万元,其中:营业成本为1,098,400.96万元,占成本总额的72.66%;销售费用为27,049.57万元,占成本总额的1.79%;管理费用为55,786.09万元,占成本总额的3.69%;财务费用为53,765.39万元,占成本总额的3.56%;营业税金及附加为262,824.93万元,占成本总额的17.39%。

中国神华2018年财务分析综合报告 内部资料,妥善保管 第 1 页 共 3 页 中国神华2018年财务分析综合报告一、实现利润分析2018年实现利润为7,006,900万元,与2017年的7,033,300万元相比变化不大,变化幅度为0.38%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润也有所增长,企业经营业务在稳步发展。

二、成本费用分析2018年营业成本为15,550,200万元,与2017年的14,384,200万元相比有所增长,增长8.11%。

2018年销售费用为72,500万元,与2017年的61,200万元相比有较大增长,增长18.46%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为1,987,900万元,与2017年的1,939,400万元相比有所增长,增长2.5%。

2018年管理费用占营业收入的比例为7.53%,与2017年的7.8%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

2018年财务费用为408,600万元,与2017年的345,700万元相比有较大增长,增长18.19%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力增加。

因此与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,中国神华2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析中国神华2018年的营业利润率为27.70%,总资产报酬率为12.85%,净资产收益率为13.87%,成本费用利润率为36.83%。

企业实际投入到企业自身经营业务的资产为50,455,500万元,经营资产的收益率为14.50%,而对外投资的收益率为5.94%。

从企业内外部资产的盈利情况来看,对外投资的。

深圳新星2018年财务分析综合报告一、实现利润分析2018年实现利润为14,439.21万元,与2017年的12,036.01万元相比有较大增长,增长19.97%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额增长的同时,营业利润大幅度的增长,经营业务开展得很好。

二、成本费用分析2018年营业成本为87,352.33万元,与2017年的79,222.11万元相比有较大增长,增长10.26%。

2018年销售费用为2,829.8万元,与2017年的2,379.92万元相比有较大增长,增长18.9%。

2018年在销售费用有较大幅度增长的同时营业收入也有所增长,企业销售活动取得了一些成效,但是销售投入增长明显快于营业收入增长。

2018年管理费用为2,613.49万元,与2017年的6,200.46万元相比有较大幅度下降,下降57.85%。

2018年管理费用占营业收入的比例为2.38%,与2017年的6.14%相比有较大幅度的降低,降低3.77个百分点。

而营业利润却有较大幅度增长,管理费用控制良好,并带来了经济效益的显著提高。

2018年财务费用为222.86万元,与2017年的640万元相比有较大幅度下降,下降65.18%。

三、资产结构分析2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2017年相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,深圳新星2018年是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析深圳新星2018年的营业利润率为13.14%,总资产报酬率为8.33%,净资产收益率为9.16%,成本费用利润率为15.42%。

企业实际投入到企业自身经营业务的资产为174,306.53万元,经营资产的收益率为8.29%投资收益或长期投资为零,无法进行比较。

南山铝业2018年财务分析详细报告一、资产结构分析1.资产构成基本情况南山铝业2018年资产总额为5,229,933.39万元,其中流动资产为2,175,931.16万元,主要分布在货币资金、存货、其他流动资产等环节,分别占企业流动资产合计的28.98%、24.09%和21.24%。

非流动资产为3,054,002.23万元,主要分布在固定资产和无形资产,分别占企业非流动资产的81.89%、7.79%。

资产构成表2.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的41.38%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

流动资产构成表3.资产的增减变化2018年总资产为5,229,933.39万元,与2017年的4,604,052.24万元相比有较大增长,增长13.59%。

4.资产的增减变化原因以下项目的变动使资产总额增加:其他流动资产增加407,255.53万元,应收票据增加125,310.79万元,货币资金增加73,389.7万元,存货增加67,670.55万元,在建工程增加56,579.05万元,应收账款增加5,075.61万元,长期投资增加4,886.17万元,其他非流动资产增加3,115.09万元,递延所得税资产增加1,995.51万元,长期待摊费用增加1,891.28万元,共计增加747,169.28万元;以下项目的变动使资产总额减少:工程物资减少26.19万元,预付款项减少164.11万元,无形资产减少4,746.2万元,其他应收款减少15,915.41万元,固定资产减少96,443.42万元,共计减少117,295.33万元。

增加项与减少项相抵,使资产总额增长629,873.95万元。

5.资产结构的合理性评价从资产各项目与营业收入的比例关系来看,2018年应收账款所占比例较高。

其他应收款所占比例基本合理。

存货所占比例过高。

2018年企业不合理资金占用项目较少,资产的盈力能力较强,资产结构合理。

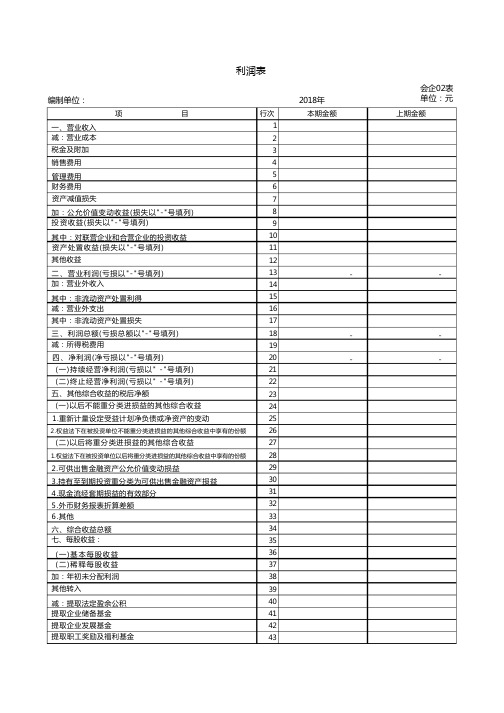

编制单位:利润表2018年会企02表单位:元项目一、营业收入减:营业成本税金及附加销售费用管理费用财务费用资产减值损失加:公允价值变动收益(损失以"-"号填列)投资收益(损失以"-"号填列)其中:对联营企业和合营企业的投资收益资产处置收益(损失以"-"号填列)其他收益二、营业利润(亏损以"-"号填列)加:营业外收入其中:非流动资产处置利得减:营业外支出其中:非流动资产处置损失三、利润总额(亏损总额以"-"号填列)减:所得税费用四、净利润(净亏损以"-"号填列)(一)持续经营净利润(亏损以" -"号填列)(二)终止经营净利润(亏损以" -"号填列)五、其他综合收益的税后净额(一)以后不能重分类进损益的其他综合收益1.重新计量设定受益计划净负债或净资产的变动2.权益法下在被投资单位不能重分类进损益的其他综合收益中享有的份额(二)以后将重分类进损益的其他综合收益1.权益法下在被投资单位以后将重分类进损益的其他综合收益中享有的份额2.可供出售金融资产公允价值变动损益3.持有至到期投资重分类为可供出售金融资产损益4.现金流经套期损益的有效部分5.外币财务报表折算差额6.其他六、综合收益总额七、每股收益:(一)基本每股收益(二)稀释每股收益加:年初未分配利润其他转入减:提取法定盈余公积提取企业储备基金提取企业发展基金提取职工奖励及福利基金行次12345678910111213141516171819202122232425262728293031323334353637383940414243本期金额---上期金额---利润归还投资 44应付优先股股利 45提取任意盈余公积 46应付普通股股利 47转作资本(或股本)的普通股股利 48转总部利润 49其他 50未分配利润 51单位负责人:主管会计工作负责人:会计机构负责人:。

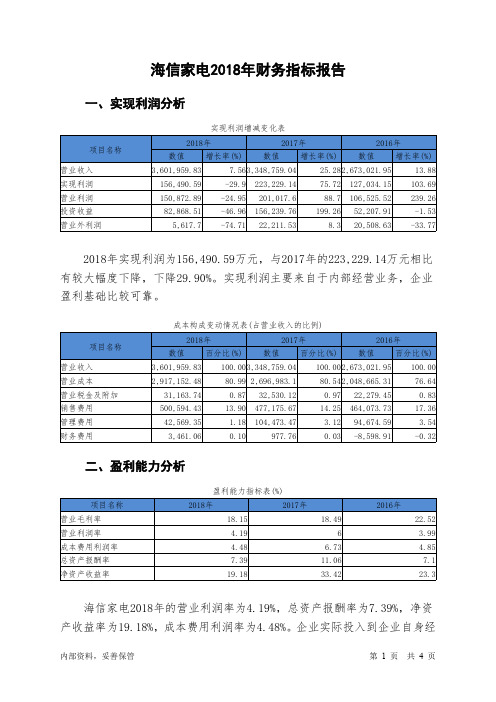

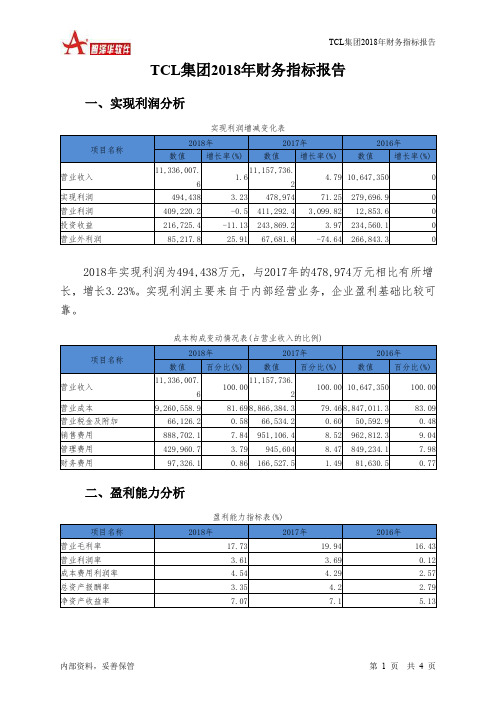

TCL集团2018年财务指标报告一、实现利润分析实现利润增减变化表2018年实现利润为494,438万元,与2017年的478,974万元相比有所增长,增长3.23%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

成本构成变动情况表(占营业收入的比例)二、盈利能力分析盈利能力指标表(%)TCL集团2018年的营业利润率为3.61%,总资产报酬率为3.35%,净资产收益率为7.07%,成本费用利润率为4.60%。

企业实际投入到企业自身经营业务的资产为12,793,627.9万元,经营资产的收益率为3.20%,而对外投资的收益率为9.46%。

2018年营业利润为409,220.2万元,与2017年的411,292.4万元相比变化不大,变化幅度为0.50%。

以下项目的变动使营业利润增加:营业收入增加178,271.4万元,管理费用减少515,643.3万元,财务费用减少69,201.4万元,销售费用减少62,404.3万元,资产减值损失减少14,038万元,营业税金及附加减少408万元,共计增加839,966.4万元;以下项目的变动使营业利润减少:营业成本增加394,174.6万元,公允价值变动收益减少31,330.8万元,共计减少425,505.4万元。

增加项与减少项相抵,使营业利润下降414,461万元。

三、偿债能力分析偿债能力指标表2018年流动比率为1.02,与2017年的1.11相比略有下降。

2018年流动比率比2017年下降的主要原因是:2018年流动资产为8,030,780.1万元,与2017年的8,009,590.7万元相比变化不大,变化幅度为0.26%。

2018年流动负债为7,883,540.4万元,与2017年的7,224,780.2万元相比有较大增长,增长9.12%。

流动资产增加速度慢于流动负债的增长速度,致使流动比率下降。

从盈利情况来看,企业盈利对利息的保障倍数为6.08倍。

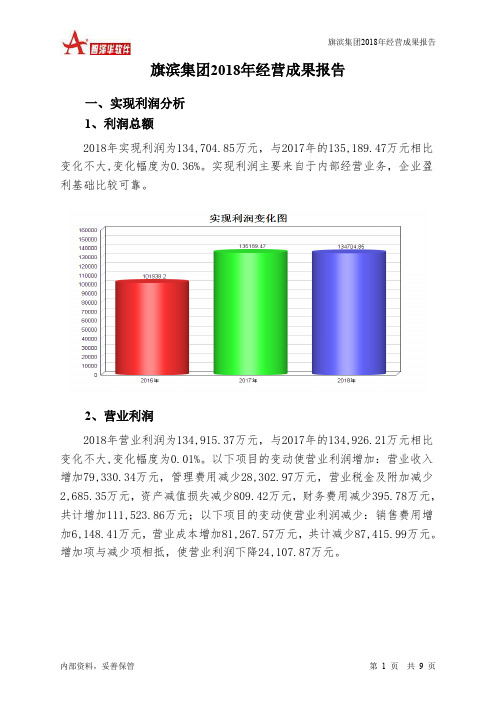

旗滨集团2018年经营成果报告一、实现利润分析1、利润总额2018年实现利润为134,704.85万元,与2017年的135,189.47万元相比变化不大,变化幅度为0.36%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2018年营业利润为134,915.37万元,与2017年的134,926.21万元相比变化不大,变化幅度为0.01%。

以下项目的变动使营业利润增加:营业收入增加79,330.34万元,管理费用减少28,302.97万元,营业税金及附加减少2,685.35万元,资产减值损失减少809.42万元,财务费用减少395.78万元,共计增加111,523.86万元;以下项目的变动使营业利润减少:销售费用增加6,148.41万元,营业成本增加81,267.57万元,共计减少87,415.99万元。

增加项与减少项相抵,使营业利润下降24,107.87万元。

3、投资收益2018年投资收益为3,274.39万元,与2017年的5.4万元相比成倍增长,增长605.26倍。

4、营业外利润2018年营业外利润为负210.52万元,与2017年的263.26万元相比,2018年出现亏损,亏损210.52万元。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2018年的营业收入为837,830.74万元,比2017年的758,500.41万元增长10.46%,营业成本为596,610.6万元,比2017年的515,343.03万元增加15.77%,营业收入和营业成本同时增长,但营业成本增长幅度大于营业收入,表明企业经营业务盈利能力下降。

实现利润增减变化表二、成本费用分析1、成本构成情况2018年旗滨集团成本费用总额为685,768.51万元,其中:营业成本为596,610.6万元,占成本总额的87%;销售费用为10,751.15万元,占成本总额的1.57%;管理费用为50,737.68万元,占成本总额的7.4%;财务费用为10,000.16万元,占成本总额的1.46%;营业税金及附加为11,702.88万元,占成本总额的1.71%。