第六章资本结构决策案例

- 格式:pptx

- 大小:496.49 KB

- 文档页数:63

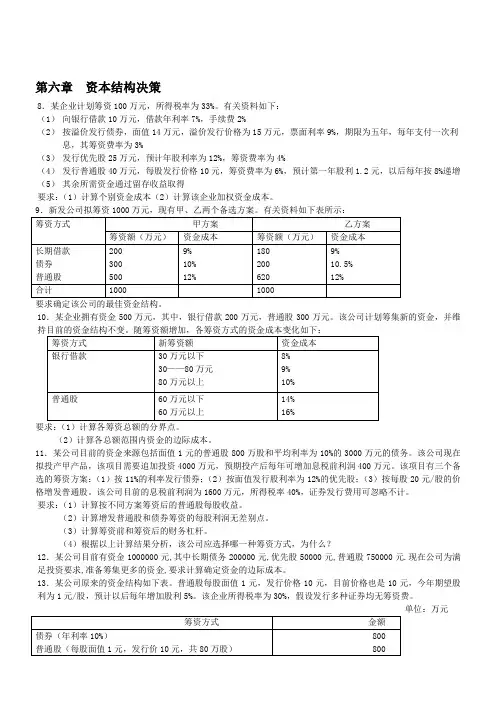

第六章 资本结构决策8.某企业计划筹资100万元,所得税率为33%。

有关资料如下: (1) 向银行借款10万元,借款年利率7%,手续费2%(2) 按溢价发行债券,面值14万元,溢价发行价格为15万元,票面利率9%,期限为五年,每年支付一次利息,其筹资费率为3%(3) 发行优先股25万元,预计年股利率为12%,筹资费率为4%(4) 发行普通股40万元,每股发行价格10元,筹资费率为6%,预计第一年股利1.2元,以后每年按8%递增 (5) 其余所需资金通过留存收益取得 要求:(1)计算个别资金成本(2)计算该企业加权资金成本。

要求确定该公司的最佳资金结构。

10.某企业拥有资金500万元,其中,银行借款200万元,普通股300万元。

该公司计划筹集新的资金,并维持目前的资金结构不变。

随筹资额增加,各筹资方式的资金成本变化如下:要求:(1)计算各筹资总额的分界点。

(2)计算各总额范围内资金的边际成本。

11.某公司目前的资金来源包括面值1元的普通股800万股和平均利率为10%的3000万元的债务。

该公司现在拟投产甲产品,该项目需要追加投资4000万元,预期投产后每年可增加息税前利润400万元。

该项目有三个备选的筹资方案:(1)按11%的利率发行债券;(2)按面值发行股利率为12%的优先股;(3)按每股20元/股的价格增发普通股。

该公司目前的息税前利润为1600万元,所得税率40%,证券发行费用可忽略不计。

要求:(1)计算按不同方案筹资后的普通股每股收益。

(2)计算增发普通股和债券筹资的每股利润无差别点。

(3)计算筹资前和筹资后的财务杠杆。

(4)根据以上计算结果分析,该公司应选择哪一种筹资方式,为什么?12.某公司目前有资金1000000元,其中长期债务200000元,优先股50000元,普通股750000元.现在公司为满足投资要求,准备筹集更多的资金,要求计算确定资金的边际成本。

13.某公司原来的资金结构如下表。