多元线性回归模型的案例分析

- 格式:doc

- 大小:527.00 KB

- 文档页数:13

多元线性回归分析案例1. 引言多元线性回归分析是一种用于探索多个自变量与一个连续型因变量之间关系的统计分析方法。

本文将以一个虚构的案例来介绍多元线性回归分析的应用。

2. 背景假设我们是一家电子产品创造公司,我们想了解哪些因素会对产品销售额产生影响。

为了解决这个问题,我们采集了一些数据,包括产品的价格、广告费用、竞争对手的产品价格和销售额。

3. 数据采集我们采集了100个不同产品的数据,其中包括以下变量:- 产品价格(自变量1)- 广告费用(自变量2)- 竞争对手的产品价格(自变量3)- 销售额(因变量)4. 数据分析为了进行多元线性回归分析,我们首先需要对数据进行预处理。

我们检查了数据的缺失情况和异常值,并进行了相应的处理。

接下来,我们使用多元线性回归模型来分析数据。

模型的方程可以表示为:销售额= β0 + β1 × 产品价格+ β2 × 广告费用+ β3 × 竞争对手的产品价格+ ε其中,β0、β1、β2、β3是回归系数,ε是误差项。

5. 结果解释我们使用统计软件进行回归分析,并得到了以下结果:- 回归系数的估计值:β0 = 1000, β1 = 10, β2 = 20, β3 = -5- 拟合优度:R² = 0.8根据回归系数的估计值,我们可以解释模型的结果:- β0表示当产品价格、广告费用和竞争对手的产品价格都为0时,销售额的估计值为1000。

- β1表示产品价格每增加1单位,销售额平均增加10单位。

- β2表示广告费用每增加1单位,销售额平均增加20单位。

- β3表示竞争对手的产品价格每增加1单位,销售额平均减少5单位。

拟合优度R²的值为0.8,说明模型可以解释销售额的80%变异程度。

这意味着模型对数据的拟合程度较好。

6. 结论根据我们的多元线性回归分析结果,我们可以得出以下结论:- 产品价格、广告费用和竞争对手的产品价格对销售额有显著影响。

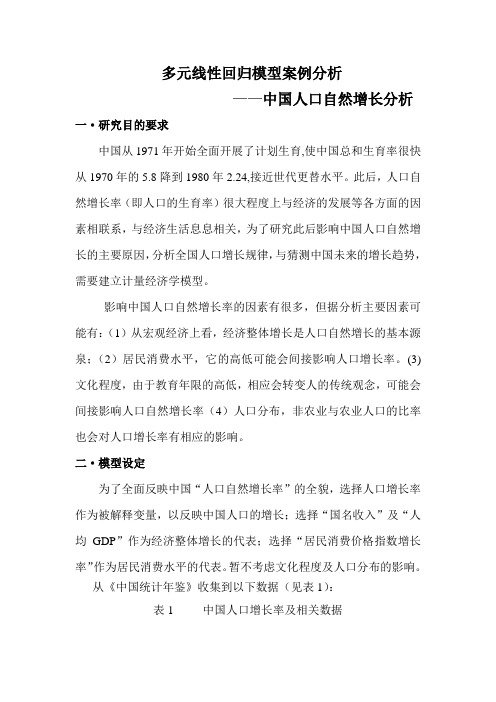

多元线性回归模型案例分析——中国人口自然增长分析一·研究目的要求中国从1971年开始全面开展了计划生育,使中国总和生育率很快从1970年的5.8降到1980年2.24,接近世代更替水平。

此后,人口自然增长率(即人口的生育率)很大程度上与经济的发展等各方面的因素相联系,与经济生活息息相关,为了研究此后影响中国人口自然增长的主要原因,分析全国人口增长规律,与猜测中国未来的增长趋势,需要建立计量经济学模型。

影响中国人口自然增长率的因素有很多,但据分析主要因素可能有:(1)从宏观经济上看,经济整体增长是人口自然增长的基本源泉;(2)居民消费水平,它的高低可能会间接影响人口增长率。

(3)文化程度,由于教育年限的高低,相应会转变人的传统观念,可能会间接影响人口自然增长率(4)人口分布,非农业与农业人口的比率也会对人口增长率有相应的影响。

二·模型设定为了全面反映中国“人口自然增长率”的全貌,选择人口增长率作为被解释变量,以反映中国人口的增长;选择“国名收入”及“人均GDP”作为经济整体增长的代表;选择“居民消费价格指数增长率”作为居民消费水平的代表。

暂不考虑文化程度及人口分布的影响。

从《中国统计年鉴》收集到以下数据(见表1):表1 中国人口增长率及相关数据设定的线性回归模型为:1222334t t t t t Y X X X u ββββ=++++三、估计参数利用EViews 估计模型的参数,方法是:1、建立工作文件:启动EViews ,点击File\New\Workfile ,在对话框“Workfile Range ”。

在“Workfile frequency ”中选择“Annual ” (年度),并在“Start date ”中输入开始时间“1988”,在“end date ”中输入最后时间“2005”,点击“ok ”,出现“Workfile UNTITLED ”工作框。

其中已有变量:“c ”—截距项 “resid ”—剩余项。

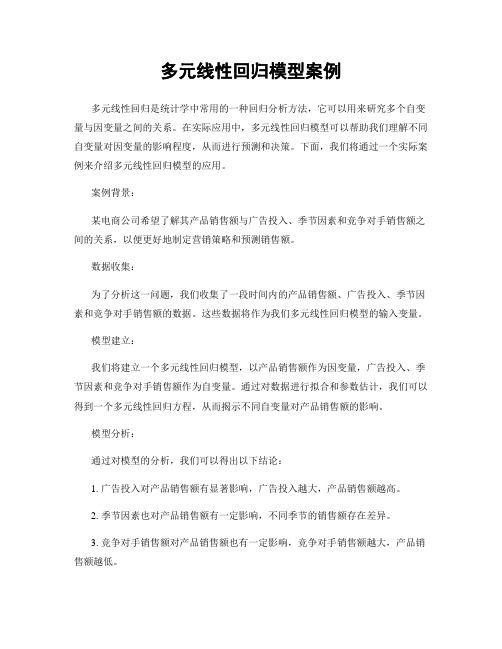

多元线性回归模型案例多元线性回归是统计学中常用的一种回归分析方法,它可以用来研究多个自变量与因变量之间的关系。

在实际应用中,多元线性回归模型可以帮助我们理解不同自变量对因变量的影响程度,从而进行预测和决策。

下面,我们将通过一个实际案例来介绍多元线性回归模型的应用。

案例背景:某电商公司希望了解其产品销售额与广告投入、季节因素和竞争对手销售额之间的关系,以便更好地制定营销策略和预测销售额。

数据收集:为了分析这一问题,我们收集了一段时间内的产品销售额、广告投入、季节因素和竞争对手销售额的数据。

这些数据将作为我们多元线性回归模型的输入变量。

模型建立:我们将建立一个多元线性回归模型,以产品销售额作为因变量,广告投入、季节因素和竞争对手销售额作为自变量。

通过对数据进行拟合和参数估计,我们可以得到一个多元线性回归方程,从而揭示不同自变量对产品销售额的影响。

模型分析:通过对模型的分析,我们可以得出以下结论:1. 广告投入对产品销售额有显著影响,广告投入越大,产品销售额越高。

2. 季节因素也对产品销售额有一定影响,不同季节的销售额存在差异。

3. 竞争对手销售额对产品销售额也有一定影响,竞争对手销售额越大,产品销售额越低。

模型预测:基于建立的多元线性回归模型,我们可以进行产品销售额的预测。

通过输入不同的广告投入、季节因素和竞争对手销售额,我们可以预测出相应的产品销售额,从而为公司的营销决策提供参考。

结论:通过以上分析,我们可以得出多元线性回归模型在分析产品销售额与广告投入、季节因素和竞争对手销售额之间关系时的应用。

这种模型不仅可以帮助我们理解不同因素对产品销售额的影响,还可以进行销售额的预测,为公司的决策提供支持。

总结:多元线性回归模型在实际应用中具有重要意义,它可以帮助我们理解复杂的变量关系,并进行有效的预测和决策。

在使用多元线性回归模型时,我们需要注意数据的选择和模型的建立,以确保模型的准确性和可靠性。

通过以上案例,我们对多元线性回归模型的应用有了更深入的理解,希望这对您有所帮助。

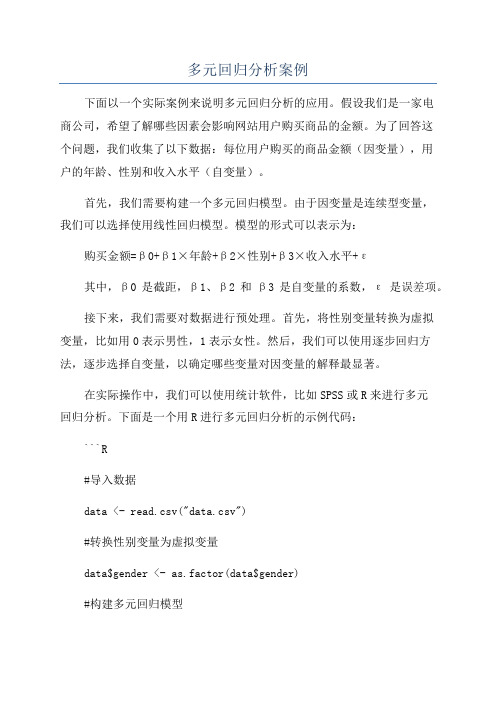

多元回归分析案例下面以一个实际案例来说明多元回归分析的应用。

假设我们是一家电商公司,希望了解哪些因素会影响网站用户购买商品的金额。

为了回答这个问题,我们收集了以下数据:每位用户购买的商品金额(因变量),用户的年龄、性别和收入水平(自变量)。

首先,我们需要构建一个多元回归模型。

由于因变量是连续型变量,我们可以选择使用线性回归模型。

模型的形式可以表示为:购买金额=β0+β1×年龄+β2×性别+β3×收入水平+ε其中,β0是截距,β1、β2和β3是自变量的系数,ε是误差项。

接下来,我们需要对数据进行预处理。

首先,将性别变量转换为虚拟变量,比如用0表示男性,1表示女性。

然后,我们可以使用逐步回归方法,逐步选择自变量,以确定哪些变量对因变量的解释最显著。

在实际操作中,我们可以使用统计软件,比如SPSS或R来进行多元回归分析。

下面是一个用R进行多元回归分析的示例代码:```R#导入数据data <- read.csv("data.csv")#转换性别变量为虚拟变量data$gender <- as.factor(data$gender)#构建多元回归模型model <- lm(购买金额 ~ 年龄 + 性别 + 收入水平, data=data)#执行逐步回归step_model <- step(model)#显示结果summary(step_model)```通过运行这段代码,我们可以得到每个自变量的系数估计值、显著性水平、拟合优度等统计结果。

这些结果可以帮助我们理解各个自变量对于购买金额的影响程度以及它们之间的相对重要性。

在实际应用中,多元回归分析可以帮助我们识别哪些因素对于一些特定的因变量具有显著影响。

通过控制其他自变量,我们可以解释每个自变量对因变量的独立贡献,并用于预测因变量的值。

总之,多元回归分析是一种强大的统计工具,可以应用于各个领域,帮助我们理解和预测自变量对因变量的影响。

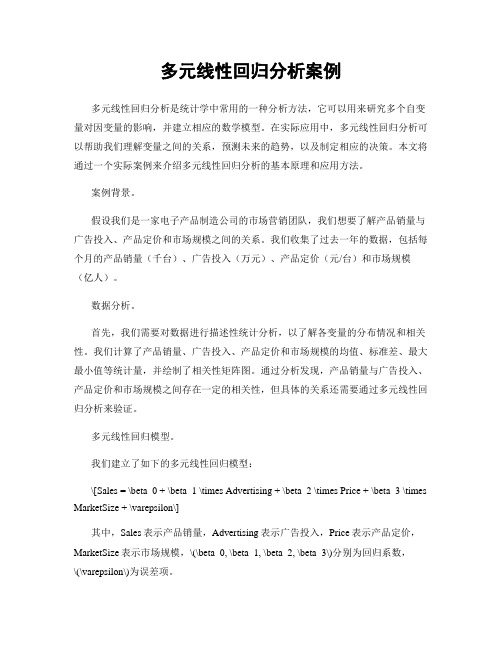

多元线性回归分析案例多元线性回归分析是统计学中常用的一种分析方法,它可以用来研究多个自变量对因变量的影响,并建立相应的数学模型。

在实际应用中,多元线性回归分析可以帮助我们理解变量之间的关系,预测未来的趋势,以及制定相应的决策。

本文将通过一个实际案例来介绍多元线性回归分析的基本原理和应用方法。

案例背景。

假设我们是一家电子产品制造公司的市场营销团队,我们想要了解产品销量与广告投入、产品定价和市场规模之间的关系。

我们收集了过去一年的数据,包括每个月的产品销量(千台)、广告投入(万元)、产品定价(元/台)和市场规模(亿人)。

数据分析。

首先,我们需要对数据进行描述性统计分析,以了解各变量的分布情况和相关性。

我们计算了产品销量、广告投入、产品定价和市场规模的均值、标准差、最大最小值等统计量,并绘制了相关性矩阵图。

通过分析发现,产品销量与广告投入、产品定价和市场规模之间存在一定的相关性,但具体的关系还需要通过多元线性回归分析来验证。

多元线性回归模型。

我们建立了如下的多元线性回归模型:\[Sales = \beta_0 + \beta_1 \times Advertising + \beta_2 \times Price + \beta_3 \times MarketSize + \varepsilon\]其中,Sales表示产品销量,Advertising表示广告投入,Price表示产品定价,MarketSize表示市场规模,\(\beta_0, \beta_1, \beta_2, \beta_3\)分别为回归系数,\(\varepsilon\)为误差项。

模型验证。

我们利用最小二乘法对模型进行参数估计,并进行了显著性检验和回归诊断。

结果表明,广告投入、产品定价和市场规模对产品销量的影响是显著的,模型的拟合效果较好。

同时,我们还对模型进行了预测能力的验证,结果表明模型对未来产品销量的预测具有一定的准确性。

决策建议。

—多元线性回归分析案例多元线性回归分析是一种广泛使用的统计分析方法,用于研究多个自变量对一个因变量的影响程度。

在实际应用中,多元线性回归可以帮助我们理解变量之间的相互关系,并预测因变量的数值。

下面我们将以一个实际案例来介绍多元线性回归分析的应用。

假设我们是一家电子产品制造商,我们想研究影响手机销量的因素,并尝试通过多元线性回归模型来预测手机的销量。

我们选择了三个自变量作为影响因素:广告投入、价格和市场份额。

我们收集了一段时间内的数据,包括这三个因素以及对应的手机销量。

现在我们将利用这些数据来进行多元线性回归分析。

首先,我们需要将数据进行预处理和清洗。

我们检查数据的完整性和准确性,并去除可能存在的异常值和缺失值。

然后,我们对数据进行描述性统计分析,以了解数据的整体情况和变量之间的关系。

接下来,我们将建立多元线性回归模型。

我们将销量作为因变量,而广告投入、价格和市场份额作为自变量。

通过引入这些自变量,我们可以预测手机销量,并分析它们对销量的影响程度。

为了进行回归分析,我们需要估计模型的系数。

这可以通过最小二乘法来实现,该方法将使得模型的预测结果与实际观测值之间的残差平方和最小化。

接下来,我们将进行统计检验,以确定自变量对因变量的显著影响。

常见的统计指标包括回归系数的显著性水平、t值和p值。

在我们的案例中,假设多元线性回归模型的方程为:销量=β0+β1×广告投入+β2×价格+β3×市场份额+ε。

其中,β0、β1、β2和β3为回归系数,ε为误差项。

完成回归分析后,我们可以进行模型的诊断和评估。

我们可以检查模型的残差是否呈正态分布,以及模型的拟合程度如何。

此外,我们还可以通过交叉验证等方法评估模型的准确性和可靠性。

最后,我们可以利用训练好的多元线性回归模型来进行预测。

通过输入新的广告投入、价格和市场份额的数值,我们可以预测手机的销量,并根据预测结果制定相应的市场策略。

综上所述,多元线性回归分析是一种强大的统计工具,可用于分析多个自变量对一个因变量的影响。

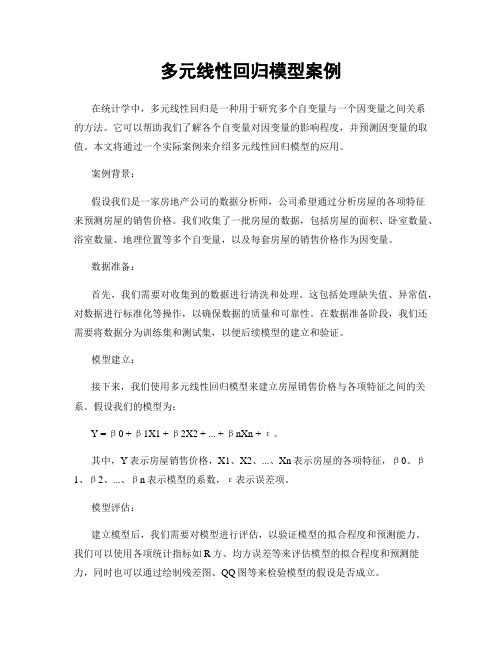

多元线性回归模型案例在统计学中,多元线性回归是一种用于研究多个自变量与一个因变量之间关系的方法。

它可以帮助我们了解各个自变量对因变量的影响程度,并预测因变量的取值。

本文将通过一个实际案例来介绍多元线性回归模型的应用。

案例背景:假设我们是一家房地产公司的数据分析师,公司希望通过分析房屋的各项特征来预测房屋的销售价格。

我们收集了一批房屋的数据,包括房屋的面积、卧室数量、浴室数量、地理位置等多个自变量,以及每套房屋的销售价格作为因变量。

数据准备:首先,我们需要对收集到的数据进行清洗和处理。

这包括处理缺失值、异常值,对数据进行标准化等操作,以确保数据的质量和可靠性。

在数据准备阶段,我们还需要将数据分为训练集和测试集,以便后续模型的建立和验证。

模型建立:接下来,我们使用多元线性回归模型来建立房屋销售价格与各项特征之间的关系。

假设我们的模型为:Y = β0 + β1X1 + β2X2 + ... + βnXn + ε。

其中,Y表示房屋销售价格,X1、X2、...、Xn表示房屋的各项特征,β0、β1、β2、...、βn表示模型的系数,ε表示误差项。

模型评估:建立模型后,我们需要对模型进行评估,以验证模型的拟合程度和预测能力。

我们可以使用各项统计指标如R方、均方误差等来评估模型的拟合程度和预测能力,同时也可以通过绘制残差图、QQ图等来检验模型的假设是否成立。

模型优化:在评估模型的过程中,我们可能会发现模型存在欠拟合或过拟合的问题,需要对模型进行优化。

优化的方法包括添加交互项、引入多项式项、进行特征选择等操作,以提高模型的拟合程度和预测能力。

模型应用:最后,我们可以使用优化后的模型来预测新的房屋销售价格。

通过输入房屋的各项特征,模型可以给出相应的销售价格预测值,帮助公司进行房地产市场的决策和规划。

结论:通过本案例,我们了解了多元线性回归模型在房地产数据分析中的应用。

通过建立、评估、优化和应用模型的过程,我们可以更好地理解各项特征对房屋销售价格的影响,并进行有效的预测和决策。

多元线性回归模型的案例讲解案例:房价预测在房地产市场中,了解各种因素对房屋价格的影响是非常重要的。

多元线性回归模型是一种用于预测房屋价格的常用方法。

在这个案例中,我们将使用多个特征来预测房屋的价格,例如卧室数量、浴室数量、房屋面积、地段等。

1.数据收集与预处理为了构建一个准确的多元线性回归模型,我们需要收集足够的数据。

我们可以从多个渠道收集房屋销售数据,例如房地产公司的数据库或者在线平台。

数据集应包括房屋的各种特征,例如卧室数量、浴室数量、房屋面积、地段等,以及每个房屋的实际销售价格。

在数据收集过程中,我们还需要对数据进行预处理。

这包括处理缺失值、异常值和重复值,以及进行特征工程,例如归一化或标准化数值特征,将类别特征转换为二进制变量等。

2.模型构建在数据预处理完成后,我们可以开始构建多元线性回归模型。

多元线性回归模型的基本方程可以表示为:Y=β0+β1X1+β2X2+……+βnXn其中,Y表示房屋价格,X1、X2、……、Xn表示各种特征,β0、β1、β2、……、βn表示回归系数。

在建模过程中,我们需要选择合适的特征来构建模型。

可以通过统计分析或者领域知识来确定哪些特征对房价具有显著影响。

3.模型评估与验证构建多元线性回归模型后,我们需要对模型进行评估和验证。

最常用的评估指标是均方误差(Mean Squared Error)和决定系数(R-squared)。

通过计算预测值与实际值之间的误差平方和来计算均方误差。

决定系数可以衡量模型对观测值的解释程度,取值范围为0到1,越接近1表示模型越好。

4.模型应用完成模型评估与验证后,我们可以将模型应用于新的数据进行房价预测。

通过将新数据的各个特征代入模型方程,可以得到预测的房价。

除了房价预测,多元线性回归模型还可以用于其他房地产市场相关问题的分析,例如预测租金、评估土地价格等。

总结:多元线性回归模型可以在房地产市场的房价预测中发挥重要作用。

它可以利用多个特征来解释房价的变化,并提供准确的价格预测。

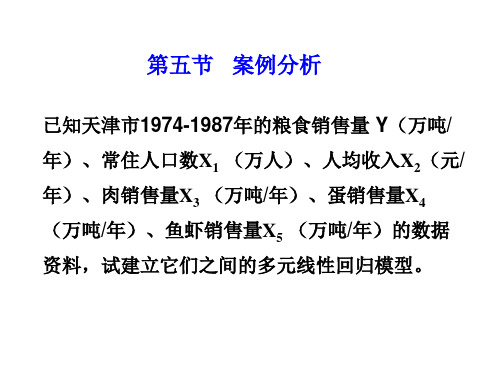

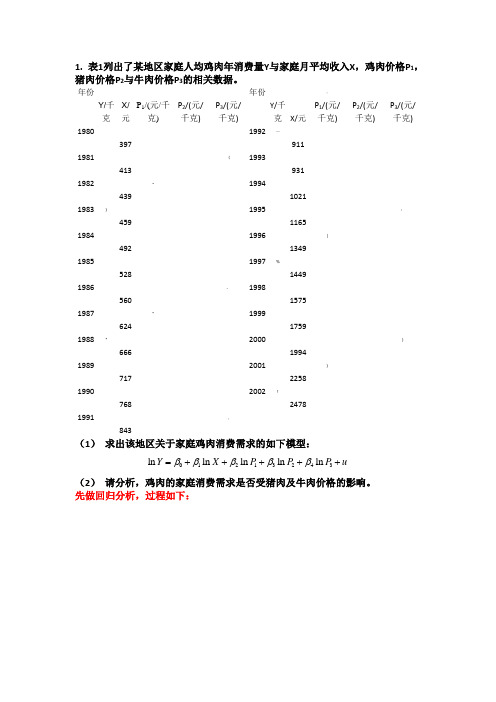

1. 表1列出了某地区家庭人均鸡肉年消费量Y 与家庭月平均收入X ,鸡肉价格P 1,猪肉价格P 2与牛肉价格P 3的相关数据。

年份Y/千克 X/元 P 1/(元/千克)P 2/(元/千克)P 3/(元/千克)年份Y/千克 X/元 -P 1/(元/千克)P 2/(元/千克)P 3/(元/千克)19803971992 —911 1981413《1993931 1982439 ·199410211983 )459 19951165:1984492 19961349 |19855281997%1449 1986560,19981575 1987624 *199917591988 * 666 20001994)198971720012258 )19907682002!24781991843,(1) 求出该地区关于家庭鸡肉消费需求的如下模型:01213243ln ln ln ln ln Y X P P P u βββββ=+++++(2) 请分析,鸡肉的家庭消费需求是否受猪肉及牛肉价格的影响。

先做回归分析,过程如下:输出结果如下:所以,回归方程为:]123ln 0.73150.3463ln 0.5021ln 0.1469ln 0.0872ln Y X P P P =-+-++由上述回归结果可以知道,鸡肉消费需求受家庭收入水平和鸡肉价格的影响,而牛肉价格和猪肉价格对鸡肉消费需求的影响并不显著。

验证猪肉价格和鸡肉价格是否有影响,可以通过赤池准则(AIC )和施瓦茨准则(SC )。

若AIC 值或SC 值增加了,就应该去掉该解释变量。

去掉猪肉价格P 2与牛肉价格P 3重新进行回归分析,结果如下:,Variable Coefficient Std. Error t-Statistic% Prob. ]CLOG(X)、LOG(P1)!R-squared Mean dependent var:Adjusted R-squared . dependent var. of regression Akaike info criterionSum squared resid —Schwarz criterionLog likelihood F-statisticDurbin-Watson stat Prob(F-statistic)}…通过比较可以看出,AIC值和SC值都变小了,所以应该去掉猪肉价格P2与牛肉价格P3这两个解释变量。

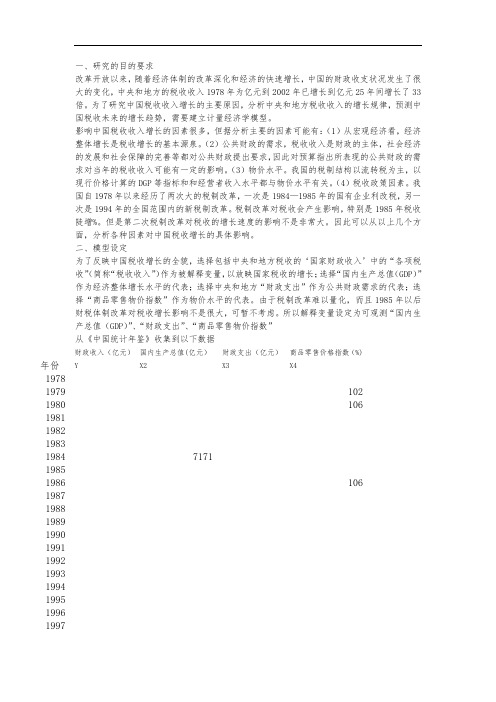

一、研究的目的要求改革开放以来,随着经济体制的改革深化和经济的快速增长,中国的财政收支状况发生了很大的变化,中央和地方的税收收入1978年为亿元到2002年已增长到亿元25年间增长了33倍。

为了研究中国税收收入增长的主要原因,分析中央和地方税收收入的增长规律,预测中国税收未来的增长趋势,需要建立计量经济学模型。

影响中国税收收入增长的因素很多,但据分析主要的因素可能有:(1)从宏观经济看,经济整体增长是税收增长的基本源泉。

(2)公共财政的需求,税收收入是财政的主体,社会经济的发展和社会保障的完善等都对公共财政提出要求,因此对预算指出所表现的公共财政的需求对当年的税收收入可能有一定的影响。

(3)物价水平。

我国的税制结构以流转税为主,以现行价格计算的DGP等指标和和经营者收入水平都与物价水平有关。

(4)税收政策因素。

我国自1978年以来经历了两次大的税制改革,一次是1984—1985年的国有企业利改税,另一次是1994年的全国范围内的新税制改革。

税制改革对税收会产生影响,特别是1985年税收陡增%。

但是第二次税制改革对税收的增长速度的影响不是非常大。

因此可以从以上几个方面,分析各种因素对中国税收增长的具体影响。

二、模型设定为了反映中国税收增长的全貌,选择包括中央和地方税收的‘国家财政收入’中的“各项税收”(简称“税收收入”)作为被解释变量,以放映国家税收的增长;选择“国内生产总值(GDP)”作为经济整体增长水平的代表;选择中央和地方“财政支出”作为公共财政需求的代表;选择“商品零售物价指数”作为物价水平的代表。

由于税制改革难以量化,而且1985年以后财税体制改革对税收增长影响不是很大,可暂不考虑。

所以解释变量设定为可观测“国内生产总值(GDP)”、“财政支出”、“商品零售物价指数”从《中国统计年鉴》收集到以下数据年份财政收入(亿元)Y国内生产总值(亿元)X2财政支出(亿元)X3商品零售价格指数(%)X419781979102 198**** ****19821983198471711985198**** ****19881989199019911992199319941995199619971998199997 200020012002设定线性回归模型为:Y i=β0+β2X2+β3X3+β4X4+μ三、参数估计利用eviews软件可以得到Y关于X2的散点图:可以看出Y和X2成线性相关关系Y关于X3的散点图:可以看出Y和X3成线性相关关系Y关于X1的散点图:Dependent Variable: Y Method: Least SquaresDate: 12/01/09 Time: 13:16 Sample: 1978 2002Included observations: 25Variable Coefficient Std. Error t-Statistic Prob.C X2 X3 X4R-squaredMean dependent varAdjusted R-squared. dependent var. of regressionAkaike info criterionSum squared resid1463163.Schwarz criterion Log likelihood F-statisticDurbin-Watson statProb(F-statistic )模型估计的结果为:Y i=+++t={} {} {} {}R2= R2= F= df=21四、模型检验1.经济意义检验模型估计结果说明,在假定其他变量不变的情况下,当年GDP每增长1亿元,税收收入就会增长亿元;在假定其他变量不变的情况下,当年财政支出每增长1亿元,税收收入就会增长亿元;在假定其他变量不变的情况下,当零售商品物价指数上涨一个百分点,税收收入就会增长亿元。

农民收入影响因素的多元回归分析自改革开放以来,虽然中国经济平均增长速度为9.5 % ,但二元经济结构给经济发展带来的问题仍然很突出。

农村人口占了中国总人口的70 %多,农业产业结构不合理,经济不发达,以及农民收入增长缓慢等问题势必成为我国经济持续稳定增长的障碍。

正确有效地解决好“三农”问题是中国经济走出困境,实现长期稳定增长的关键。

其中,农民收入增长是核心,也是解决“三农”问题的关键。

本文力图应用适当的多元线性回归模型,对有关农民收入的历史数据和现状进行分析,寻找其根源,探讨影响农民收入的主要因素,并在此基础上对如何增加农民收入提出相应的政策建议。

一、回归模型的建立(1)数据的收集根据实际的调查分析,我们在影响农民收入因素中引入3个解释变量。

即:X2-财政用于农业的支出的比重,X3-乡村从业人员占农村人口的比重,X4 -农作物播种面积1991223.2510.2650.92149585.8 1992233.1910.0551.53149007.1 1993265.679.4951.86147740.7 1994335.169.252.12148240.6 1995411.298.4352.41149879.3 1996460.688.8253.23152380.6 1997477.968.354.93153969.2 1998474.0210.6955.84155705.7 1999466.88.2357.16156372.8 2000466.167.7559.33156299.9 2001469.87.7160.62155707.9 2002468.957.1762.02154635.5 2003476.247.1263.721524152004499.399.6765.64153552.6 2005521.27.2267.59155487.7(1)回归模型的构建Y i=1+2X2+3X3+4X4+u i二、回归模型的分析(1)多重共线性检验系数a(2)模型异方差的检验异方差产生的原因有:数据质量原因、模型设定原因。

多元线性回归模型的案例分析在实际生活中,多元线性回归模型可以广泛应用于各个领域。

以下是一个案例分析,以说明多元线性回归模型的应用。

案例:房价预测背景:城市的房地产公司想要推出一款房屋估价服务,帮助人们预测房屋的销售价格。

他们收集了一些相关数据,如房屋的面积、房间的数量、地理位置等因素,并希望通过建立一个多元线性回归模型来实现房价的预测。

步骤:1.数据收集:收集相关数据。

在本案例中,我们收集到了50个样本数据,每个样本包含了房屋的面积、房间的数量和房屋的销售价格。

2.数据预处理:对数据进行预处理,包括缺失值处理、异常值处理等。

在本案例中,我们假设数据已经经过清洗,没有缺失值和异常值。

3.特征选择:选择合适的特征变量。

在本案例中,我们选择房屋的面积和房间的数量作为特征变量,房屋的销售价格作为目标变量。

4.模型建立:建立多元线性回归模型。

根据特征变量和目标变量的关系,建立多元线性回归方程。

在本案例中,假设多元线性回归方程为:房价=β0+β1×面积+β2×房间数量+ε,其中β0、β1和β2分别为回归系数,ε为误差项。

5.模型训练:使用样本数据对模型进行训练。

通过最小二乘法等方法,估计出回归系数的取值。

6.模型评估:评估模型的性能。

通过计算模型的均方误差(MSE)、决定系数(R²)等指标,评估模型的拟合效果和预测能力。

7.模型应用:将模型用于房价的预测。

当有新的房屋数据输入时,通过模型的预测方程,可以得到该房屋的预测销售价格。

通过上述步骤,我们可以建立一个多元线性回归模型,并通过该模型对房价进行预测。

这个模型可以帮助房地产公司提供房价估价服务,也可以帮助购房者了解合理的房价范围。

多元线性回归模型案例多元线性回归是一种常见的统计分析方法,用于建立一个因变量与多个自变量之间的关系模型。

该模型可以帮助我们理解自变量对因变量的影响,并用于预测新数据的因变量取值。

本文将介绍一个实际案例,说明如何使用多元线性回归模型进行分析。

假设我们是一家电商公司,想要探究哪些因素会对在线销售额产生影响。

为了实现这一目标,我们收集了一年内的销售数据,并选取了以下变量作为自变量:1.广告费用:对于每个月,我们记录了投入到在线广告的费用。

2.促销活动:我们将每种促销活动的销售额记录成一个二进制变量,代表该促销活动是否进行。

3.季节性:我们记录了每个月的季节性变量,例如,一年中的第一个季度为1,第二个季度为2,以此类推。

同时,我们将每月的销售额作为因变量。

基于这些数据,我们将应用多元线性回归模型来分析这些自变量对销售额的影响。

首先,我们需要进行数据预处理。

这包括处理缺失值,检查异常值,并将分类变量进行独热编码转换。

我们还可以计算自变量之间的相关性,以了解它们是否具有高度相关性。

如果有,我们可能需要进行变量转换或删除一些自变量。

接下来,我们可以使用多元线性回归模型来建立销售额与自变量之间的关系。

模型可以表示如下:销售额=β₀+β₁×广告费用+β₂×促销活动+β₃×季节性+ɛ其中,β₀,β₁,β₂,β₃是回归系数,ɛ是误差项。

我们的目标是估计这些回归系数,以便预测新数据的销售额。

为了估计这些回归系数,我们可以使用最小二乘法。

最小二乘法的核心思想是最小化残差平方和,即模型预测值与实际值之间的差异。

通过最小化这个差异,我们可以找到使模型最拟合数据的回归系数。

在我们的案例中,我们可以使用各种统计软件或编程语言(如R或Python)来实现多元线性回归,并计算回归系数的估计值。

这些软件和语言通常具有内置的回归函数,只需提供数据和自变量就可以进行回归分析。

一旦我们获得了估计的回归系数,我们可以进行模型的解释和推断。

多元线性回归案例分析案例背景:我们假设有一家制造业公司,想要研究员工的工作效率与其工作经验、教育水平和工作时间之间的关系。

公司收集了100名员工的数据,并希望通过多元线性回归模型来分析这些变量之间的关系。

数据收集:公司收集了每个员工的工作效率(因变量)、工作经验、教育水平和工作时间(自变量)的数据。

假设工作效率由工作经验、教育水平和工作时间这三个因素决定。

根据所收集的数据,我们可以建立如下的多元线性回归模型:工作效率=β0+β1*工作经验+β2*教育水平+β3*工作时间+ε在这个模型中,β0、β1、β2和β3分别是待估参数,代表截距和自变量的系数;ε是误差项,代表模型中未被解释的因素。

模型参数的估计:通过最小二乘法可以对模型中的参数进行估计。

最小二乘法的目标是让模型的预测值与观测值之间的残差平方和最小化。

模型诊断:在对模型进行参数估计后,我们需要对模型进行诊断,以评估模型的质量和稳定性。

常见的模型诊断方法包括:检查残差的正态分布、残差与自变量的无关性、残差的同方差性等。

模型解释和预测:根据参数估计结果,可以对模型进行解释和预测。

例如,我们可以解释每个自变量与因变量之间的关系,并分析它们的显著性。

我们还可以通过模型进行预测,比如预测一位具有一定工作经验、教育水平和工作时间的员工的工作效率。

结果分析:根据对模型的诊断和解释,我们可以对结果进行分析。

我们可以得出结论,一些自变量对因变量的影响显著,而其他自变量对因变量的影响不显著。

这些结论可以帮助公司更好地理解员工工作效率与工作经验、教育水平和工作时间之间的关系,并采取相应的管理措施来提高工作效率。

总结:通过以上的案例分析,我们可以看到多元线性回归在实际中的应用。

它可以帮助我们理解多个自变量与一个因变量之间的关系,并对因变量进行预测和解释。

通过多元线性回归分析,我们可以更好地了解因素对于结果的作用,并根据分析结果进行决策和管理。

然而,需要注意的是,多元线性回归的结果可能受到多种因素的影响,我们需要综合考虑所有的因素来做出准确的分析和决策。

r语言多元线性回归分析案例R语言多元线性回归分析案例。

在统计学中,多元线性回归分析是一种用于研究自变量和因变量之间关系的方法。

它可以帮助我们理解多个自变量对因变量的影响,以及它们之间的相互关系。

在本文中,我们将使用R语言进行多元线性回归分析,并通过一个实际案例来演示这一过程。

首先,我们需要准备好我们的数据集。

在这个案例中,我们将使用一个虚拟的数据集,其中包括了三个自变量,X1、X2、X3,以及一个因变量,Y。

我们的目标是建立一个多元线性回归模型,来探究自变量与因变量之间的关系。

接下来,我们将加载我们的数据集,并进行一些基本的数据探索。

我们可以使用R语言中的summary()函数来查看数据的基本统计信息,以及各个变量之间的相关性。

这可以帮助我们初步了解数据的特征,为接下来的分析做好准备。

然后,我们将使用R语言中的lm()函数来建立多元线性回归模型。

在这个函数中,我们需要指定因变量和自变量的关系,然后R语言将会自动帮我们拟合出一个多元线性回归模型。

接着,我们可以使用summary()函数来查看模型的拟合效果,包括各个自变量的系数、显著性水平等信息。

在模型建立完成之后,我们可以进行一些模型诊断,来检验我们的多元线性回归模型是否符合统计假设。

比如,我们可以使用R语言中的plot()函数来绘制残差图,以及QQ图,来检验残差是否符合正态分布。

此外,我们还可以使用anova()函数来进行方差分析,来检验模型的显著性。

最后,我们可以使用我们建立的多元线性回归模型来进行预测。

我们可以输入新的自变量数值,然后利用predict()函数来预测因变量的数值。

这样,我们就可以利用我们建立的模型来做出一些预测,从而帮助我们理解自变量和因变量之间的关系。

通过以上步骤,我们成功地使用R语言进行了多元线性回归分析,并建立了一个多元线性回归模型。

通过这个案例,我们不仅学会了如何使用R语言进行多元线性回归分析,还深入了解了自变量和因变量之间的复杂关系。

多元线性回归的案例多元线性回归是一种统计方法,用于研究多个自变量对因变量的影响程度和方向。

在实际应用中,多元线性回归可以用于解释自然和社会科学领域中的现象和问题。

以下是一些多元线性回归的案例,以说明其在不同领域中的应用。

1.金融领域:多元线性回归可以用于解释股票市场中股价的涨跌。

自变量可以包括经济指标(如GDP、CPI)、公司财报数据(如销售额、利润)和市场相关信息(如市盈率、市净率)。

通过构建模型,可以分析不同自变量对股价的影响,并预测未来的股价走势。

2.医学研究:多元线性回归可以用于分析医学数据,如研究一种药物对疾病治疗效果的影响。

自变量可以包括药物剂量、患者的年龄、性别等因素。

通过建立模型,可以评估不同因素对治疗效果的影响,并制定合理的治疗方案。

3.教育领域:多元线性回归可以用于研究教育投入和学生考试成绩之间的关系。

自变量可以包括学校的教师数量、教育经费、学生人数等因素。

通过建立模型,可以分析这些因素对学生成绩的影响,并为改善教育质量提供科学依据。

4.市场营销:多元线性回归可以用于分析消费者购买行为。

自变量可以包括产品价格、广告投入和竞争对手的行动等因素。

通过建立模型,可以了解这些因素对消费者决策的影响,制定有效的市场营销策略,提高产品销售量。

5.环境科学:多元线性回归可以用于分析环境污染的原因和影响因素。

自变量可以包括工业排放数量、交通流量、气候条件等因素。

通过建立模型,可以了解不同因素对环境污染的贡献程度,制定合理的环境保护政策。

以上仅是多元线性回归的一些应用案例,实际上,它在各个领域都有广泛的应用。

在使用多元线性回归时,需要注意数据的选择和分析方法的合理性,以准确评估自变量对因变量的影响。

同时,还可以通过模型的调整和检验,不断优化预测效果,提高研究的科学性和可靠性。

1. 表1列出了某地区家庭人均鸡肉年消费量Y 与家庭月平均收入X ,鸡肉价格P 1,猪肉价格P 2与牛肉价格P 3的相关数据。

年份 Y/千克X/元 P 1/(元/千克)P 2/(元/千克)P 3/(元/千克)年份 Y/千克 X/元 P 1/(元/千克) P 2/(元/千克)P 3/(元/千克)1980 2.78 397 4.22 5.07 7.83 1992 4.18 911 3.97 7.91 11.40 1981 2.99 413 3.81 5.20 7.92 1993 4.04 931 5.21 9.54 12.41 1982 2.98 439 4.03 5.40 7.92 1994 4.07 1021 4.89 9.42 12.76 1983 3.08 459 3.95 5.53 7.92 1995 4.01 1165 5.83 12.35 14.29 1984 3.12 492 3.73 5.47 7.74 1996 4.27 1349 5.79 12.99 14.36 1985 3.33 528 3.81 6.37 8.02 1997 4.41 1449 5.67 11.76 13.92 1986 3.56 560 3.93 6.98 8.04 1998 4.67 1575 6.37 13.09 16.55 1987 3.64 624 3.78 6.59 8.39 1999 5.06 1759 6.16 12.98 20.33 1988 3.67 666 3.84 6.45 8.55 2000 5.01 1994 5.89 12.80 21.96 1989 3.84 717 4.01 7.00 9.37 2001 5.17 22586.64 14.10 22.16 1990 4.04 768 3.867.32 10.61 2002 5.29 24787.0416.8223.261991 4.03 8433.986.7810.48(1) 求出该地区关于家庭鸡肉消费需求的如下模型:01213243ln ln ln ln ln Y X P P P u βββββ=+++++(2) 请分析,鸡肉的家庭消费需求是否受猪肉及牛肉价格的影响。

先做回归分析,过程如下:输出结果如下:所以,回归方程为:123ln 0.73150.3463ln 0.5021ln 0.1469ln 0.0872ln Y X P P P =-+-++(-2.463) (4.182) (-4.569) (1.483) (0.873)由上述回归结果可以知道,鸡肉消费需求受家庭收入水平和鸡肉价格的影响,而牛肉价格和猪肉价格对鸡肉消费需求的影响并不显著。

验证猪肉价格和鸡肉价格是否有影响,可以通过赤池准则(AIC )和施瓦茨准则(SC )。

若AIC 值或SC 值增加了,就应该去掉该解释变量。

去掉猪肉价格P 2与牛肉价格P 3重新进行回归分析,结果如下:Variable Coefficient Std. Error t-Statistic Prob.C -1.125797 0.088420 -12.73237 0.0000 LOG(X) 0.451547 0.024554 18.38966 0.0000 LOG(P1)-0.3727350.063104-5.9066680.0000R-squared0.980287 Mean dependent var 1.361301 Adjusted R-squared 0.978316 S.D. dependent var 0.187659 S.E. of regression 0.027634 Akaike info criterion -4.218445 Sum squared resid 0.015273 Schwarz criterion -4.070337 Log likelihood 51.51212 F-statistic 497.2843 Durbin-Watson stat1.877706 Prob(F-statistic)0.000000通过比较可以看出,AIC 值和SC 值都变小了,所以应该去掉猪肉价格P 2与牛肉价格P 3这两个解释变量。

所以该地区猪肉与牛肉价格确实对家庭的鸡肉消费不产生显著影响。

2. 表2列出了中国2012年按行业分的全部制造业国有企业及规模以上制造业非国有企业的工业总产值Y ,资产合计K 及职工人数L 。

工业总产资产合计职工人数工业总产资产合计职工人数序号 值Y/亿元 K/亿元 L/万人 序号 值Y/亿元 K/亿元 L/万人1 3722.700 3078.220 113.0000 17 812.7000 1118.810 43.000002 1442.520 1684.430 67.00000 18 1899.700 2052.160 61.000003 1752.370 2742.770 84.00000 19 3692.850 6113.110 240.00004 1451.290 1973.820 27.00000 20 4732.900 9228.250 222.00005 5149.300 5917.010 327.0000 21 2180.230 2866.650 80.000006 2291.160 1758.770 120.0000 22 2539.760 2545.630 96.000007 1345.170 939.1000 58.00000 23 3046.950 4787.900 222.00008 656.7700 694.9400 31.00000 24 2192.630 3255.290 163.00009 370.1800 363.4800 16.00000 25 5364.830 8129.680 244.0000 10 1590.360 2511.990 66.00000 26 4834.680 5260.200 145.0000 11 616.7100 973.7300 58.00000 27 7549.580 7518.790 138.0000 12 617.9400 516.0100 28.00000 28 867.9100 984.5200 46.00000 13 4429.190 3785.910 61.00000 29 4611.390 18626.94 218.0000 14 5749.020 8688.030 254.0000 30 170.3000 610.9100 19.00000 15 1781.370 2798.900 83.00000 31325.5300 1523.190 45.00000161243.070 1808.440 33.00000设定模型为:Y AK L e αβμ=(1) 利用上述资料,进行回归分析;(2) 回答:中国2000年的制造业总体呈现规模报酬不变状态吗? 将模型进行双对数变换如下:ln ln ln ln Y A K L αβμ=+++1)进行回归分析:得到如下回归结果:于是,样本回归方程为:ˆln 1.1540.609ln 0.361ln YK L =++ (1.59) (3.45) (1.79)20.8099,0.7963,59.66R R F ===从回归结果可以看出,模型的拟合度较好,在显著性水平0.1的条件下,各项系数均通过了t 检验。

从F 检验可以看出,方程对Y 的解释程度较少。

0.7963R =表明,工业总产值对数值的79.6%的变化可以由资产合计对数与职工的对数值的变化来解释,但仍有20.4%的变化是由其他因素的变化影响的。

从上述回归结果看,ˆˆ0.971αβ+=≈,即资产与劳动的产出弹性之和近似为1,表明中国制造业在2000年基本呈现规模报酬不变的状态。

下面进行Wald 检验对约束关系进行检验。

过程如下:结果如下:由对应概率可以知道,不能拒绝原假设,即资产与劳动的产出弹性之和为1,表明中国制造业在2000年呈现规模报酬不变的状态。

一、邹式检验(突变点检验、稳定性检验)1.突变点检验1995-2012年中国家用汽车拥有量(t y ,万辆)与城镇居民家庭人均可支配收入(t x ,元),数据见表3。

表3 中国家用汽车拥有量(t y )与城镇居民家庭人均可支配收入(t x )数据年份 t y (万辆) t x (元)年份 t y (万辆) t x (元)1995 28.49 739.1 2004 205.42 3496.2 1996 34.71 899.6 2005 249.96 4283 1997 42.29 1002.2 2006 289.67 4838.9 1998 60.42 1181.4 2007 358.36 5160.3 199973.12 1375.72008423.65 5425.12000 81.62 1510.2 2009 533.88 5854 2001 96.04 1700.6 2010 625.33 6280 2002 118.2 2026.6 2011 770.78 6859.6 2003155.77 2577.4 2012 968.98 7702.8下图是关于t y 和t x 的散点图:从上图可以看出,2006年是一个突变点,当城镇居民家庭人均可支配收入突破4838.9元之后,城镇居民家庭购买家用汽车的能力大大提高。

现在用邹突变点检验法检验1996年是不是一个突变点。

H 0:两个字样本(1995—2005年,2006—2012年)相对应的模型回归参数相等 H 1:备择假设是两个子样本对应的回归参数不等。

在1995—2012年样本范围内做回归。

在回归结果中作如下步骤:输入突变点:得到如下验证结果:由相伴概率可以知道,拒绝原假设,即两个样本(1995—2005年,2006—2012年)的回归参数不相等。

所以,2006年是突变点。

2.稳定性检验以表3为例,在用1995—2009年数据建立的模型基础上,检验当把2010—2012年数据加入样本后,模型的回归参数时候出现显著性变化。

因为已经知道2006年为结构突变点,所以设定虚拟变量:0199520051120062012D -⎧⎨-⎩对1995—2012年的数据进行回归分析:做邹氏稳定性检验:输入要检验的样本点:得到如下检验结果:由上述结果可以知道,F 值对应的概率为0.73,所以接受原假设,模型加入2010、2011和2012年的样本值后,回归参数没有发生显著性变化。

二、似然比(LR )检验有中国国债发行总量(t DEBT ,亿元)模型如下:0123t t t t t DEBT GDP DEF REPAY u ββββ=++++其中t GDP 表示国内生产总值(百亿元),t DEF 表示年财政赤字额(亿元),t REPAY 表示年还本付息额(亿元)。